AMD最近向市场推出了一款AI加速器,其性能与英伟达的GH200 Grace Hopper芯片相似。其2024年第二季度报告强烈暗示,其新的AI芯片正在市场上获得关注,有助于改善公司的基本面。投资者越来越有信心AMD可以成为AI基础设施市场的第二大芯片供应商。

英伟达领先AMD的一个方面是它能够为客户提供完整的系统解决方案,也称为机架级架构。机架级架构是高性能计算和生成式AI应用的理想选择。随着云计算公司和企业建立更多面向生成式AI的数据中心,机架级架构变得越来越受欢迎。英伟达在提供网络硬件、软件、水冷GPU以及在机架式服务器系统中组合多个组件的专业知识方面领先于包括AMD在内的竞争对手。

英伟达的主要高速互连产品是NVLink。它可将英伟达GPU连接到机架或小型集群内的另一个GPU,也可以将GPU连接到CPU。直到最近,AMD还缺乏类似的互连产品。

为了复制非英伟达加速器之间的高速短距离互连,包括AMD、博通、思科系统公司、谷歌、惠普、英特尔、Meta和微软在内的公司联盟创建了一项名为Ultra Accelerator Link(UALink)的开放行业标准。根据一篇文章,UALink可能会在2026年上市。

不过,AMD并没有等待它的出现。在2024年第二季度财报电话会议上被问及UALink时,AMD首席执行官Lisa Su表示(重点强调):

首先,我们对所有为UALink而携手的合作伙伴感到非常高兴。我们认为这是一项重要的能力。但是,通过收购Pensando,我们已经在AMD旗下拥有了所有这些功能,包括我们的Infinity Fabric以及我们的网络功能。然后您会看到我们在这个领域投入更多。因此,这是我们帮助客户更快进入市场的方式之一,即投资所有组件,包括CPU、GPU、网络功能以及系统级解决方案。

该公司在一份描述其网络战略的论文中这样定义Infinity Fabric:“AMD Infinity Fabric™(IF)是一种高速主机内互连,可用于连接多个AMD CPU和GPU。”本质上,它是AMD版本的英伟达的NVLink。

AMD于2022年5月26日收购了Pensando Systems。该公司专注于通过软件基础设施及其数据处理单元(DPU)加速数据传输,DPU是一个越来越重要的组件,可实现AI、机器学习、物联网(IoT)、5G和混合云配置等高级计算应用。SmartNIC(智能网络接口控制器)通常包含DPU。借助Pensando,AMD可能会开发出与NVIDIA ConnectX系列NIC相当或超过其的产品。

AMD已经提高了其CPU和GPU的质量,并且很快就会推出网络产品,从而有可能在与英伟达的竞争中赢得市场份额。不过,要想成为真正的威胁,还需要一个要素:系统级解决方案。它最近于2024年8月19日收购了这一要素,当时它宣布收购ZT Systems。该公司专门设计和制造用于机架级解决方案的复杂系统。

AMD首席技术官Mark Papermaster在2024年8月28日的德意志银行技术会议上就拟议的ZT Systems收购案发表了以下讲话:

想想我们上周宣布收购ZT Systems的消息,这实际上是我们战略增长的下一个阶段,即确保我们拥有所需的全部技能,不仅拥有最好的AI硬件,不仅拥有具有竞争力和领导力的AI软件,还拥有在系统层面集成和优化它的能力。ZT Systems正是代表了这一点。他们在构建一些最复杂的异构系统设计、集成CPU、GPU、网络、先进的热管理和冷却功能以及高效运行这些复杂机架设计所需的控制软件方面拥有15年的经验。

通过此次潜在收购,AMD将能够为不同的AI应用设计定制硬件和软件配置。它还将能够更快地将这些AI解决方案推向市场,从而可能使其解决方案在市场上脱颖而出并获得竞争优势。

尽管AMD应该会从人工智能的采用中受益,但投资者不应期望其收入能像竞争对手英伟达那样实现三位数增长。与增长更快的竞争对手相比,AMD的两个部门表现不佳,并成为其整体表现的支柱。

AMD的数据中心和客户端部门表现优异。数据中心比去年同期增长了115%。相比之下,英伟达第二季度数据中心收入增长了154%。然而,下表显示,AMD的游戏和嵌入式部门表现明显不佳,成为总收入和盈利能力的负担。

首席执行官苏在第二季度财报电话会议上谈到了数据中心业务:

谈到我们的数据中心AI业务,我们连续第三个季度创下数据中心GPU收入记录,MI300季度收入首次超过10亿美元。微软扩大了对MI300X加速器的使用,为GPT-4 Turbo和多个副驾驶服务(包括Microsoft 365 Chat、Word和Teams)提供支持。微软还成为本季度第一家宣布全面推出公共MI300X实例的大型超大规模企业。新的Azure VM利用MI300X业界领先的计算性能和内存容量以及最新的ROCm软件,在运行包括GPT-4在内的最新前沿模型时提供领先的推理价格性能。

AMD的Instinct MI300X是一款高性能AI加速器,针对用于推理和训练工作负载的大型语言模型(LLM)进行了优化。该公司需要向投资者展示,它可以凭借其主要AI产品(例如GPT-4和Microsoft 365)在微软这样的大型云提供商中获得立足点——任务完成。该公司向华尔街展示了其产品是英伟达AI加速器的可行替代方案。ROCm软件是NvidiaCUDA软件的开源竞争对手。如果AMD能够建立ROCm,它可能会打破英伟达的另一个竞争优势。

AMD还上调了数据中心部门的业绩预期。首席执行官在财报电话会议上表示:

总而言之,客户对我们多年的Instinct和ROCm路线图的反应非常积极,我们对我们正在建立的势头感到非常满意。因此,我们现在预计数据中心GPU[图形处理单元]的收入将在2024年超过45亿美元,高于我们4月份预测的40亿美元。

AMD 2024年第二季度数据中心部门营业收入利润率同比增长15.1个百分点至26.2%。数据中心营业收入增长405%。

该公司2024年第二季度总收入同比增长9%至58亿美元。

AMD GAAP(美国通用会计准则)毛利率上升352个基点至49%。该公司的非GAAP毛利率同比上升340个基点至53%。利润更高的数据中心收入的快速增长推动了总毛利率的上升。

下表显示,GAAP和非GAAP毛利率之间的最大差异是收购相关无形资产的摊销。这是公司对收购的非实物资产(如专利、商标和版权)在其使用寿命内的价值下降进行核算的方式。它类似于实物资产的折旧。

该公司2024年第二季度非GAAP营业收入同比增长1.9亿美元,达到13亿美元。第二季度,非GAAP营业利润率与去年同期相比上升了2个百分点,达到22%。营业费用/收入同比增长2个百分点,达到32%,这意味着该公司正在加大投资以实现收入增长。不过,本季度收入增长和毛利润超过了营业费用的增长。由于竞争仍然激烈,投资者应关注管理层能维持这种情况多久。AMD可能需要增加研发(R&D)投资,以跟上英伟达在AI芯片领域的步伐,这可能会损害未来的营业利润率。

该公司2024年第二季度的GAAP摊薄每股收益(EPS)同比增长700%至0.16美元。其非GAAP摊薄每股收益为0.69美元,同比增长19%。

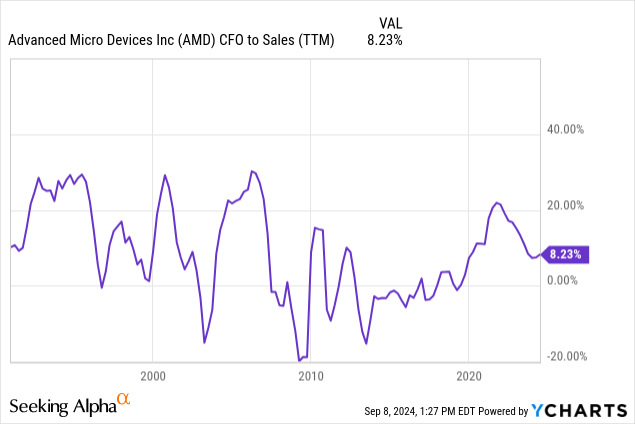

AMD的经营现金流(“CFO”)与销售额之比为8.23%。下图显示,该公司的CFO与销售额之比具有周期性,在周期高峰期通常会升至20%以上。受人工智能增长的推动,该公司的服务器和PC市场可能会进入上升周期。如果这一评估准确,那么预计CFO与销售额之比将在未来一到两年内升至20%以上,这对自由现金流(“FCF”)增长来说是个好兆头。

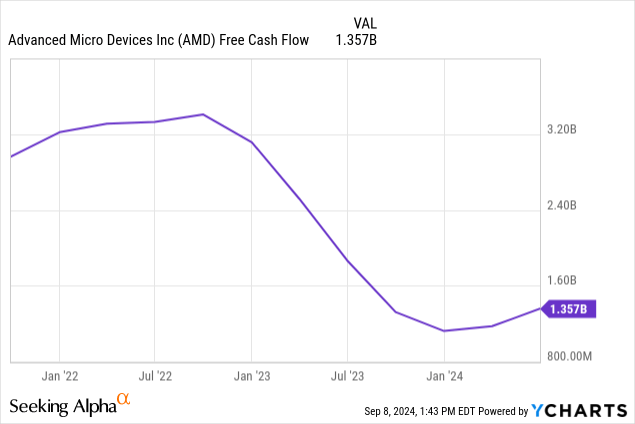

AMD 2024年第二季度过去12个月(TTM)的自由现金流(FCF)为13.57亿美元。下图显示,在2023年传统服务器和PC市场下滑之前,该公司的TTM FCF超过32亿美元。假设AMD的主要终端市场在2024年下半年走出低迷,正如一些分析师预期的那样;投资者可能会看到FCF在2025年大幅上涨。

截至6月份当季,该公司现金和可销售投资总额为53.4亿美元,长期债务总额为17.19亿美元。

AMD的总债务为22.45亿美元,TTM EBITDA(息税折旧摊销前利润)为40.46亿美元。其债务与EBITDA比率为0.55,这意味着该公司可以用利润偿还债务。其债务与股权比率为0.04,这意味着该公司债务违约的风险较低。

下图显示了该公司对2024年第三季度的预期。如果该公司达到67亿美元的收入预期,则其收入将同比增长15.51%,略高于分析师的预期。

如果该公司实现其53.5%的毛利率预期,毛利率将比去年同期上升2.5个百分点。假设AMD实现其第三季度19亿美元的运营费用预期。在这种情况下,运营费用将比去年第二季度增长约12%,比预期的收入增长低约3.5%。投资者希望看到收入增长继续超过运营费用增长。

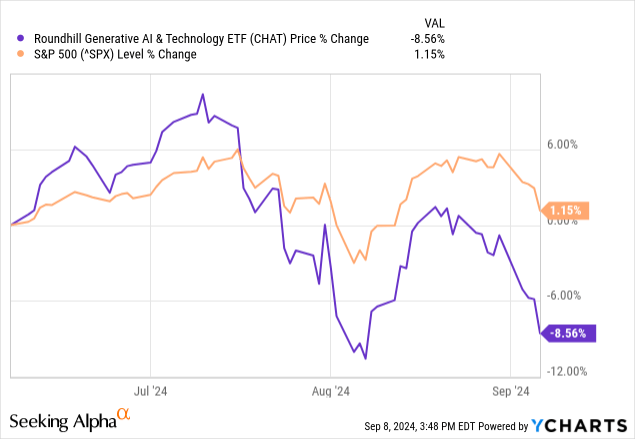

AMD有几个风险需要投资者关注。目前,投资者对生成式人工智能的情绪正在降温。投资者担心的事情之一是,微软的Azure和Meta Platforms等云计算公司正在过度建设人工智能基础设施,并且可能无法很快从投资中看到回报。这些公司中的一些可能会在某个时候撤回部分人工智能投资,这就是为什么有些人认为生成式人工智能基础设施股票处于泡沫之中。

AMD宣布其Instinct MI300X AI芯片的唯一重要客户是微软、OpenAI和Meta Platforms。如果这些客户停止购买其AI芯片,AMD可能会面临收入增长或盈利问题,因为他们是公司最重要的增长动力。

该公司面临的另一个问题是,与英特尔和英伟达相比,它在CPU(中央处理器)和GPU(图形处理器)市场上一直落后。这两个市场的竞争都非常激烈,如果不打价格战,AMD无法保证维持或获得市场份额,这可能会损害其长期盈利能力。此外,该公司可能需要投入大量资金才能跟上人工智能芯片市场的步伐,尤其是英伟达最近决定每年发布一款新的人工智能芯片,而不是每两年发布一款。

作为回应,AMD承诺以同样的速度发布新的AI芯片架构。在AMD 2024年第二季度财报电话会议上,首席执行官表示,

“从路线图的角度来看,我们正在加速和扩展我们的Instinct路线图,以提供年度AI加速器,从今年晚些时候推出MI325X开始。”

该公司可能必须增加研发支出才能跟上英伟达的步伐,但这可能会损害长期的营业利润率。

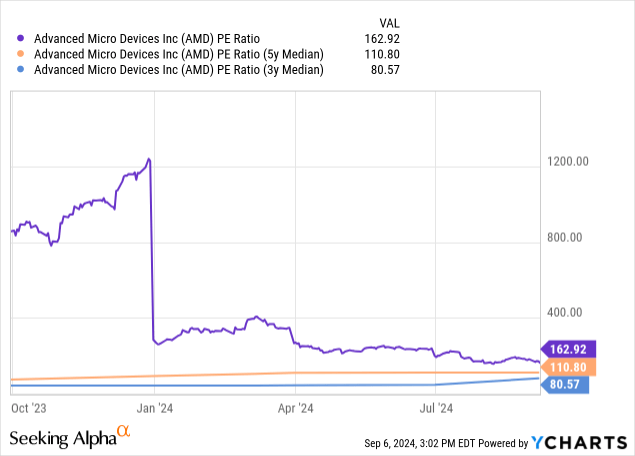

AMD的市盈率为162.92,远高于其三年和五年平均水平,表明估值过高。不过,该公司正走出周期性底部,盈利可能会增长至其估值水平。

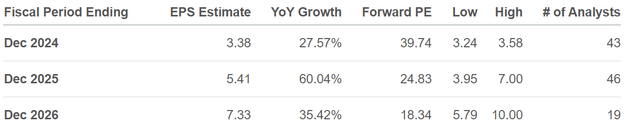

行业专家预计,服务器和个人电脑市场明年将从近期的低迷中强劲反弹。AMD预计2025财年的每股收益增长反映了这一点。AMD一年期预期市盈率增长(PEG)为0.41(2025财年预期市盈率为24.83,除以每股收益增长率60.04)。一些投资者认为PEG比率为1是合理估值。因此,投资者可能低估了AMD预计的2025年盈利增长率。如果该股以1.0的合理估值PEG比率出售,则价格为324.82美元,较9月6日的收盘价134.35美元上涨142%。

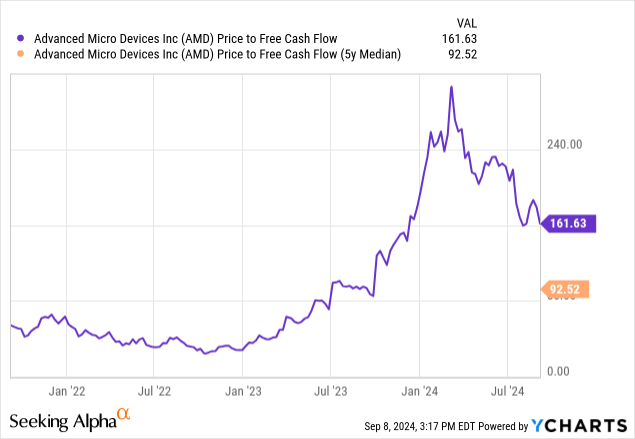

AMD的市盈率为161.63。尽管这一数字远高于其三年和五年市盈率中值,但请记住,该公司可能刚刚走出下行周期,其自由现金流可能处于周期的最低点。

假设AMD的自由现金流在2024年9月6日的收盘价134.35美元时能回到32亿美元的自由现金流(略低于上一个上升周期的峰值);其市盈率将为68.89,低于其五年中位数92.52。因此,如果该股回到上一个自由现金流峰值附近,市场可能会低估其潜在的自由现金流。自由现金流为32亿美元,五年中位数市盈率92.52,其股价将为180.41美元,比9月6日的收盘价上涨34.28%。如果人工智能应用的推动在未来几年内将自由现金流推高至32亿美元以上,该公司的股价可能会超过180美元。

总体而言,AMD证明了其AI芯片可以在市场上取得一些进展。其2024年第一季度和第二季度的收益报告提供了足够的证据,表明它应该成为全球AI基础设施建设的重要受益者。随着其主要终端市场在未来一年的改善,该公司的基本面应该会显着改善。

该公司的终端市场具有周期性。对芯片行业波动性感到不安的投资者可能应该避免投资这家公司。但是,如果您正在寻找未来几年应能带来阿尔法收益的成长型股票,请考虑购买AMD。除了人工智能之外,它还受益于云计算、物联网(IoT)、汽车电气化、边缘计算和5G的长期增长。

$标普500ETF(SH513500)$$纳指100ETF(SH513390)$$上证指数(SH000001)$

文章来源:美股研究社

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。

本文作者可以追加内容哦 !