随着市场不断震荡下跌,代表全市场基准的沪深全A指数PB跌至历史新低,跌至1.273,股息率升至3.27%,处于可统计历史最高。

据WIND数据显示,截至2024年9月11日收盘,中证全指(000985)PB跌至1.27,百分位跌至0.00%,指数股息率升至2.71%,处于可统计历史最高。

与此同时,核心指数的PB也纷纷新低,上证50、沪深300、中证500的PB接近新低,中证800、上证50AH、深红利等指数则再破新低。

当然,大部分关键指数,指数PE均未达到历史新低。因为指数PE受成份股利润波动影响,有被动抬升因素。而PB受短期利润波动影响较低,能较稳定地反映各指数估值水平。

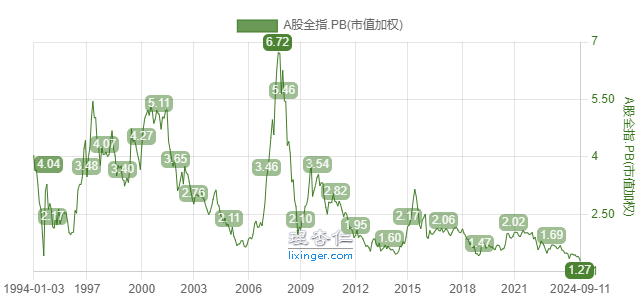

01 沪深全A市净率历史新低

沪深全A(中证全指)是观察A股整体表现的基准指数,该指数横跨沪深北三市具有较高的市场代表性,反映上交所、深交所和北交所市场上市公司的整体表现。

1、沪深全A市净率走势

如上图所示,沪深全A市净率(绿线)跌至1.27,全历史百分位0.00%,跌破2024年2月5日的1.284,跌至全历史新低。

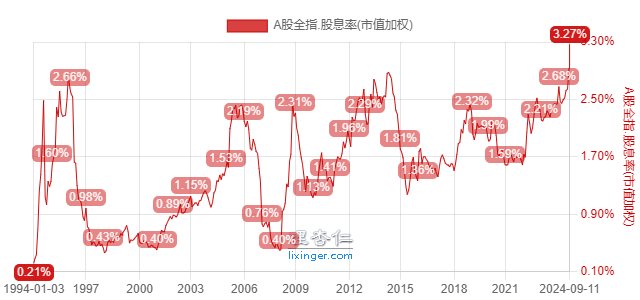

2、沪深全A股息率走势

长期整体看,A股的股息率在缓慢震荡上行,近期随着市场不断回落,全市场股息率水平不断攀升,目前已升至3.27%。

考虑到中期分红产生的干扰,结合WIND数据可见,目前A股整体股息率在2.7%-2.8%左右,处于全历史最高水平。

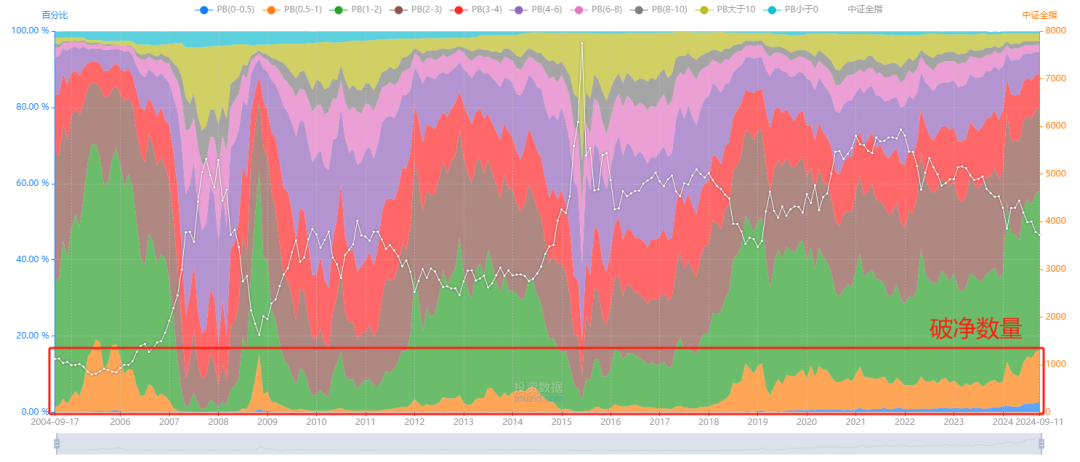

02 全市场PB分布图

除了关注沪深全A的估值,我们还可以使用全市场所有成分股的PB分布,来判断当下市场的整体估值水平。

上图为近20年全市场所有股票的PB分布,截至昨日收盘,全市场共计5440个股票,其PB分布如下:

1、PB=0-0.5:143个,占比2.63%;

2、PB=0.5-1:747个,占比13.73%;

3、PB = 1-2:2285个,占比42%;

4、PB = 2-3:1162个,占比21.36%;

5、PB > 3:1069个,占比约19.66%。

由上述数据可见,当前A股破净个股合计占比16.36%,处于近20年高位。

对比过去20年底部时期数据:

1、2005年7月:破净率19.16%;

2、2008年11月:破净率15.4%;

3、2019年1月:破净率12.9%;

4、2020年3月:破净率12.5%;

5、2022年4月:破净率12.2%;

6、2024年2月:破净率16.8%。

破净率数据虽然不是标准答案,但目前的市场情绪已经超过2018和2008,直逼2005年的998点。

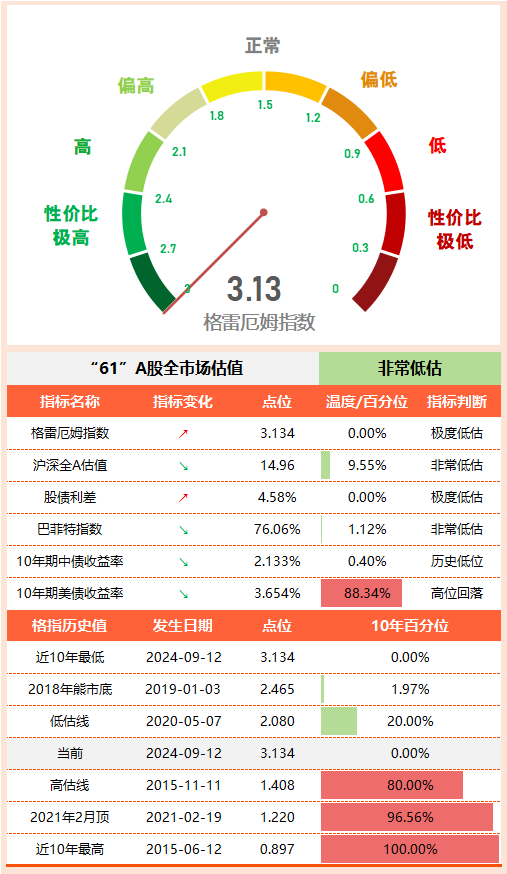

03 “61”全市场估值仪表盘

格雷厄姆指数新高,股债利差新高,美债收益率快速降低。

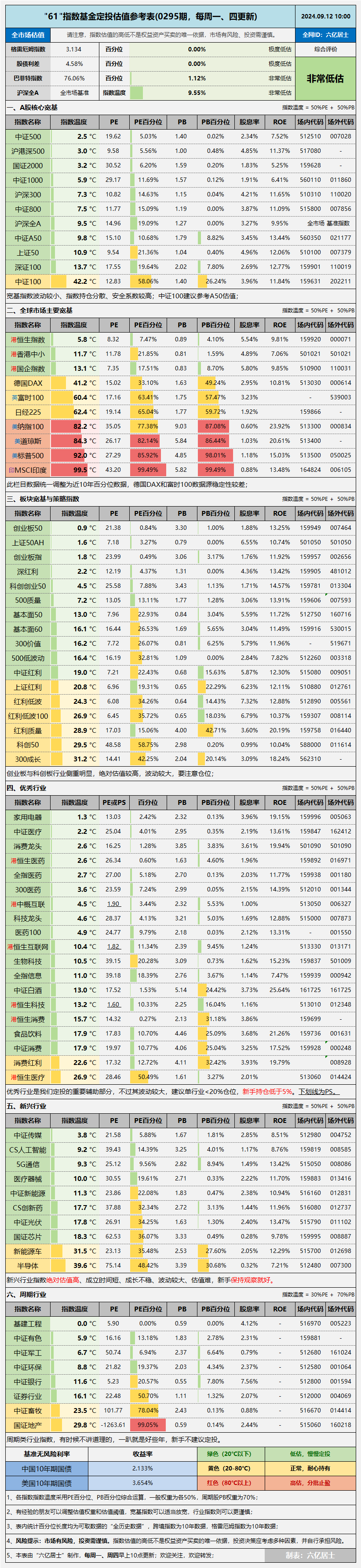

04 “61”指数基金估值表(0295期)

05 重点提示

1、主要宽基

上证50、沪深300、中证500、中证800等指数均进入低估状态,而且大部分宽基的PB处于历史低位。

当下的情形,除了正常定投外,有余力的可以根据自身风控,考虑狙击核心指数。

另外,如果早前仓位结构不完善的,可以在这个时候进行仓位再平衡,毕竟大部分都在底部。

2、中证红利

PE跌至7.21,百分位跌至22.43%;PB跌至0.68,百分位跌至15.63%,指数股息率升至5.87%,指数温度降至19.0C,进入低估。

红利经过这一轮折腾,再次进入低估区间,原来闹腾的高股息逐渐安静,早前留言希望长期关注红利的朋友,现在倒是可以慢慢定投红利了。

但还是那句话:红利类指数也是权益资产,这不是旱涝保收的产品,一定会有不可避免的波动,要有契合的风控和时间规划,不要贪心也尽量避免恐惧。

3、中证消费

PE跌破20,跌至19.97,百分位跌至10.77%;PB跌至4.06,百分位跌至25.04%,指数股息率升至3.25%,指数温度降至17.9C,处于低估状态。

大家心心念念几年的消费,低估的很稳定了,原来长期关注消费行业的朋友,不妨定投。

4、基建工程

有老朋友留言:61师傅,不看一眼基建工程吗?

是有点惨,PE和PB均处于历史新低,两个指标的百分位均为0.00%,非常罕见。

不过对于强周期行业,61始终比较谨慎,对于关注61的大部分朋友而言,不一定适合介入强周期行业指数,大部分人是承受不了其更漫长的回归周期的,了解了解情况就好。

================

因为这几天出差,推送晚了半小时,还望见谅。朋友们,稳住!

================

数据整理不易,还望多多点赞、转发支持。

$沪深300ETF(SH510300)$ $上证50ETF(SH510050)$ $中证红利ETF(SH515080)$

风险提示:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。请在做出投资决策前,仔细阅读并理解相关基金的法律文件,如《基金合同》、《招募说明书》等。过往业绩不代表未来表现,投资者应根据自身情况,审慎决策。

本文作者可以追加内容哦 !