01 美联储降息在即

众所周知,最近3年,咱们家A股走得并不顺利。

在众多原因之中,美联储的历史级加息以及持续维持高利率环境无疑影响甚大。

目前,美国联邦基金利率依然在5.25%-5.5%的区间内。

试想,如果有一种风险很低,利率又在5%以上的资产,谁能完全不动心呢?

显然,美债成为了全球很多资产的“上位替代”。

不过最近,伴着美国通胀稳步降温,美联储9月的降息基本已经没有太多悬念。

美国官方上周公布的数据显示,7月消费者价格指数(CPI)同比上升2.9%。

这是连续第四个月回落,也是2021年3月以来首次重回“2字头”。

降,不出意外是要降的。至于降多少,市场似乎还有争议。

但不论是25bp还是50bp,这轮自2022年开始的加息周期已经是强弩之末了。

新一轮降息周期,可能已经渐行渐近了。

而众所周知,在降息周期中,资金往往会从美国本土流向新兴市场。

“富贵”可能正在路上。

02 降息之后会怎样?

一般来说,美联储的降息可能会有几个“直接后果”。

一是北向资金流入A股意愿增强。

众所周知,外资自陆股通创立以来一直是A股市场上重要的参与者。

而外资要在很大程度上受到美元利率的影响。

在2022年3月以来的这轮美元加息周期里,北向资金的“积极性”无疑受到了影响。

但一旦美元利率反转,资金将会重新流向新兴市场。

不出意外的话,当前正处于估值洼地的A股依然会是外资“目标资产”。

二是A股流动性环境改善。

当前这个时间节点,流动性是困扰A股的一朵阴云。

近期,两市成交额不断创出阶段性新低,股民的成交热情跌入冰点。

而一旦外资能够对A股形成趋势性流入,“新生力量”或许可以打破冷清的氛围。

成交量的回暖或许是价格修复的信号之一。

三是国内降息空间打开。

由于美元利率的高高在上,要考虑汇率的稳定,国内的货币政策受到了一定的限制。

为了提振经济,降低利率是重要的可选项,但与美元的利率差拉大可能会加剧人民币的贬值。

反过来,如果更侧重于汇率,跟美元同步加息,又会对国内的货币环境造成紧缩,进退两难。

而一旦美元掉头向下,国内货币政策的工具箱也将打开,更加宽松的货币环境或许值得期待。

四是股市风险偏好回暖。

资金的流入、成交量的回暖、宽松的预期如果能够带来一定的上行行情。

真金白银的赚钱效应或许是推动市场风险偏好回暖的最有效工具。

而风险偏好的回暖,或许又能吸引更多场外资金入场,更多板块受到资金滋润,进一步催化行情。

因此,在降息叙事下,A股或许值得更多期待。

03 谁能接住“富贵”

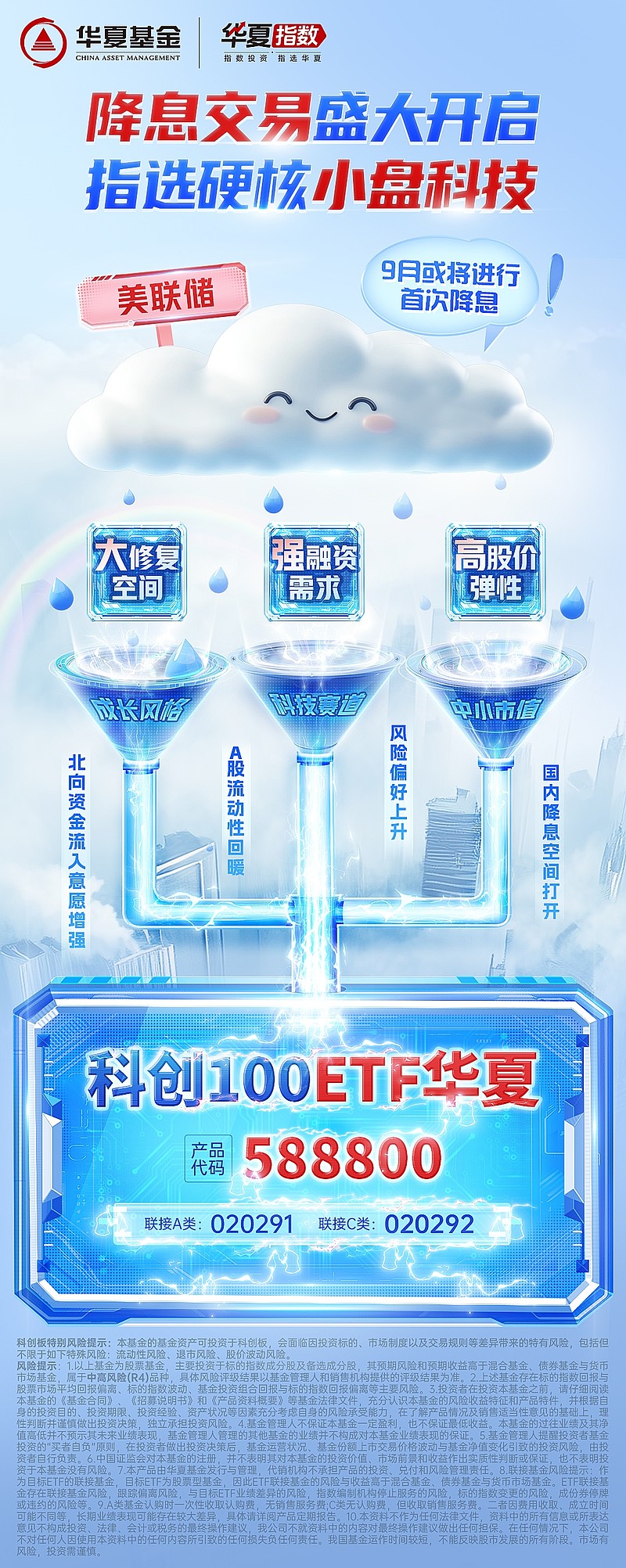

一般来说,具备科技赛道、成长风格、中小市值属性的板块,往往在降息周期里可以获得更好的表现,为啥这么说呢?

首先,科技赛道意味着公司往往需要对技术研发投入大量资金。

而巨大的资金需求意味着公司大概率对融资有很大的依赖。

在融资中,最重要的莫过于资金的成本。

以怎样的利率进行融资,对企业的财务状况影响巨大。

此前,在高利率环境中,不少科技企业的融资受到抑制。

而一旦利率走低,融资空间打开,届时企业可能会有更多“大展拳脚”的机会。

其次,成长风格意味着公司的估值水平拥有更大的想象空间。

自2021年至今,市场风格悄然转向,从成长转向价值。

作为“失宠者”,成长风格这几年的日子并不好过。

消费医药新能源半导体等成长行业都经历了大幅的估值调整。

而截至目前,这些行业的市盈率估值都来到了历史低点。

大幅调整+历史低点,或许也意味着更高的向上空间。

另外,在反弹行情中,市值往往也是资金考虑的要素之一。

更小的市值通常意味着推动上涨所需的资金数量更低,也意味着更好的股价弹性。

伴随着市场风险偏好的回暖,资金对弹性的追求或许会不断加强。

同时具备科技赛道、成长风格、中小市值这三个属性,科创100或许是个不错的选择。

公开信息显示,科创100指数由科创板中市值中等且流动性较好的100只证券组成。科创100是科创板第一只,也是唯一一只中小盘风格指数。指数聚焦“新质生产力”、“科特估”,布局高成长科创黑马,覆盖人工智能、半导体芯片、创新药、新能源等战略性新兴产业和高新技术产业。

相关ETF:$科创100ETF华夏(SH588800)$

相关场外基金:$华夏上证科创板100ETF联接A(OTCFUND|020291)$$华夏上证科创板100ETF联接C(OTCFUND|020292)$

科创100ETF华夏(588800)的标的指数为上证科创板100指数,其2020-2023年完整会计年度业绩为:30.28%,31.64%,-31.26%,-12.53%。

科创板特别风险提示:本基金的基金资产可投资于科创板,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,包括但不限于如下特殊风险:流动性风险、退市风险、股价波动风险。

【风险提示】1.以上基金为股票基金,主要投资于标的指数成份股及备选成份股,其预期风险和预期收益高于混合基金、债券基金与货币市场基金,属于中高风险(R4)品种,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。2.上述基金存在标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险。3.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特件,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。4.基金管理人不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。5.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。6.中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。7.本产品由华夏基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。8.联接基金风险提示:作为目标ETF的联接基金,目标ETF为股票型基金,因此ETF联接基金的风险与收益高于混合基金、债券基金与货币市场基金。ETF联接基金存在联接基金风险,跟踪偏离风险,与目标ETF业绩差异的风险,指数编制机构停止服务的风险,标的指数变更的风险,成份券停牌或违约的风险等。9.A类基金认购时一次性收取认购费,无销售服务费;C类无认购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。10.本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,投资需谨慎。11.个股风险提示:基金管理人对资料中提及的个股仅供参考,不代表基金管理人任何投资建议,不代表基金持仓信息或交易方向,个股涨幅不代表本基金未来业绩表现,不构成任何投资建议或推介。

本文作者可以追加内容哦 !