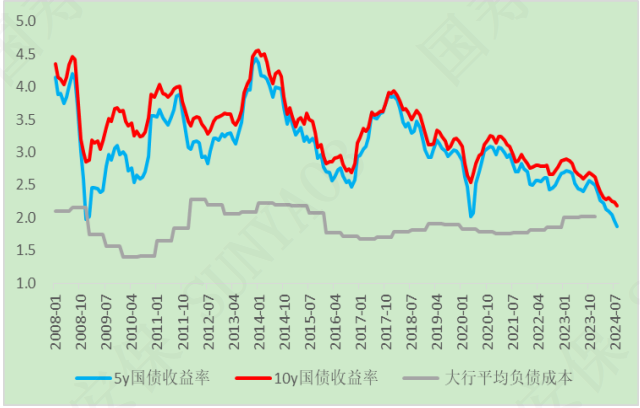

2024年7月末,我国主要商业银行宣布下调存款利率。自2022年4月中国人民银行指导建立存款利率市场化调整机制以来,利率自律机制成员银行参考市场利率变化,已多次调整存款利率水平。对债券市场而言,从理论上看,存款利率下调有助于降低银行负债端成本,进而带动资产端债券配置。从国债持有结构情况来看,美国、日本市场环境与我国差异较大,近年来其商业银行国债持有比例较低,国债收益率与存款利率之间关系较模糊;而截至2024年7月,我国接近70%的国债由商业银行持有,从这一角度看,我国商业银行作为国债最主要的持有者,在中长周期内,其负债成本与国债收益率之间可能存在着一定影响关系。

从近年来银行实际负债成本变化情况来看,在多次引导存款利率下行的环境中,由于存在存款分流、存款定期化等结构性问题,银行负债成本具有一定刚性,整体变化幅度不明显。分类型来看,个人存款平均成本率明显下降,但可能受手工补息操作影响,公司存款平均成本率持续上升,其中公司活期存款上升幅度最为明显。从期限结构看,近年来存款定期化程度逐步加深,增量存款中利率相对较高的定期存款比例较大,定期存款占比持续提高。此外,理财产品、保险产品等一些固收产品近年业绩相对稳定、波动率较低,也分流了部分低风险偏好资金。整体来看,前期在对总量规模仍有一定诉求的背景下,银行机构负债端对于存款具有较强需求,对整体负债成本形成了一定压力。

今年以来,经济持续回升向好仍面临诸多挑战,有效需求仍然不足,经济运行出现分化,外部环境复杂性、严峻性、不确定性明显上升。债券市场各类机构投资配置需求增多,而债券整体供给阶段性相对缺乏。在经济基本面环境、市场供需关系、投资者行为等因素影响下,我国中长期债券收益率下行较为明显,10年期国债收益率月均值下行至2.2%附近,与银行负债成本之间的利差有一定程度收敛。

在中长期维度从逻辑上看,银行负债成本对国债收益率产生一定约束有其合理性;不过短期由于市场参与者类型、策略目标不同,在边际定价影响下国债收益率与银行负债利差可能呈现阶段性波动。近几个月以来,随着防范资金空转叫停手工补息、淡化总量规模情结促进信贷均衡投放等一系列措施,在高质量发展基调下,银行负债成本可能出现一定缓解。

后续来看,经济逆周期调节预计会进一步加强,继续实行支持性政策,在此背景下,货币政策可能仍具有一定操作空间,在市场化利率形成、调控和传导机制逐步健全的情况下,银行负债成本存在下行空间,与国债收益率之间的利差水平可能会得到一定程度修复。

作者:

国寿安保尊享债券型证券投资基金

国寿安保尊诚债券型证券投资基金

基金经理 高鑫

$国寿安保尊享债券C(OTCFUND|000669)$$国寿安保尊荣中短债债券C(OTCFUND|006774)$$国寿安保尊弘短债债券C(OTCFUND|011009)$

本文作者可以追加内容哦 !