央企麾下“最大光伏黑马”与锂电行业全球霸主之间,能够擦出怎样的火花?

撰文 | 叶均

出品 | 光伏Time

通威豪掷50亿收购润阳的重磅消息带给行业的震撼还未完全消弭,来自锂电行业的全球霸主宁德时代就再为光伏圈投下一颗“深水炸弹”。

晚点LastPost最新报道显示,宁德时代正寻求收购光伏组件及电池片公司,目前正与光伏组件制造商一道新能源洽谈收购。

而据多位知情人士透露,就在接洽一道新能以前,宁德时代还曾试图以 40 亿元人民币收购润阳股份。不过,后者还是被通威以更高10亿的价格抢先一步拿下。

如果这笔生意真能谈成,本就在风雨中飘摇的光伏行业,恐怕要迎来史上最强的一条行业“鲶鱼”了。

曾毓群素以“赌性坚强”著称

“宁王”鲸吞

宁德时代是个什么来头?这应该算是个不成问题的问题——只要不是对新能源行业一无所知的纯外行,都不会没听说过“宁王”的大名。

较之声名更为重要的是,“正当壮年”的宁德时代强势闯入光伏赛道,对于如今自身难保的诸多光伏企业而言究竟意味着什么。

作为制霸全球的锂电寡头,宁德时代上半年营业收入高达1668亿元。而即便是光伏行业营收最高的特变电工也不过只有478.4亿元,不及前者三成水平。

其净利润更是达到惊人的228.6亿元,甚至远超阿特斯、TCL中环等光伏巨头的半年度总营收。

巅峰时期,宁德时代最高市值曾一度冲至16036.26亿元,三倍于此前多年稳居光伏第一股的隆基绿能(历史最高市值5423.78亿元)。

在锂电池赛道,宁德时代是毋庸置疑的动力、储能电池双料王者,也是众所周知的行业“卷王”。

韩国市场咨询机构SNE Research最新数据显示,2024年1-7月,宁德时代在全球动力电池市场占有率已经达到37.6%,足超第二名的比亚迪(16.1%)二十个百分点,已连续八年排名居全球第一。

不满足于锂电一途的宁德时代,在储能领域加紧扩张速度的同时,也已经将触角伸向光伏、风电等绿电开发领域。

早在2006年,宁德时代便成立了时代绿色能源有限公司(以下简称“时代绿能”)。该公司作为“宁王”为绿电开发提前埋下的一枚重子,近年来顺理成章地承担起宁德时代进军风光赛道的“桥头堡”。

去年4月,时代绿能出资25亿元成立福建润时海上风电有限公司,并于同年10月宣布开发建设投资高达104.63亿元的海上风电项目;今年6月,公司又先后收购隆基旗下溧阳乐叶光伏能源有限公司、光伏生产设备制造商西甲能源。

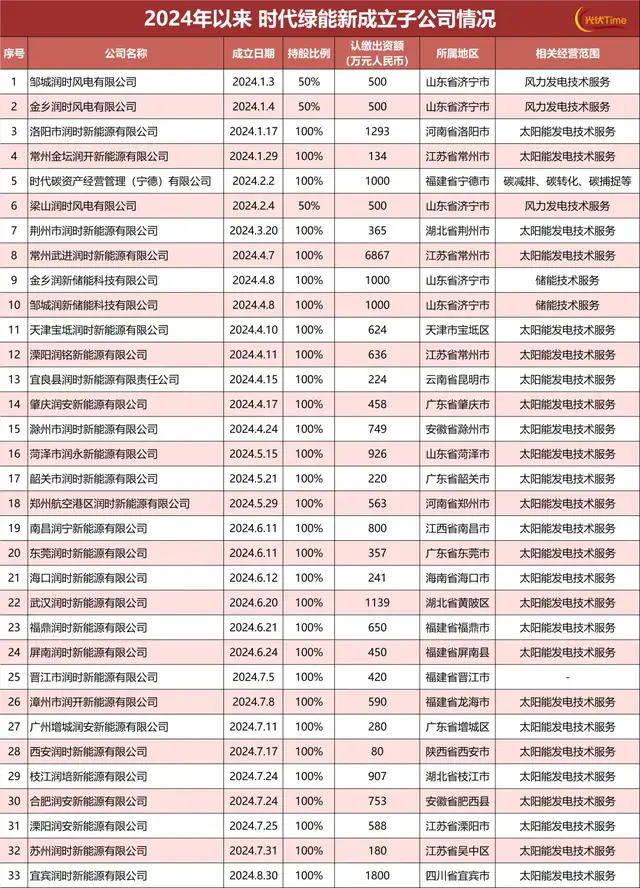

自今年以来,时代绿能新成立的风、光、碳领域新能源子公司足有30余家,广泛分布于全国13个省份。

图表:时代绿能新成立子公司情况

来源:光伏time

据悉,对风光赛道用意极深的宁德时代,今年第二季度便开始接触多家光伏组件公司,展现其由光伏开发深潜至行业核心环节的勃勃雄心。

而在错失润阳之后,一道新能便成为摆在宁德时代面前几乎最具价值的一份合适标的。

“一道”失蹄

客观来讲,一道新能在业内的名头也还响亮,其自身体量及声量却一直不算太高。

尤在最近一年时间里,公司正面临从被资本寄予厚望的行业新星到“过气黑马”的尴尬转变。

较之在行业内摸爬滚打多年的诸多前辈企业,2018年8月成立的一道新能资历并不算深,但胜在其“天赋”及冲劲极强。

公司创始人刘勇曾任职于中芯国际,作为第一批员工参与公司创建,并负责国内最先进的3座12英寸晶圆厂的运营。2008-2018年,刘勇曾先后任晶澳太阳能首席技术官、首席运营官、中来股份高级副总裁兼高效电池事业部总经理等职。

受益于上一轮光伏行业黄金发展期的繁荣盛况,专注于电池片及组件业务的一道新能迅速在市场上站稳脚跟,成为业内公认的一匹黑马。

招股书显示,2020年至2023年,公司营收从7.36亿元飙涨至227.24亿元,净利润也从2180.55万元迅速拉升至4.35亿元。

InfoLink数据显示,到今年上半年,一道新能已与协鑫集成并列全球第八大组件生产商,出货量超过10GW。

更为行业所瞩目的,是一道新能的“央企”背景及其背后的豪华股东阵容。

早在2019年,一道新能就获得了北京睿汇海纳科技产业基金(以下简称“睿汇海纳”)的6000万元A轮投资。后者作为三峡集团旗下投资企业,直接隶属于三峡资本。

后经数轮增资和股权转让,不仅三峡集团旗下睿汇海纳已经以19.46%的持股比例成为公司第一大股东,一道新能背后还站着招商局创投、金融街资本、国家电投产业基金、中石化恩泽基金、华能资本等一众国资背景投资方。

央企控股奠定了一道新能作为“黑马”的先天优势。

创始人刘勇就曾表示:“当我们的股东在投资电站或者持有电站时,我们自然而然地有了下游渠道。央企将清洁能源作为重点战略目标在发展,一道这样的企业在下游端发力,彼此都可以双线推进,发挥最大优势。”

过去两年,公司最大客户均为三峡集团,光伏组件销售金额分别达到11.55亿元、69.74亿元。到去年,对三峡的销售成绩已占当期营业收入比例的30.69%。

不过,一道新能最近一次出现在行业的聚光灯下,却不是因为什么傲人的战绩,而是源于这匹黑马的“失蹄”。

8月16日,因保荐人国金证券撤销发行上市申请深交所决定终止公司发行上市审核,一道新能8个多月的IPO之旅以失败告终。

紧接着又有消息传来,据接近一道新能的内部人士透露,三峡集团将从一道新能“淡出”。其后,便是我们今日所知的宁德时代洽谈收购。

一道新能的马失前蹄,根源仍在这波行业周期性下行的严重冲击。对上半年的行业情况有所关注的读者都应该很清楚,目前在光伏产业的核心环节,净利润已现断崖式下跌,众多光伏大厂几乎可以说是无一幸免。

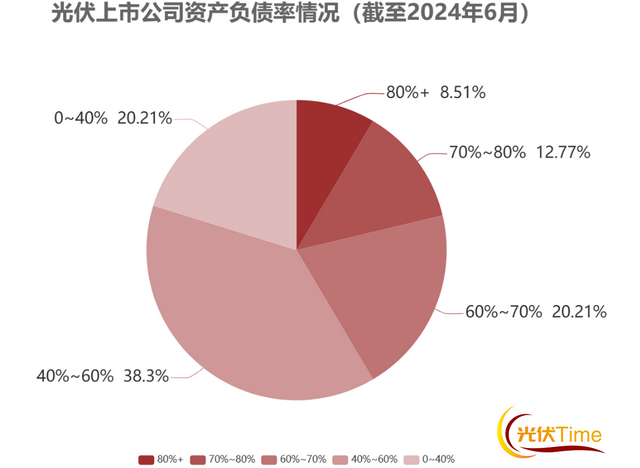

图表:光伏上市公司资产负债率情况

来源:光伏time

价格触底、成本倒挂、业绩滑坡、负债飙涨……过去风光无限的上市公司龙头都不得不吃下天价巨亏。利润率不断压缩的现实条件下,中小光伏企业的盈利能力严重拉低市场信心,整条赛道的债务压力持续加深,已成为压倒不少企业的“关键稻草”。

据Wind数据显示,光伏制造板块的总负债额和平均资产负债率在过去四年节节攀升,从2020年底的5290亿元、56.32%,上升至2023年底的1.66万亿元、62.11%。

四年时间,全行业债务额已经增长了两倍多,资产负债率也上升了近6个百分点。

有相关行业分析认为,包括IPO及未上市企业在内,光伏产业总体负债已超过2万亿规模。

而本就不具规模优势的一道新能,早在IPO以前负债率便居高不下。2021年至2023年间,一道新能资产负债率分别达到87.71%、86.54%和86.89%。

而作为锂电行业头号玩家,家资巨富的宁德时代本就是新能源产业“大投家”,其投资遍及锂电产业全链、下游整车厂商、风光龙头企业乃至向金融产业深度布局。有相关统计认为,其当前对外总投资已超过600亿元。

踩准光伏产业已然触底的绝佳时刻,宁德时代以如日中天的强势姿态入局光伏赛道,无论对行业还是一道新能自身而言都意义非凡。

本文作者可以追加内容哦 !