提到丰巢这个名字,对于频繁接触快递服务的人来说应该不会感到陌生。然而,关于这家公司的商业表现如何,是否盈利等问题,作为一般用户可能并不完全了解。

最近,随着丰巢计划在香港交易所上市的消息传出,公众有机会更深入地了解快递柜行业的现状。

据港交所官方信息,位于深圳的丰巢控股有限公司已正式向港交所提交了招股说明书,计划在主板上市,华泰国际将担任独家保荐人。这标志着“顺丰系”旗下又一家企业准备进入资本市场。

自2015年成立以来,丰巢一直受到资本市场的广泛关注,累计融资额超过了80亿元人民币。通过一系列战略收购,如中集e栈和中邮智递,丰巢进一步增强了其市场领导地位,市占率一度接近七成。

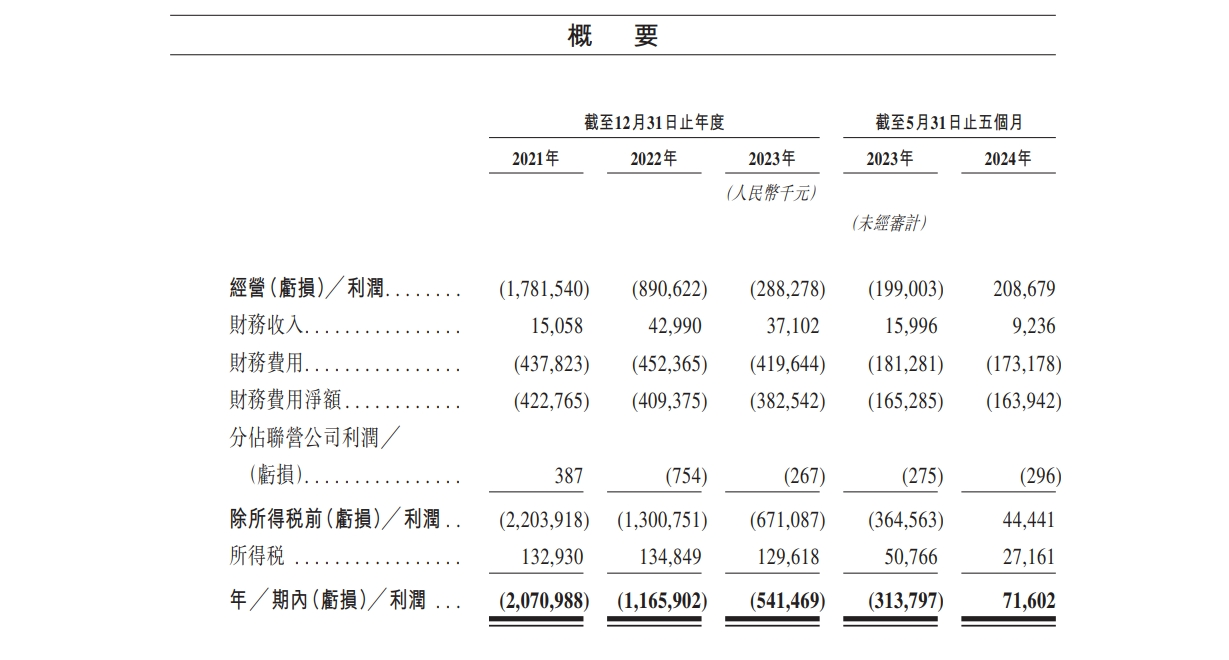

然而,丰巢和其主要竞争对手菜鸟网络一样,都处于物流链的末端,面临着高投入、低回报和较低的技术壁垒的问题。因此,实现盈利并不简单。根据招股书,2021年至2023年间,丰巢的净亏损分别达到了20.71亿元、11.66亿元和5.41亿元,合计亏损超过37亿元。直至2024年前五个月,丰巢才首次实现盈利,净利润为0.72亿元。

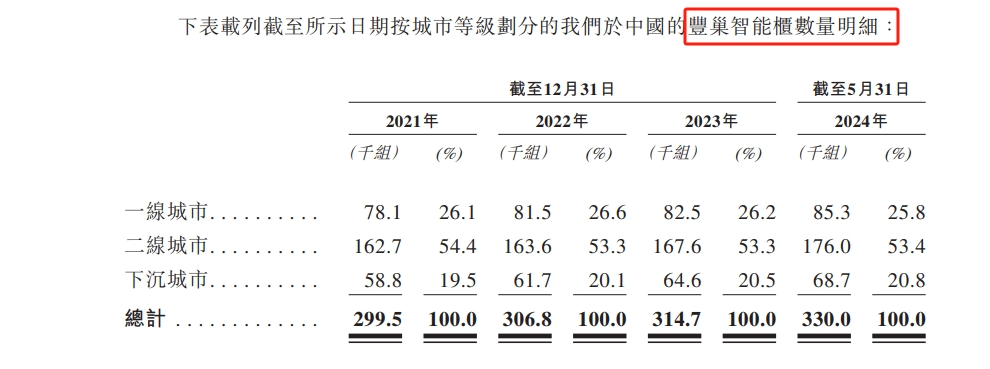

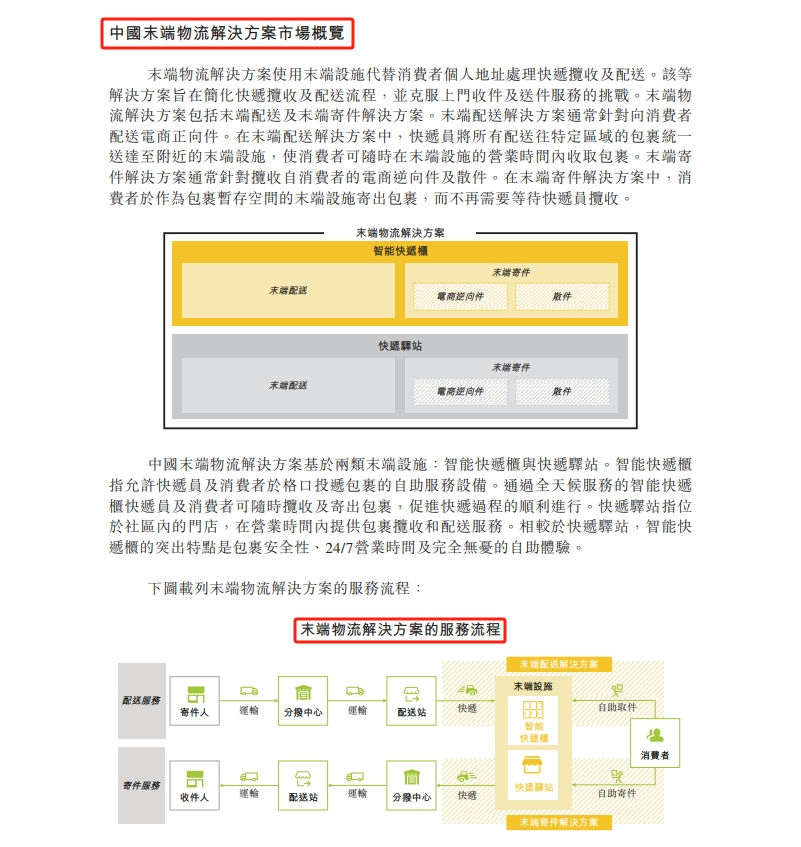

按照2023年的收入计算,丰巢控股是中国最大的终端物流解决方案提供商,市场份额为6.1%;按2023年底的柜机数量和全年包裹处理量计算,丰巢也是全球最大的智能快递柜网络运营商。

快递柜的初衷是为了缓解快递派送中的“最后一公里”难题。丰巢的出现无疑为用户和快递员提供了便利,具有显著的社会价值。丰巢的核心业务——快递末端配送服务,是其主要收入来源。目前,丰巢拥有超过33万组智能快递柜,总计近3000万个格口,处理了约67亿个包裹。

虽然菜鸟在网络覆盖上更广泛,但在营收上丰巢表现突出,市占率超过6%。丰巢采取了重资产自营模式,在社区和办公区部署智能快递柜,这种模式初期往往需要大量资金投入,才能在行业成熟后实现收支平衡。

根据招股书,2021年至2023年,丰巢的末端配送服务业务收入分别为14.6亿元、16.9亿元、18.4亿元。尽管总体收入有所增长,但占总收入的比例却在逐年下降,从2021年的57.6%降至2023年的48.2%,至2024年5月31日进一步下滑至40.8%。

为了提高格口利用率和盈利能力,丰巢曾在2020年4月引入了对用户收费的政策,引发了公众争议。面对监管新规,丰巢不得不调整策略,寻找新的增长点。

丰巢还涉足了消费者智能交付服务和增值服务等领域,特别是电子商务退货服务。据统计,今年前五个月,丰巢处理的电商退货包裹量达到了7720万件,创造了6.92亿元的收入。这部分业务收入比例从2021年的5.9%增长到36.3%,接近快递末端配送服务业务。

尽管如此,丰巢仍需面对激烈竞争。许多互联网公司和物业服务公司都在争夺这块市场。若要扩大市场份额,丰巢可能需要依赖价格战,但这对于已经多年未获新融资的丰巢来说,未必是可行之策。

丰巢在2015年5月至2021年1月间共完成了五轮融资,吸引了多家知名投资机构。然而,自2021年以来,丰巢未再获得新的资金注入。与此同时,丰巢累计亏损超过37亿元,其持续扩张的能力受到质疑。

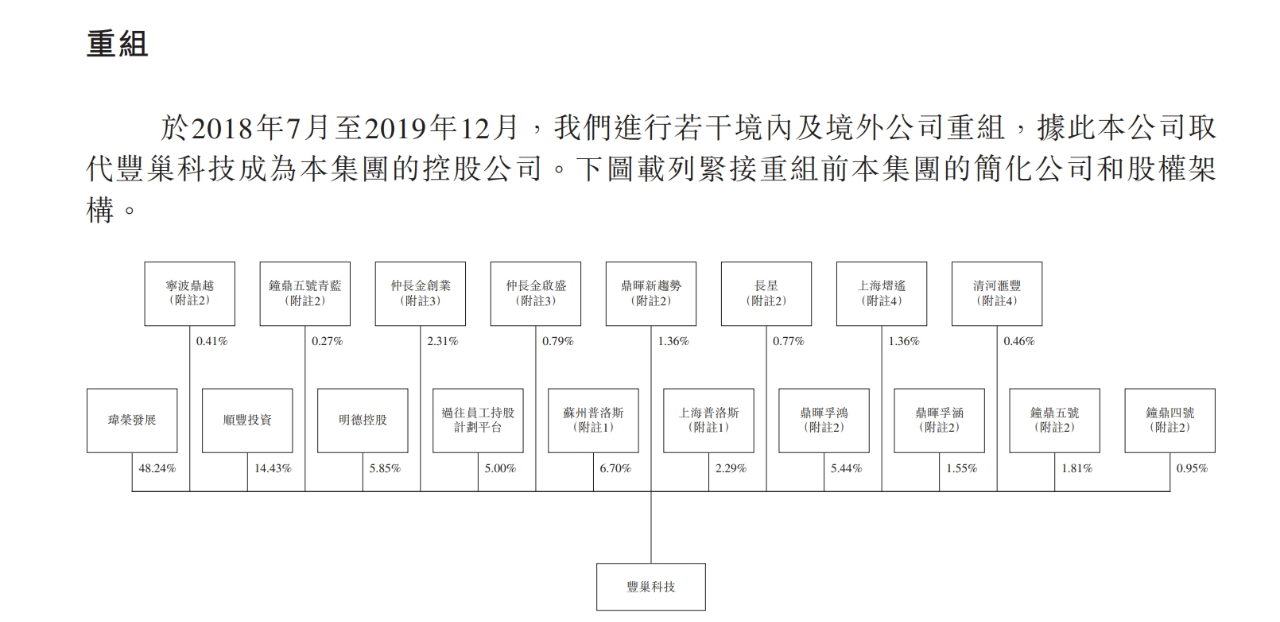

值得注意的是,2018年6月,中通、申通和韵达等快递公司退出了丰巢。随后,顺丰创始人王卫通过一致行动协议控制了丰巢48.45%的投票权。此外,近期丰巢还调整了与一些股东的协议条款,延长了对赌期,但需先行支付部分资金给特定股东。

面对今年沪深交易所已有43家公司取消IPO的情况,丰巢能否顺利上市存在不确定性。尤其在技术门槛较低的快递柜市场,即便实现了盈利,丰巢是否能获得资本市场的青睐仍是未知数。

静等市场的验证。

本文作者可以追加内容哦 !