出品 | 创业最前线

作者 | 段楠楠

编辑 | 冯羽

美编 | 李雨霏

审核 | 颂文

继东方财富“互联网+券商”模式被验证成功后,证券行业都开始加大互联网信息投入,其中转型最为坚决的便是华林证券。

但过去几年华林证券向互联网领域转型并不理想,公司收入一直停滞不前。

数据显示,2024年上半年华林证券实现营业收入6.18亿元,这份收入在所有的上市券商中排名较为靠后。值得注意的是,在向互联网券商转型的几年,华林证券收入不增反减。

此外,由于合规问题,华林证券近期屡被监管层处罚。在深圳前首富、资本大佬林立带领下,近几年华林证券频繁通过短期加杠杆的方式扩张,在互联网转型乏善可陈后,华林证券又该何去何从?

1、转型互联网券商效果不佳,收入不及2021年同期

公开资料显示,华林证券前身为1988年成立的江门证券。21世纪初,深圳富豪林立接过江门证券控股权成为公司实控人,2003年江门证券完成增资扩股并正式改名为华林证券。据市场传言,之所以更名华林证券是希望做中国的美林证券。

此后多年,林立在投资领域混得风生水起,尤其是投资中国平安,更是让林立获得数百亿元收益。

手中有粮,在林立的支持下,华林证券开始招兵买马。2002年国泰君安证券深圳分公司副总带队加盟,华林证券也被外界戏称为“小君安”。

由于业务发展不理想,最后他们选择了离开。2006年国信证券原总裁带领旗下团队部分人员加盟华林证券,华林证券正式进入“小国信”时代。

但不管是“小君安”时代还是“小国信”时代,华林证券业绩表现均不够理想。为此,实控人林立不得不亲自出任公司董事长。

此外,林立还将妻子潘宁等多位至亲安排到华林证券出任要职,华林证券也因此被内部和外部称之为“夫妻店”或“家族券商”。

在林立带领下,华林证券业绩有所起色。2015年至2018年华林证券累计实现净利润超22亿元,净资产收益率在券商行业名列前茅,公司也在2019年成功在深交所上市。

(图 / 摄图网,基于VRF协议)

彼时的券商行业已经全面向互联网方向转型。2015年东方财富收购西藏证券后,公司业绩连年大增,“互联网+券商”的模式也被众多企业模仿。在接受采访时,林立坦言华林证券未来的发展模式便是“互联网+券商”。

2022年,华林证券以2000万元受让了字节跳动旗下的海豚证券,公司正式向“互联网+券商”方向发力。

(图 / 摄图网,基于VRF协议)

收购完成后,华林证券对海豚证券旗下海豚APP寄予厚望,希望通过海豚APP原有的几千万用户为公司经纪业务导流。

但从实际效果来看,导流结果并不理想。东方财富数据显示,2022年上半年至2024年上半年,华林证券经纪业务手续费收入分别为2.8亿元,2.22亿元、2.16亿元,三年内下滑23%左右。

虽然公司经纪业务下滑与整体宏观环境有关,但华林证券似乎并未展示出互联网券商的成长性。作为对比,同期互联网券商龙头东方财富手续费及佣金收入三年下滑14%,下滑幅度小于华林证券。

在此影响下,华林证券收入增长停滞不前。2024年上半年华林证券实现营业收入6.18亿元,甚至比2021年上半年的7.78亿元还低。从公司业绩来看,华林证券互联网券商的转型并不算成功。

2、频繁短期大额融资用于理财,风控指标超标被监管

除业绩表现不佳外,8月7日,华林证券还因为合规问题收到西藏监管局《行政监管措施事先告知书》(以下简称“告知书”)。

《告知书》显示,华林证券由于风控指标超标等多项问题被西藏监管局采取监管措施。从华林证券2023年报数据来看,公司风控指标的确在变差。

数据显示,2023年底华林证券流动性覆盖率和净稳定现金率分别为199.83%、153.84%,分别较2022年下滑11.31%、16.10%。

流动性覆盖率、净稳定资金率主要用于衡量各券商的流动性情况,指标下降意味着公司短期抗风险能力的减弱。

按照相关规定,证券公司应满足流动性覆盖率不低于100%、净稳定资金率不低于100%等风险控制指标标准。

从华林证券指标数据来看,公司各项指标均高于监管红线,不过监管局在《告知书》中明确提到,公司存在风控指标超标的问题,或许华林证券短期内曾有过指标跌破监管红线的行为。

有意思的是,2024年一季度华林证券还通过卖出证券、贷款、票据等方式融入61.04亿元,所得资金用于投资票据等理财。

但在披露半年报时,华林证券已将该部分资金全部赎回,并用于偿还负债。

2024年一季度华林证券负债余额还多达191.8亿元,该余额比2023年年底的132.6亿元多出近60亿元。截至6月30日,公司已经将票据等理财产品赎回并偿还了卖出回购金融资产款,华林证券负债又下降至136.1亿元。

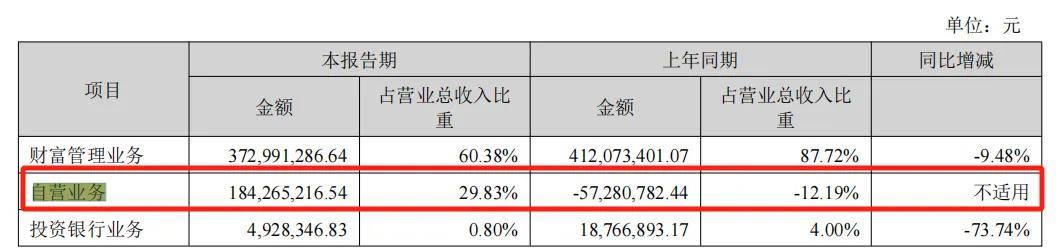

不可否认的是,由于华林证券通过短期加杠杆的方式进行理财,让公司投资收益出现大幅上涨。数据显示,2024年上半年华林证券自营业务收入便多达1.84亿元,去年同期则为-5728.08万元。

(图 / 2024半年报公司收入明细)

自营业务收入大幅增长让华林证券2024年上半年业绩取得不错的增长。数据显示,2024年上半年,公司实现营业收入6.18亿元,同比增长31.51%,实现归母净利润1.23亿元,同比增长19.52%。

近几年,华林证券频繁通过卖出回购金融资产款的方式融资来进行理财,理财到期后华林证券又及时偿还该笔债务,以便让自身获得更好的收益。

但只要是理财产品均存在一定风险,华林证券用来短期理财的资金往往多达数十亿元甚至上百亿元。这笔资金甚至远高于公司净资产,一旦发生风险,对于华林证券而言或将造成不小冲击。

此外,该业务毕竟是传统业务,华林证券现在高达4倍以上的PB估值完全是“互联网+券商”行业的估值。若公司主营业务收入未来仍依靠加杠杆方式实现,长此以往华林证券恐怕很难在资本市场上维持较高估值。

3、深圳前首富投资中国平安获利几百亿,控股华林证券合规风险频发

除频繁短期加杠杆外,华林证券合规风险和人员变动也是公司潜在的风险之一。

2024年8月7日,在西藏监管局下发的《告知书》显示,华林证券人员任免及执业资格管理存在明显漏洞。

此外,由于风控指标超标等问题,华林证券多名原高管被出具警示函——如时任总经理兼票据业务分管高管赵卫星、时任合规总监张大威、时任票据业务部门负责人李鹏祥、相关数据抓取人员高艳明、时任首席风险官兼合规总监温雪斌、时任财务总监关晓斌共6人被出具警示函。

(图 / 摄图网,基于VRF协议)

值得注意的是,除原高管被处罚外,华林证券自身在2024年也多次被处罚。1月27日,因私募资产管理业务存在多个问题,反映出公司内部控制不完善,华林证券被西藏证监局采取责令改正并暂停新增私募资产管理产品备案6个月。

5月7日,华林证券上海分公司因存在部分新开户投资者的回访未按要求在开通相应交易权限前完成等情况,被上海证监局出具警示函。

5月10日,因存在业绩预告披露不准确、未及时披露仲裁事项等违规行为,西藏证监局对华林证券及其董事长林立、首席执行官朱松、董秘谢颖明出具警示函。值得注意的是,5月22日首席执行官朱松被监管层出具警示函不久,因个人原因申请辞职。

2019年至今,华林证券已有7人担任过公司首席执行官角色。如此频繁更换CEO,在上市券商中并不常见。

公司频繁更换CEO与实控人林立有很大关系。天眼查显示,华林证券第一大股东为深圳立业集团持有华林证券64.46%的股份,而林立又持有立业集团99%股权,这也意味着林立对华林证券拥有绝对的控股权,并对华林证券的人事任命有绝对的话语权。

此前公司实控人林立在接受采访时便表示,公司“每一次换人都是有特殊原因,也不是我一定要换。”从公司近几年业绩来看,林立所说的特殊的原因或许是华林证券业绩停滞不前。

作为昔日深圳首富,林立自身投资能力有目共睹。上世纪90年代,林立就曾有过几千元投资深发展获利两三百万元的成功案例。

此后,其通过投资中国平安5亿元再次获利数百亿。2007年,凭借在资本市场的收益,林立以140亿元成为深圳首富,2023年《胡润排行榜》显示林立身家为850亿元。

从林立以往的投资风格来看,其一直以激进投资著称。林立自己也表示,收购华林证券时,认为自己拥有一家证券公司炒股会更方便,但买了华林证券后才发现事与愿违,因为证券公司董事长不能炒股,自己还不得不把股票账户给注销了。

在这样的实控人带领下,华林证券出现风控指标超标等合规风险也在所难免。

不过在林立看来,公司之所以出现合规风险,主要是内部文字处理能力和外部监管沟通能力不强,所谓不合规不是做法不合规,而是文件处理不合规、监管沟通不到位。

对于华林证券而言,不管是何种原因致使公司合规风险频发,不可否认的事实是,近几年下定决心转型互联网券商的华林证券并没有做出亮眼的成绩。相反,在实控人带领下还频繁通过“加杠杆”理财的方式获取利润。

截至目前,投资者仍对华林证券互联网转型抱有希望,这也是其整体PB估值高于其他券商的原因所在。但若是公司互联网成长属性迟迟不能兑现,届时市场又该如何给华林证券进行估值?「界面新闻·创业最前线」将持续关注。

*注:文中题图来自摄图网,基于VRF协议。

本文作者可以追加内容哦 !