摘要:

(1)国企投资价值的提升源自盈利能力的改善和估值的修复,随着未来国企改革不断深入,优质国企的竞争力将持续提升;

(2)红利因子投资逻辑清晰,有效性强,具备穿越牛熊的长期投资价值;

(3)国企红利指数兼具国企主题与红利策略的投资逻辑,两策略相互强化形成合力,策略有效性进一步提升,相较单一策略优势明显。作为全市场跟踪中证国企红利指数中规模最大的鹏扬国企红利ETF(159515,场外020115/020116),将为投资者带来更好的长期体验。

近年来国企红利指数给投资者带来了持续、稳健的回报。截至2024年8月31日,中证国企红利全收益指数连续5年获得正收益,且在大多数年份跑赢沪深300等宽基指数,并跑赢中证红利、中证国企等可比指数。

表1:国企红利全收益指数连续5年正收益

风险提示:指数表现并不代表指数基金业绩,指数历史表现也不预示指数基金的未来收益。

相较同期A股市场的持续震荡,上证指数围绕3000点上下波动,国企红利指数的表现堪称亮眼。国企红利指数的表现为何会如此优异?国企红利指数的投资价值在哪里?本文将从以下几点展开。

01 国企引领价值投资

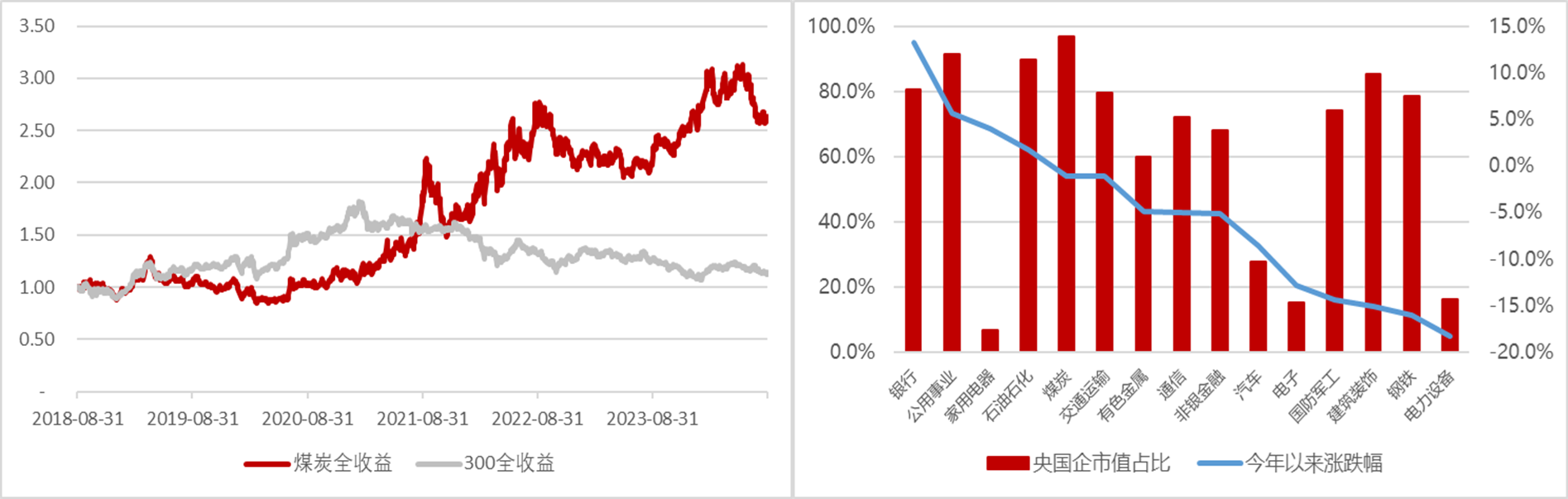

国企红利指数聚焦于国企。近年来,随着国企改革的逐渐深入,国企的投资价值凸显,通信、煤炭、银行、石油石化行情接踵而至。以央国企市值占比最高的煤炭行业为例,自18年以来全收益指数持续走高,显著优于沪深300。今年以来,国企行情进一步演绎,央国企市值占比较高的行业均有不错表现,银行、公用事业、石油石化涨幅靠前。

图1、2:国企主导行业表现优秀

风险提示:指数表现并不代表指数基金业绩,指数历史表现也不预示指数基金的未来收益。

国企投资价值的展现,来源于两个方面:

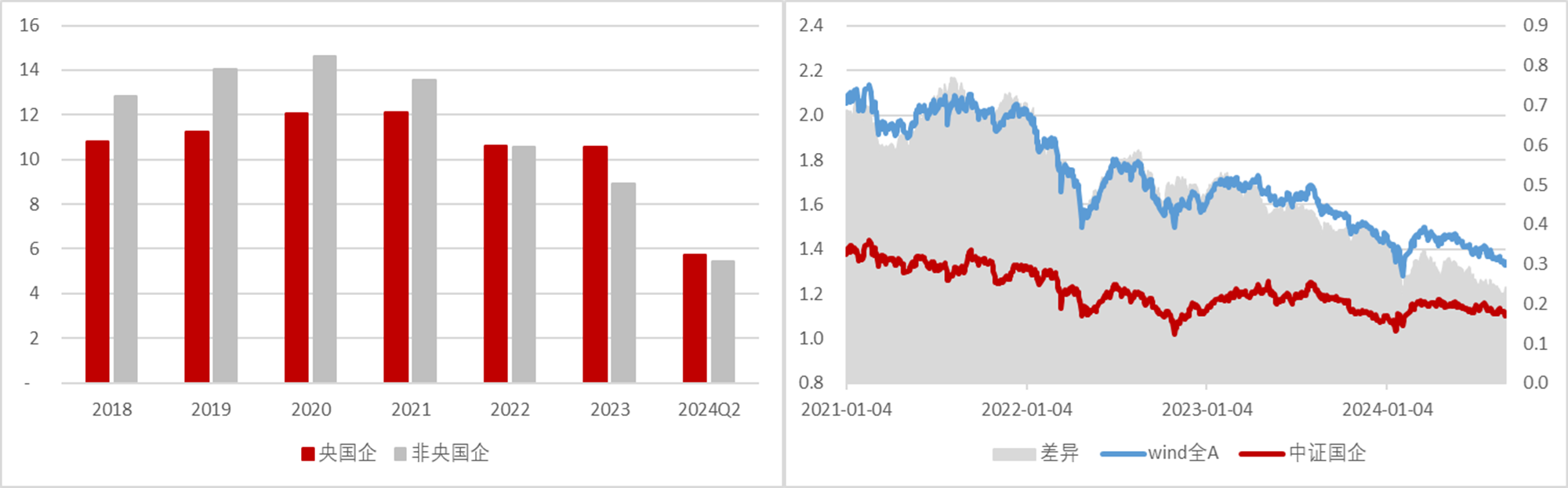

首先,多年的国企改革成效逐渐显现,国企盈利能力提升,给国企价值投资提供了坚实的基础。根据中期报显示,央国企加权净资产收益率为5.75%,再次领先于其他企业的5.45%,央国企的盈利能力正加速修复。

其次,随着盈利能力的提升,带动国企估值持续修复。中证国企与wind全A指数PB差异从21年年初的68bp缩减到24年8月底的24bp,国企估值水平的差异正逐步收敛,但目前仍低于市场平均水平,未来依然有进一步修复的空间。

图3、4:央国企净资产收益率加速修复,估值差异逐步收敛

风险提示:指数表现并不代表指数基金业绩,指数历史表现也不预示指数基金的未来收益。

持续改善的盈利能力和不断提高的估值水平,是国企上市公司投资价值提升的重要支撑。展望未来,新一轮国企深化改革再次明确提出要围绕国企“盈利质量”和“战略功能价值重估”展开行动,盈利+估值仍是改革的重点目标,优质国企的竞争力将持续上升。

02 红利因子有效性强

国企红利指数股息率为5.43%,是典型的红利指数。红利因子具有以下特点:

红利因子投资逻辑清晰

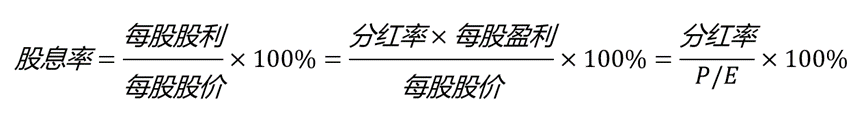

将股息率公式拆分整理后可以直观看到,高股息率意味着高分红率和低估值水平,利用红利因子可以筛选到盈利能力出色且估值偏低,即错误定价最为严重的企业,进而赚取企业盈利、估值修复和分红三部分的收益。

红利因子稳健有效

早在上世纪70年代,Watt和Gonedes就发现了公司分红对未来业绩的预测能力,二十一世纪初的研究也表明高股息股票的未来业绩显著高于低股息股票。结合A股过去20年历史数据同样可以发现,红利是少有的风险收益特征良好且长期有效的的单一风格策略,中证红利全收益指数年化收益率13.6%,显著优于沪深300、中证500等主流宽基。

表2:过去20年红利指数表现十分优秀

风险提示:指数表现并不代表指数基金业绩,指数历史表现也不预示指数基金的未来收益。

红利因子具备长期投资价值

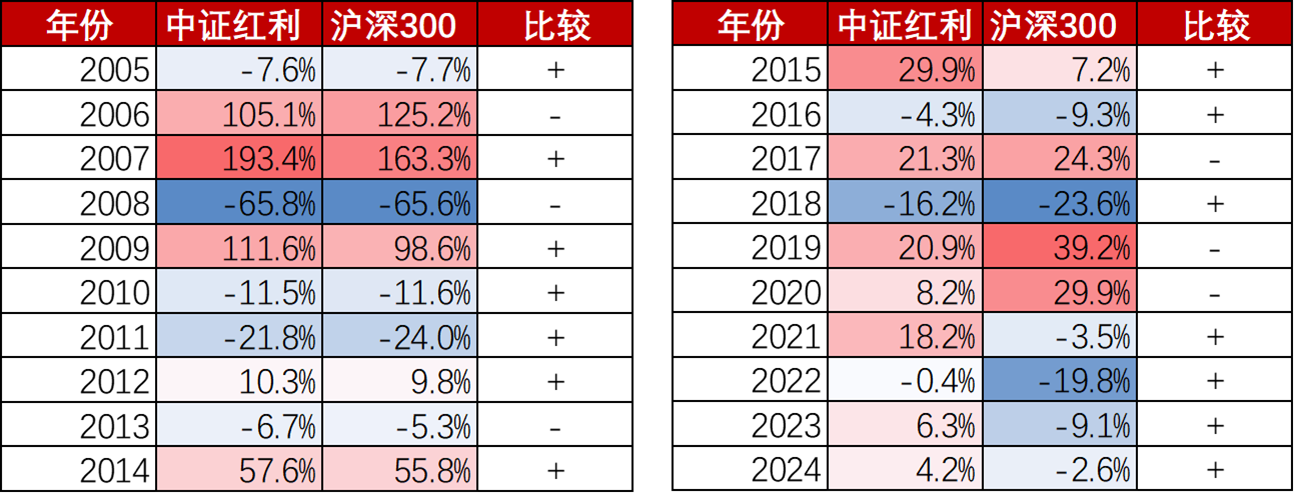

对比过去20年的指数表现,中证红利有14年跑赢沪深300,且在沪深300收益为负的11年中,中证红利更是有9年跑赢。可以看到,红利因子在牛市拥有稳定收益的基础上,在熊市中超额更加明显,长期的投资价值更显著。

表3:红利因子可穿越牛熊,长期投资价值显著

风险提示:指数表现并不代表指数基金业绩,指数历史表现也不预示指数基金的未来收益。

03 国企红利受益于国企+红利双提升

$国企红利(SH000824)$兼具国企主题与红利策略的投资逻辑,两策略相互强化形成合力,策略有效性进一步提升。

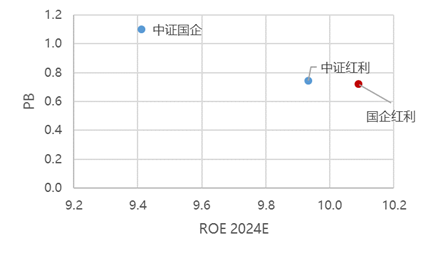

从PB-ROE框架来分析,加入红利因子的国企红利指数比中证国企指数的ROE更高,而PB更低,盈利能力与估值修复空间皆较单一主题的中证国企指数进一步提升。从股息率方面来看,国企红利指数股息率达到了5.43%,超过了中证红利的5.30%,盈利更稳定的国企使得国企红利指数的红利表现更突出。在“国企+红利”双主线驱动下,国企红利指数实现了“1+1>2”的效果。

图5:国企红利盈利能力的欠价空间最大

风险提示:指数表现并不代表指数基金业绩,指数历史表现也不预示指数基金的未来收益。

从实际表现上看,国企红利指数印证了前述分析,自指数成立以来年化收益11.16%,年化波动20.14%,明显优于中证红利和中证国企的单一风格策略。

表4:国企红利全收益指数长期表现突出

风险提示:指数表现并不代表指数基金业绩,指数历史表现也不预示指数基金的未来收益。

综上所述,国企红利目前仍是合适的配置时点。

首先,盈利能力的持续改善为国企红利指数的长期收益奠定了基础。企业盈利能力是长期收益的核心来源,也是近年来国企深化改革的重要目标。随着深化改革持续推进,未来国企上市公司的投资价值将不断提升。

其次,红利策略是长期有效的增厚策略,使国企红利指数拥有更优异的表现。根据《中国银行业理财市场半年报告》,上半年银行理财平均收益率为2.80%,相比之下,同期国企红利指数全收益为7.7%,优势明显。

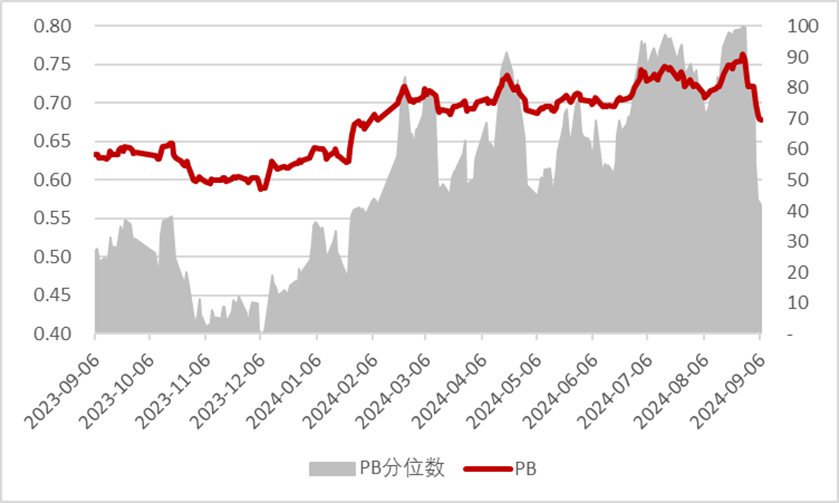

除此之外,指数估值持续下行带来了更好的投资机会。截至2024年9月6日,国企红利指数市净率为0.68,市盈率为6.48,一年以来分位数均下降到50%左右,回归安全水平。随着市场企稳回升,国企红利指数的估值优势会更大。

图6:近期国企红利估值回归安全水平

风险提示:指数表现并不代表指数基金业绩,指数历史表现也不预示指数基金的未来收益。

作为全市场跟踪中证国企红利指数中规模最大的鹏扬国企红利ETF(代码:159515,场外产品:020115/020116)非常值得投资者的关注,将为投资者带来更好的长期体验。

$鹏扬中证国有企业红利ETF联接A(OTCFUND|020115)$

$鹏扬中证国有企业红利ETF联接C(OTCFUND|020116)$

#周鸿祎:华为Mate XT创新超过苹果#

#贵州茅台股价创2022年11月以来新低#

#英伟达带飞纳指,AI行情要卷土重来?#

#强势机会#

#周度策略#

本文作者可以追加内容哦 !