高股息算是崩了,

几个代表标的这几天暴跌。

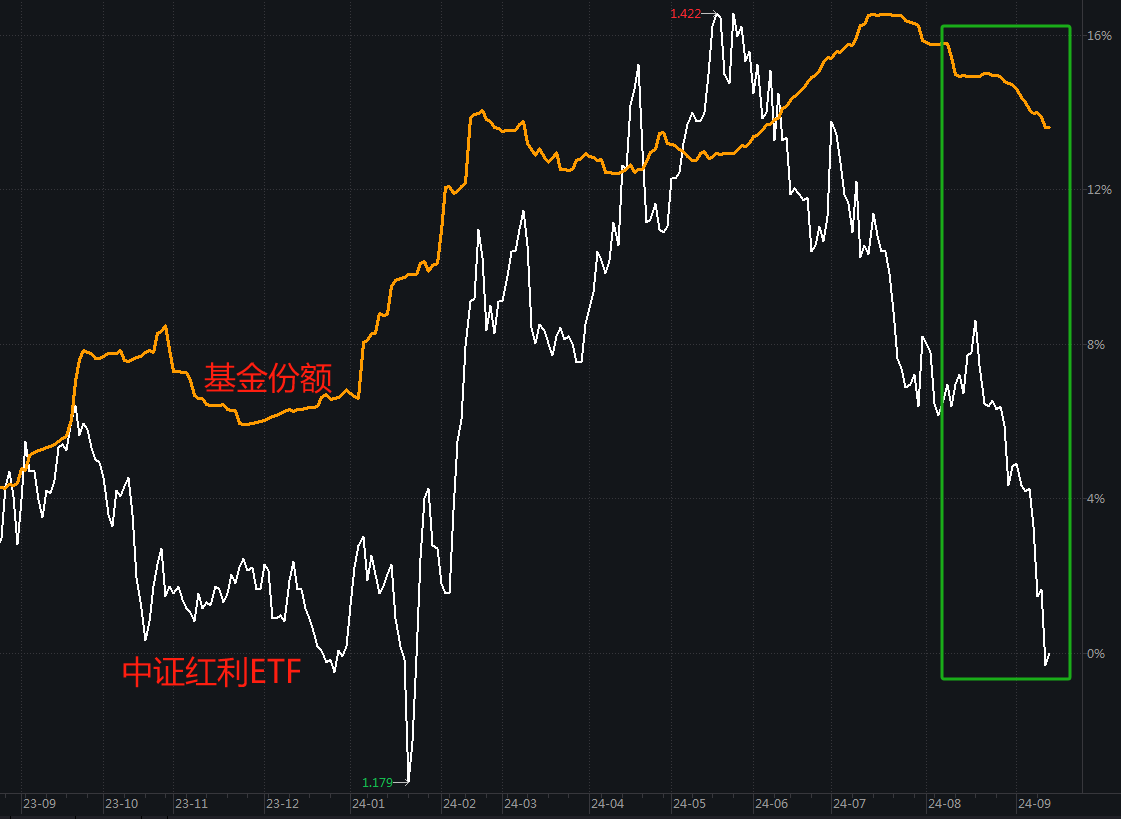

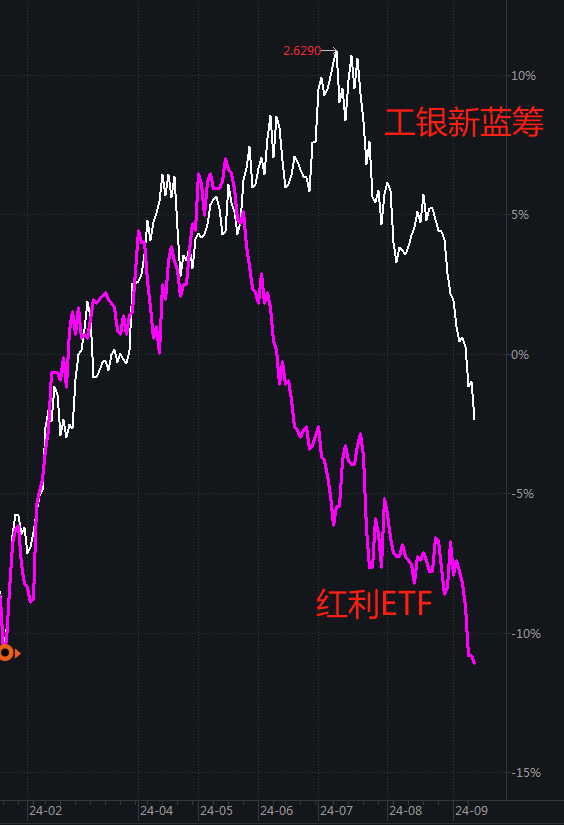

红利ETF,在1月23日到5月21日涨了20.87%,5月22日后又跌了14.5%,基本回到了原点。

行情持续杀跌之下,基民心态也崩了。

6、7月份刚开始跌的时候,还有不少资金抄底,但8月后却转为了赎回...

前几天文章,我们分析了,

1)虽然有很多人说“我看好高股息,所以买了红利”,但复盘过去几轮红利行情,本质是“在不同逻辑驱动下,不同板块轮番带动红利上涨”。

最后嘛,无一例外,因为驱动逻辑走弱或证伪,红利又都跌了回去。

2)红利真正因为高股息逻辑走强,其实是去年9月或者说今年2月后的事。这和一个大的宏观背景有关,国债收益率持续走低,资产荒背景下,包括险资在内的资金开始追逐红利。

现在来看,果然抱团红利的资金并不坚定,行情稍微跌一跌就作鸟兽散...

01

下跌行情中,基金经理表现如何呢?

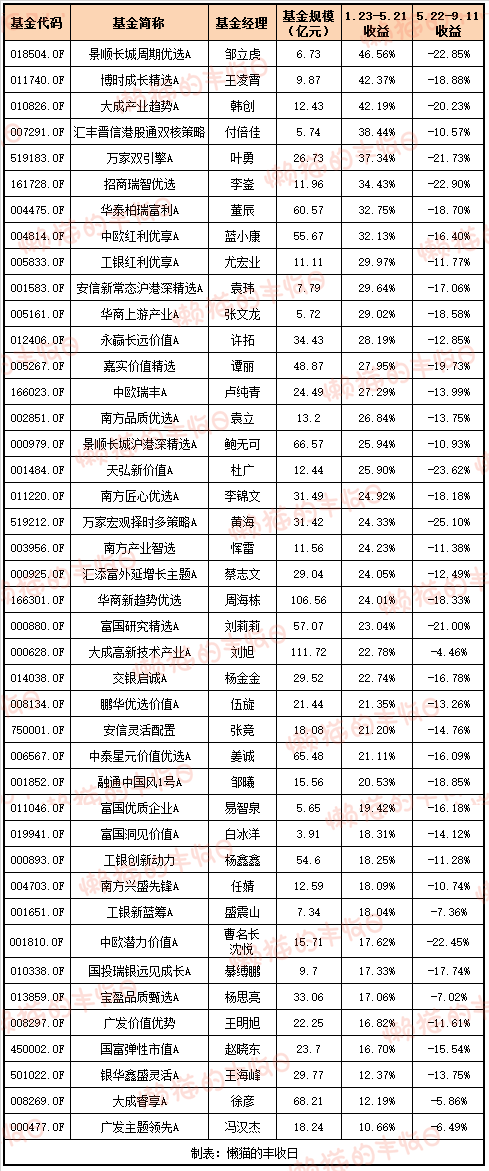

我把上涨行情中重仓价值、红利、周期,且业绩还不错的基金挑了出来。

就是这些,

回吐一半收益算是平均水平,有些已经把上涨中积累的收益败光了。

展开来看,

收益超过30%的几只,不少都重仓周期。

邹立虎、王凌霄、叶勇,这是上半年崛起的“周期三杰”,也凭借着高收益实现了规模暴增,但无一例外,都在这轮行情中损失惨重。

为啥呢?

坚守周期。

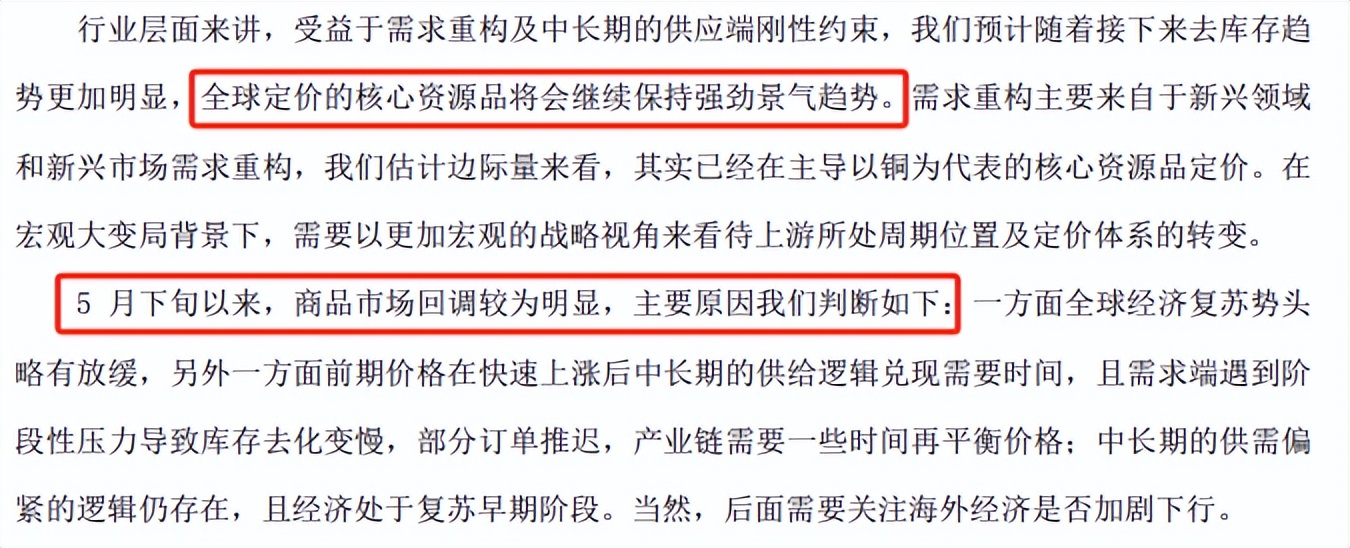

邹立虎、叶勇都在半年报中说看好周期股。理由是:全球经济复苏,以及新一轮货币宽松周期将带动大宗商品价格走强,进而带动周期股走强。

邹立虎还分析了5月下旬以来的行情回调,主要是因为全球经济复苏势头略有放缓,以及前期价格上涨过快。

但拉长时间看,这只是大宗商品牛市中的一朵小浪花,全球定价的核心资源品将会继续保持强劲的景气趋势。

当然,也有谨慎的。

王凌霄在二季度就减持了部分有色金属。理由是:市场太乐观了。

但也只减持了部分,空出来的仓位还又加到了煤炭上,也没躲过这轮回调,只比邹立虎、叶勇少跌了3-4个点。

还有一位市场关注度不高的新人——付倍佳,应该是这轮行情中表现最好的基金经理。

1月23日到5月21日,她管的“汇丰晋信港股通双核策略”涨了38.44%,收益不比“周期三杰”差,但在之后的回调中,跌幅只有他们的一半。

付倍佳曾是港股研究员,这只基金也全仓港股。

在半年报中,她说,采用的是“杠铃策略”,在高确定性方向,超配公用事业、石油石化等红利资产;在高成长性方向,超配消费电子、创新药。

作为杠铃杆,将在中长期内超配有色金属,此类资产供给受限,全球定价,价格中枢有望持续抬升。其实,也是看好有色金属牛市继续了。

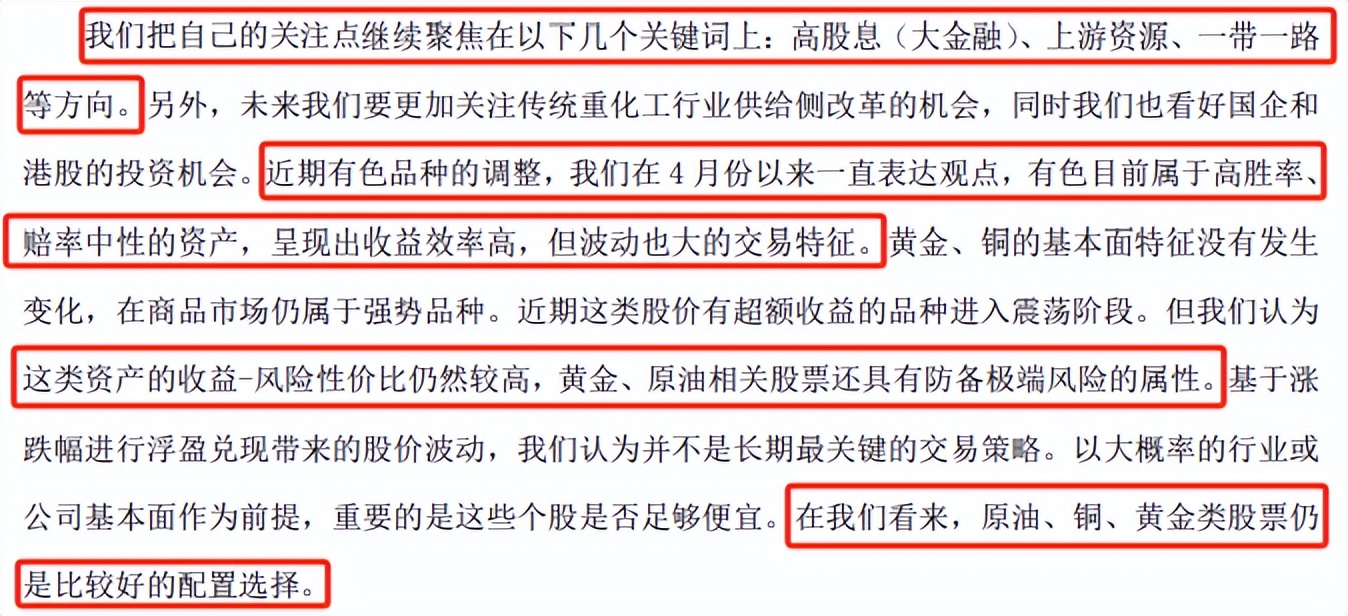

蓝小康,曹名长的爱徒,一位深度价值风格的基金经理。

他在4月份提示了有色的风险,大涨后,有色已经属于高胜率、赔率中性的资产,呈现出收益效率高,但波动也加大的交易特征。

不过对于长期,他依然是看好,还说“黄金、原油相关股票还具有防备极端风险的属性”。

总的来说,

对有色坚定的几位基金经理,上半年吃到了大肉,现在行情虽然回调了,但也依然坚定看好,也因此在这轮回调中跌幅较大。

02

再来看收益介于20-30%之间的几位基金经理,

以价值明星基金经理为主,

有些是做心理按摩,市场估值低,红利资产也没有泡沫化,继续看好、持有红利资产。

也有些做了风险提示,

比如许拓、鲍无可、刘旭,他们在这轮回调中跌幅也相对少了那么几个百分点。

二季报中,许拓说:

坚持稳健偏保守的风格,新申购资金在投向上坚持不急迫、不追高,权益仓位因新申购资金较多而下降到偏低水平。

鲍无可在一季度就主动降低了仓位,

理由是:部分持仓股票上涨后,估值已经偏贵,出于安全边际的考虑,进行了不同程度减持。

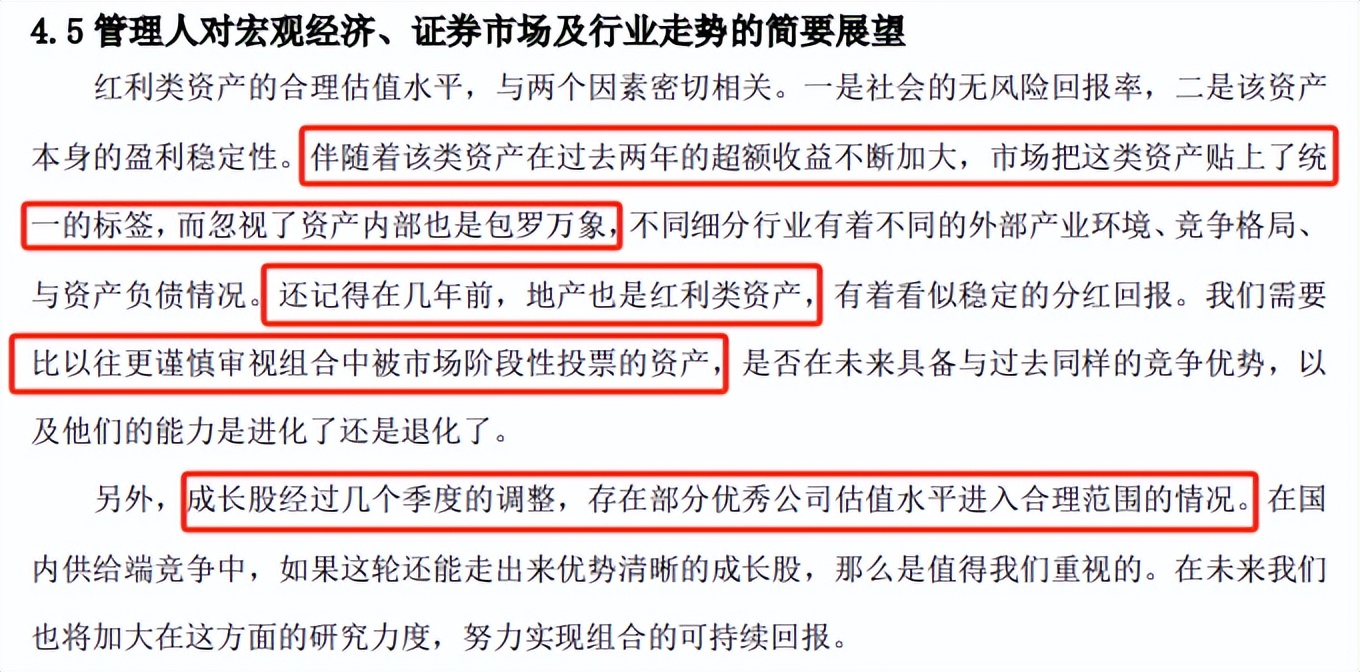

刘旭则提示了“红利资产内部面临分化”的风险。

1)过去2年,伴随着超额收益不断加大,市场给一大类资产统一贴上了“红利”的标签,却忽略了这些资产内部其实是包罗万象。

2)前几年,地产也属于红利类资产。有些资产看似有着稳定的分红回报,但也需要考虑资产本身盈利的稳定性,现在就到了这个时候,要比以往更加谨慎审视组合中被市场阶段性投票的资产。

3)经过几个季度的调整后,部分优秀成长股的估值水平进入合理范围,未来会加大这方面的研究。

业绩上,也是刘旭表现最好。

大成高新技术产业,在上涨行情中涨了22.78%,下跌行情中跌了4.46%,今年以来的收益是13.32%,同类第3。

持仓上,

刘旭重仓运营商、家电,都是持续上涨,且在着轮回调中跌幅有限的股票,支撑了业绩。

选股能力挺强的~

03

收益低于20%的几位,

盛震山、杨思亮表现出色,基金涨了18%、17%,但回落只有7%。

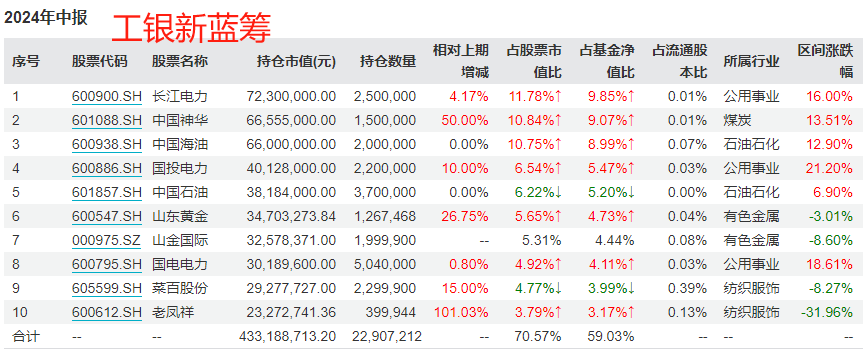

盛震山重仓水电、火电、煤炭、石油、黄金龙头,都是近期杀跌的主要品种。

但这些品种其实属于补跌,7月才开始跌,近期加速下跌,也因此盛震山这只基金跌幅不大。

和红利ETF作比较,

工银新蓝筹7月9日才见顶,比红利ETF晚了足足一个半月,积累了较厚的安全垫。

杨思亮属于风险意识比较强的。

他在季报中多次说:

“本轮通胀的核心矛盾在供给侧,或许需要需求侧付出预期外的代价才能得以解决,全球经济或将经历先入其谷,再登其峰的剧烈波动过程”。

仓位也早在一季度就降到了60%上下,再加上他从供给侧出发选的几只股票近期表现不错,就抗住了下跌。

总的看下来,

1)主流价值基金经理,特别上上半年收益不错的几位坚定派,对红利(价值)、上游资源品依旧看好。

即使这轮回调较大,但从基金跌幅来看,他们并没有减仓。

2)提示风险的,其实早在一季度就行动了。

看行情,大概是涨到去年5月份高点附近的时候。不知道这轮回调中,他们观点有没有变化,仓位有没有接回来,等三季报吧~

免责声明:文章内容仅供参考,不构成投资建议

$东证红利低波(931446)$$景顺长城价值边际灵活配置混合A(OTCFUND|008060)$$中泰开阳价值优选混合A(OTCFUND|007549)$

本文作者可以追加内容哦 !