行业主要上市公司:中研股份(688716.SH)、金发科技(600143.SH)、沃特股份(002886.SZ)、康拓医疗(688314.SH)、迈普医学(301033.SZ)、大洋生物(003017.SZ)、三友医疗(688085.SH)、建新股份(300107.SZ)等。

本文核心数据:PEEK材料产量、区域分布、营业收入

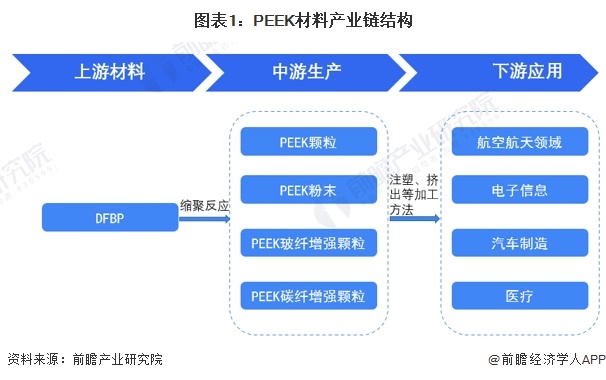

PEEK材料产业链全景梳理

在产业链方面,聚醚醚酮(PEEK)材料产业上游原材料主要为DFBP,DFBP作为聚醚醚酮(PEEK)材料的关键原材料,按照一般化学反应原理及行业生产经验计算,每生产1吨PEEK需要消耗0.8吨DFBP单体;中游包括PEEK颗粒、PEEK粉末、PEEK增强颗粒等PEEK材料制造;由于聚醚醚酮具有强度大和重量轻的特点,下游主要应用在航空航天、电子信息、汽车制造、医疗等对轻量化要求较高的领域。

现阶段,我国PEEK材料行业上游的DFBP相关企业有新瀚新材、中欣氟材、营口兴福等企业;中游PEEK材料的主要生产商包括中研股份、吉大特塑、鹏孚隆等企业;下游主要应用在航空航天领域、电子信息领域、汽车制造领域、医疗领域等。

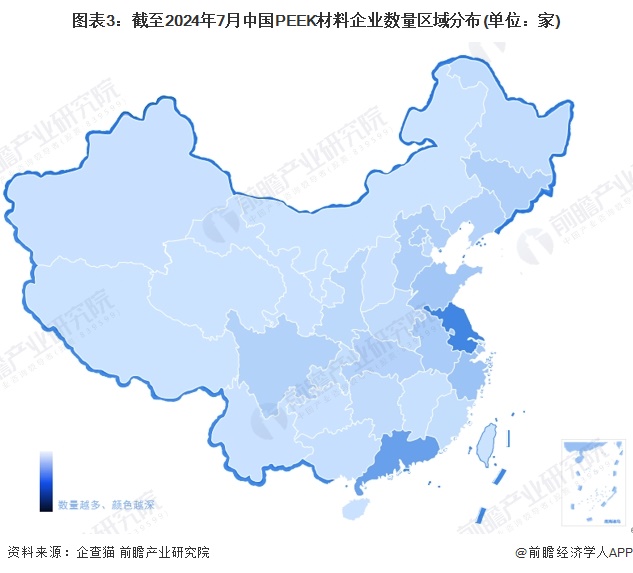

PEEK材料产业链区域热力地图:江苏和广东分布最集中

从企查猫以“PEEK材料”为关键词进行精确搜索,得到PEEK材料企业区域分布。从我国PEEK材料产业链企业区域分布来看,主要分布在江苏省,其次是在广东、山东、上海等地;其余地方企业数量较少。

注:企查猫数据截止到2024年7月1日

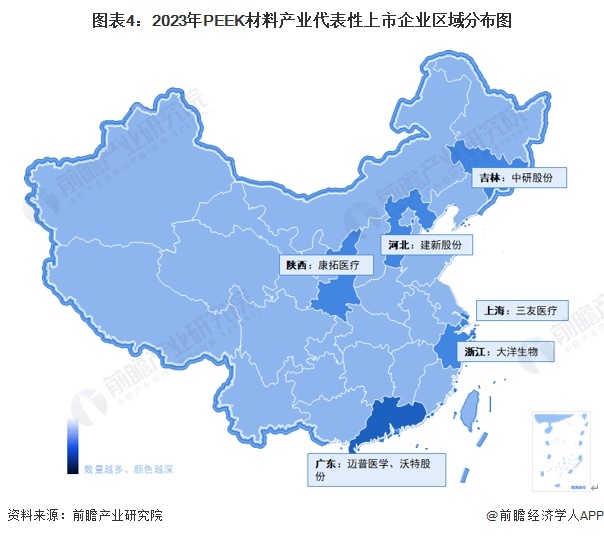

从代表性上市企业分布情况来看,广东省代表性企业较多,如迈普医学、沃特股份等。

PEEK材料产业代表性企业布局情况

从现有产能来看,目前盘锦伟英兴和吉大赢创的聚醚醚酮产能水平较高,分别达到1500吨/年和1250吨/年;其次是中研股份和山东君昊,均可实现1000吨/年产能。目前山东君昊、中研股份、沃特股份、吉大特塑均有聚醚醚酮的产能规划布局,分别规划产能1500吨/年、1000吨/年、900吨/年、300吨/年。

PEEK材料产业代表性企业最新投资动向

PEEK材料产业代表性企业的投资动向主要包括收购公司拓展业务、通过对子公司增资的方式投资项目等。近年来,行业投融资事件较多。PEEK材料产业代表性企业最新投资动向如下:

更多本行业研究分析详见前瞻产业研究院《中国聚醚醚酮(PEEK)行业市场前景预测与投资战略规划分析报告》。

本文作者可以追加内容哦 !