摘要:

1.从宏观环境来看,当前宏观利率环境或有利于红利风格;政策端看,政策积极鼓励上市公司分红。近年来红利回报的确定性优势进一步凸显,相对低波动、低回撤的特质也有望提供更高的风险收益比。感兴趣的投资者可适当关注上市后连续第五个月分红的$红利国企ETF(SH510720)$。

2.煤炭板块6月中旬以来持续调整,究其原因,一方面可能是因为今年夏季水电充沛,电厂库存维持高位,煤价旺季不旺,市场预期趋于悲观。另一方面,中报数据陆续披露,煤企业绩整体承压。煤炭板块深度调整后,或可适当关注;“金九银十”开工旺季将至,有望拉动非电需求抬升,短期煤价或有阶段性反弹的动力。

3.油气产业上市公司半年报业绩表现较为稳定,上半年国际油价高位支撑行业景气。近日板块的下挫与国际油价的萎靡不无关系,但未来OPEC减产和美国经济韧性有望从供需两侧支撑国际油价,进而助推行业的市场表现。可关注近期调整后的$石油ETF(SH561360)$。

正文:

9月12日大盘上下半场两次冲高未果后尾盘回落,截至收盘,上证指数跌0.17%报2717.12点,深证成指跌0.63%,创业板指跌0.42%。量能方面,A股全天成交5174.3亿元,环比略增。盘面上,煤炭、银行、石油石化回暖,食品饮料、美容电子、电子回调较多。

红利相关板块9月12日表现亮眼,红利港股ETF(159331)涨0.87%,红利国企ETF(510720)涨0.34%。

数据来源:WIND

从宏观环境来看,当前宏观利率环境或有利于红利风格。国内看,宏观稳增长的政策基调下,流动性环境易松难紧,或有利于红利风格。海外看,虽然目前市场对于美联储9月降息预期较为一致,但对降息幅度有所分歧;美债高利率环境年内或将维持,对红利风格可能依然构成一定利好。

政策端看,政策积极鼓励上市公司分红。此前国务院印发新“国九条”,力求增强上市公司分红稳定性、持续性和可预期性,推动上市公司一年多次分红、预分红、春节前分红,体现出政策端大力支持。对于央国企而言,“中特估+市值管理”可能进一步提高央国企分红意愿。

站在当前时点,国内经济数据阶段性承压的背景下,我们认为红利风格有望持续。近年来,伴随经济增速中枢的下移,红利回报的确定性优势进一步凸显,相对低波动、低回撤的特质也有望提供更高的风险收益比。感兴趣的投资者可适当关注红利国企ETF(510720)。

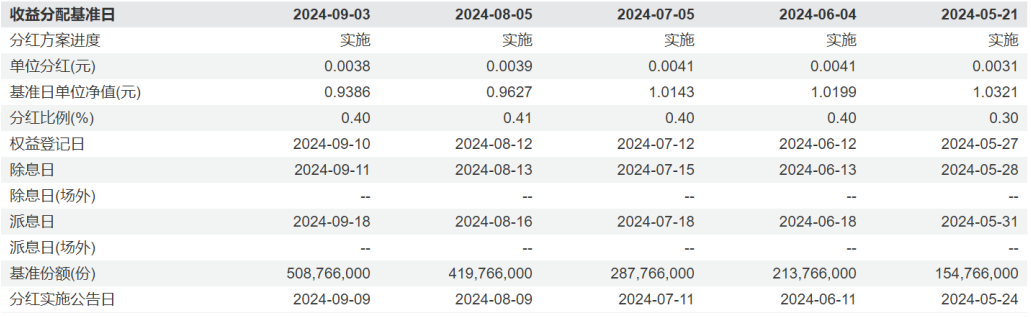

近日,红利国企ETF(510720)发布第五次分红公告,本次分红方案为0.038元/10份基金份额,分红比例0.4%。权益登记日为9月10号,现金红利发放日为9月18日。这也是红利国企ETF上市后连续第五个月分红。

数据来源:WIND

此外港股市场上的高股息行业可能也具备投资价值。红利税改革预期利好下,港股AH价差有望进一步收敛。也可关注红利港股ETF(159331)。

煤炭板块9月12日止跌回暖,煤炭ETF(515220)涨0.98%。

数据来源:WIND

煤炭板块6月中旬以来持续调整,究其原因,一方面可能是因为今年夏季水电充沛,电厂库存维持高位,煤价旺季不旺,市场预期趋于悲观。另一方面,中报数据陆续披露,受煤炭价格下行、煤电利用小时减少和售电价格下降等因素影响,煤企业绩整体承压。根据中报披露数据,煤炭板块2024年1-6月营业收入同比下降11.03%,归母净利润同比下降28.45%。(数据来源WIND,统计样本为中证煤炭指数(399998)成分股)

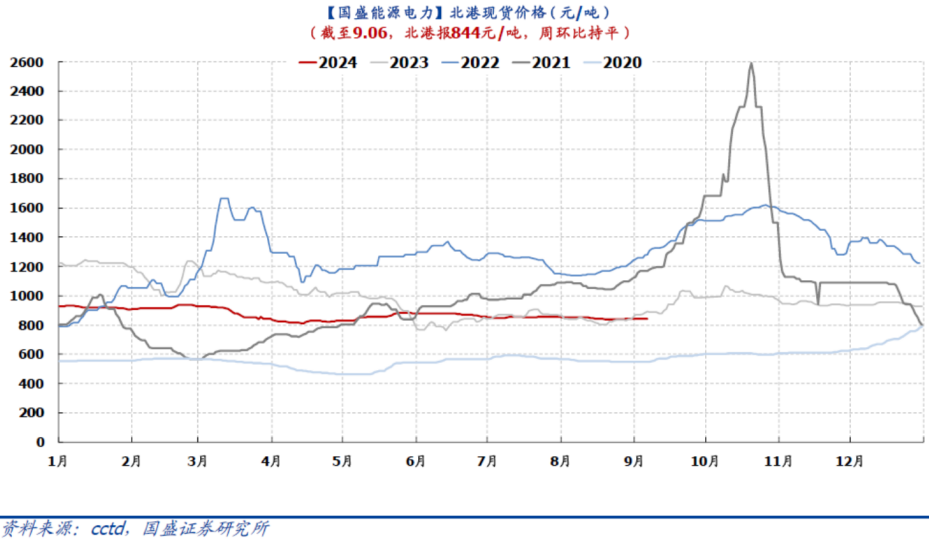

后市看,我们认为煤炭板块深度调整后,或可适当关注。煤价当前有所企稳,截至9月6日,秦皇岛港Q5500动力末煤平仓价主流报价844元/吨左右,周环比持平。当前“金九银十”开工旺季降至,有望拉动非电需求抬升;多数贸易商认为节前下游或将释放部分补库需求,对市场有些支撑,当前电厂日耗仍处高位,短期煤价或有阶段性反弹的动力。

长期看,虽然保供政策下,煤价上行空间有限,但供给增量有限使得煤价下行或有底,可适当关注。此外煤炭板块具有“高股息+高分红”的特点,在市场情绪偏弱时或具有一定防御价值。可适当关注煤炭ETF(515220),但需警惕“金九银十”非电需求不及预期、煤价走低的风险。

9月12日盘中,石油ETF(561360)逆势上涨。截止收盘,石油ETF上涨0.66%。

业绩层面,油气产业半年报业绩表现较为稳定,上半年国际油价高位支撑行业景气。石油ETF所跟踪的中证油气产业指数(H30198)上半年营业收入增长1.87%,归母净利润合计增长10.12%。究其原因,2024年上半年的油价为行业业绩提供了一定支撑。2024H1国际油价整体处于中高位偏强震荡,WTI原油和Brent原油均价78.74和83.42美元/桶,同比增长+5.3%和+4.4%。

预期层面,近日板块的下挫与国际油价的萎靡不无关系,但未来OPEC减产和美国经济韧性有望从供需两侧支撑国际油价,进而助推行业的市场表现。近日,国际油价走势偏弱,7月1日以来下跌超15%。石油ETF走势则与国际油价较为趋同。为支撑国际原油价格,沙特阿拉伯、阿联酋等八个主要产油国在9月5日举行了会议,同意将每天220万桶的额外自愿减产延长两个月至2024年11月底。此外,近日公布的美国8月CPI同比上涨2.5%,符合市场预期,反映美国消费部门的韧性依然存在。展望未来,OPEC减产和美国经济的较强韧性有望对油价形成支撑。石油板块或存在超调后股价修复的空间。

数据来源:WIND

石油ETF的股息率和估值均位于近十年来较高性价比位置。石油ETF所跟踪的中证油气产业指数(H30198)股息率4.60%,大于近十年87.48%的时间。与此同时,市盈率TTM仅10.52,位于近十年15.31%的分位点。近期调整后的石油ETF(561360)值得投资者关注。但需要注意全球经济下行压力大于预期等风险因素。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

本文作者可以追加内容哦 !