编者按:为响应中央经济工作会议关于“唱响中国经济光明论”的号召,估值之家精心策划推出“唱响A股好公司系列”文章,本文系本系列中的第二十七篇。

中国作为全球最大的制造国和重要的消费国,改革开放以来飞速的经济发展孕育了一批又一批“高质量发展”的好公司。A股市场的好公司,呈现出业绩增长稳定、经营性现金流稳定、盈利能力(ROE)强悍且稳定、股东分红回报稳定、管理层锐意进取等优秀特征。

但我们需要提醒的是,本系列文章推出的好公司与股价表现无关,股价表现更与宏观变量、行业预期、市场风险偏好等不确定性因素高度相关,因此本系列文章不构成任何投资建议,股市有风险,投资需谨慎。

各行各行,从来不缺光鲜的主角,但能够屈身配角并做到散发主角光环的却并不多见。

今天,估值之家给大家带来的是定位为汽车工业配角但做到了中国乃至全球汽车玻璃龙头的福耀玻璃。这家公司在2023年全球市占率34%,排名行业第一,国内市占率高达70%,它的全景天幕玻璃在全球市占率高达60%。

福耀玻璃工业集团股份有限公司(以下简称“福耀玻璃”或“公司”)成立于1987年,公司地址位于福建省福州市福清市福耀工业村II区,1993年6月登录上交所主板,A股股票代码600660,2015年在香港交易所上市,港股代码为:3606,形成兼跨境内外两大资本平台的“A+H”模式。截至2023年末,公司控股股东为三益发展有限公司,持股比例14.97%,实际控制人为曹德旺,持股比例为14.98%。

福耀玻璃主营业务为各种交通运输工具提供安全玻璃和汽车饰件全解决方案,包括汽车级浮法玻璃、汽车玻璃、机车玻璃、行李架、车窗饰件相关的设计、生产、销售及服务。公司的产品标志“FY”商标是中国汽车玻璃行业迄今为止唯一的“中国名牌”和“中国驰名商标”。

根据福耀玻璃2023年年报数据:汽车玻璃销售收入298.87亿元,收入占比90.13%;浮法玻璃销售收入57.08亿元,收入占比17.21%;其他产品销售收入32.76亿元,收入占比9.88%;其他业务收入5.11亿元,收入占比1.51%;内部抵消-62.22亿元,收入占比-18.76%。

2023年主营业务中,国内收入占比53.85%,国外收入占比44.61%。

一、汽车工业配套行业市场空间较大,公司在保持和强化核心竞争优势的同时在业务领域实现了多年的稳健增长

根据中国汽车工业协会统计,2024年1-6月,汽车产销分别为1389.1万辆和1404.7万辆,同比分别增长4.9%和6.1%。截至2023年度,中国汽车产销已连续十五年蝉联全球第一。

汽车行业从短期来看,汽车市场在持续复苏,但国内外形势复杂严峻,挑战和不确定性增加。中国加大宏观调控力度,扩大内需、优化结构,积极扩展海外市场的同时,也通过出台和落地各种政策措施促进汽车消费,如优化限购政策、开展新一轮“汽车下乡”、以旧换新、延续和优化新能源汽车车辆购置税减免至2027年12月底等一系列刺激汽车消费政策。

从全球汽车工业结构看,发展中国家新车产量和汽车保有量占比均不断提升,影响不断加大,但汽车的普及度与发达国家相比差距仍然巨大,美、日、德等发达国家每百人汽车保有量均超过50辆,而发展中的中国2023年每百人汽车保有量仅约24辆,中国与主要发达国家汽车保有量水平还有比较大的差距。相对于中国人口数量、中等收入人群占比、人均GDP等而言,中国潜在汽车消费潜力巨大,且中国内部完备的供应链体系为汽车行业的发展提供有力支撑,为汽车工业提供配套的本行业仍有较大的发展空间。

当前汽车“电动化、网联化、智能化、共享化”(新四化)已成为汽车产业发展的潮流和趋势,汽车市场进入需求多元、结构优化的新发展阶段,新能源汽车渗透率不断提升,智能汽车也已经进入到大众化应用的阶段,汽车不再是一个简单的交通工具,现在的汽车正朝着一个可移动的智能终端转变。汽车新四化的发展使得越来越多的新技术集成到汽车玻璃中,对汽车玻璃提出新的要求,同时也为汽车玻璃行业的发展提供了新的机遇,推动汽车玻璃朝着“安全舒适、节能环保、美观时尚、智能集成”方向发展,智能全景天幕玻璃、可调光玻璃、抬头显示玻璃、超隔绝玻璃等高附加值产品占比在不断地提升。

作为汽车玻璃龙头,据福耀玻璃官网介绍,公司已在中国18个省市以及美国、俄罗斯、德国、日本、韩国等12个国家建立现代化生产基地和商务机构,并在中、美、德、日设立10个设计中心和2个研发中心,全球雇员约3万人。福耀产品得到全球知名汽车制造企业及主要汽车厂商的认证和选用,包括宾利、奔驰、宝马、奥迪、通用、丰田、大众、福特、克莱斯勒等,为其提供全球OEM配套服务和汽车玻璃全套解决方案,并被各大汽车制造企业评为“全球优秀供应商”。

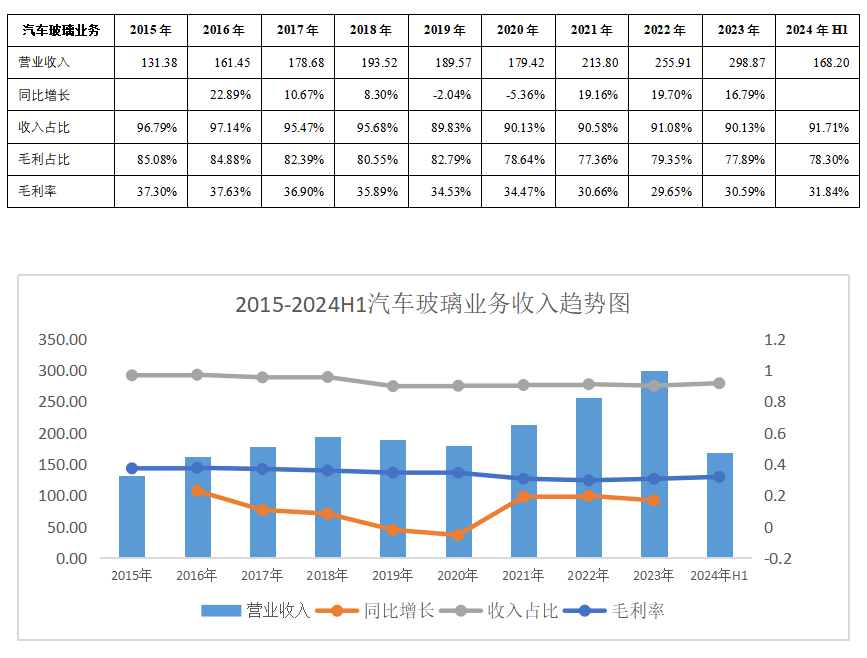

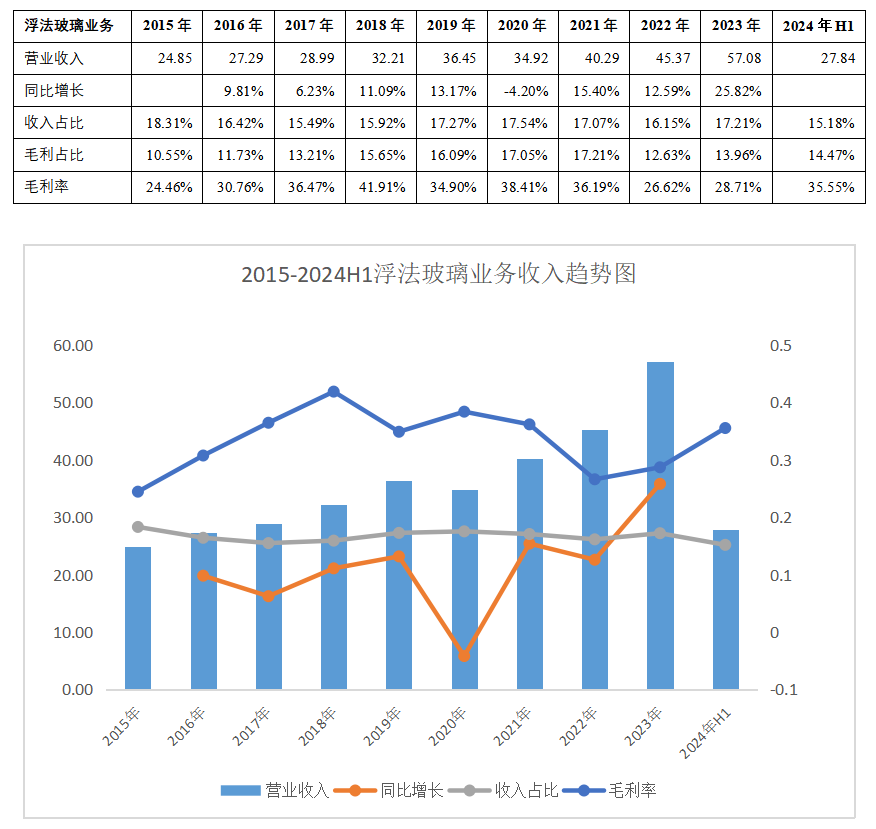

按照公司对外披露的业务分类,福耀玻璃的主要业务为汽车玻璃业务和浮法玻璃业务,在不考虑关联交易内部抵消的前提下,从2015年到2024年H1,公司在这两大业务中的主要表现如下:

汽车玻璃:是采用钢化或夹层工艺制成,需要对玻璃进行加热、冷却、切割等多步工艺。汽车玻璃通常使用特殊材料制造而成,包括钢化玻璃和夹层玻璃。汽车玻璃被广泛用于汽车零部件,比如车窗、车灯、后视镜等。夹层玻璃材质包括两片玻璃之间的聚乙烯膜,这种结构可以增加玻璃的碎裂防护性能。从2015年到2023年,汽车玻璃营业收入从131.38亿元增长127.49%至298.87亿元,CAGR为11%,属于“稳稳的增长”。汽车玻璃是公司的第一大业务,毛利占比均超过70%。汽车玻璃毛利率除2022年略低于30%外,其他年份均高于30%,2024年H1在2023年基础上又实现了增长。详见下表、图。

浮法玻璃:指应用浮法工艺生产的一种平板玻璃,即通过将玻璃原料全放入熔融炉内,在密度较大的锡液表面,自然扩展成平整、均匀的玻璃。主要成分是硅砂、碳酸钙等天然矿物,不加其他杂质。从2015年到2023年,浮法玻璃业务收入从24.85亿元增长130%至57.08亿元,CAGR为11%,除了2020年略有下降外,其余年份均为增长。浮法玻璃的毛利率波动和汽车玻璃相比要大一点,从2015-2024H1,毛利率处于24.46%~41.91%,2024年H1毛利率要高于汽车玻璃毛利率。详见下表、图。

在当下全球环境中,福耀玻璃能够顶住压力,取得如此优异的成绩,并且拟斥资90亿元用于建设福建福清建设汽车安全玻璃项目安徽合肥建设汽车安全玻璃(OEM配套市场)、汽车配件玻璃项目(ARG售后维修市场)及优质浮法玻璃项目,以进一步释放产能和提高市占率。估值之家认为福耀玻璃这一步步稳稳增长离不开其对外披露的那篇幅并不多的核心竞争力的保持和强化:(1)多年积累的品牌;(2)有激情、热爱玻璃事业、团结进取的在业界有竞争力的团队;(3)规范、透明、国际化的财务体系和基于ERP的流程优化系统;(4)产业生态、R&D中心和供应链网络、独特的人才培训、成才机制等系统化的产业优势“护城河”;(5)专业、专注、专心的发展战略。

二、盈利能力强、盈利质量好;成长、营运指标稳定且健康;经营现金流表现优秀;资产负债率合理,能够有效利用资金杠杆;分红慷慨,与投资者共享经营成果

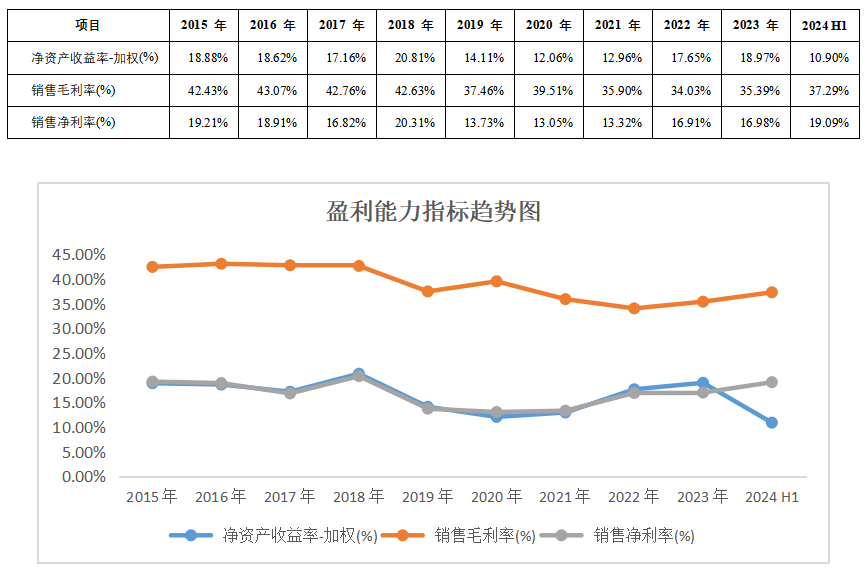

盈利能力方面:从2015年到2023年,福耀玻璃的ROE(加权)在12.06%~20.81%间,近三年的ROE分别为12.96%、17.65%和18.97%,公司的盈利质量较好。从2015年到2024年二季度,福耀玻璃的销售毛利率在34.03%~43.07%,近三年一期毛利率分别为35.90%、34.03%、35.39%和37.29%,公司的毛利率整体而言较为稳定。福耀玻璃的销售净利率在13.05%~20.31%,近三年一期销售净利率分别为13.32%、16.91%、16.98%和19.09%。仅从2023年的数据来看,福耀玻璃的毛利率和净利率均优于同行业(申万行业,车身附件及饰件)其他公司。

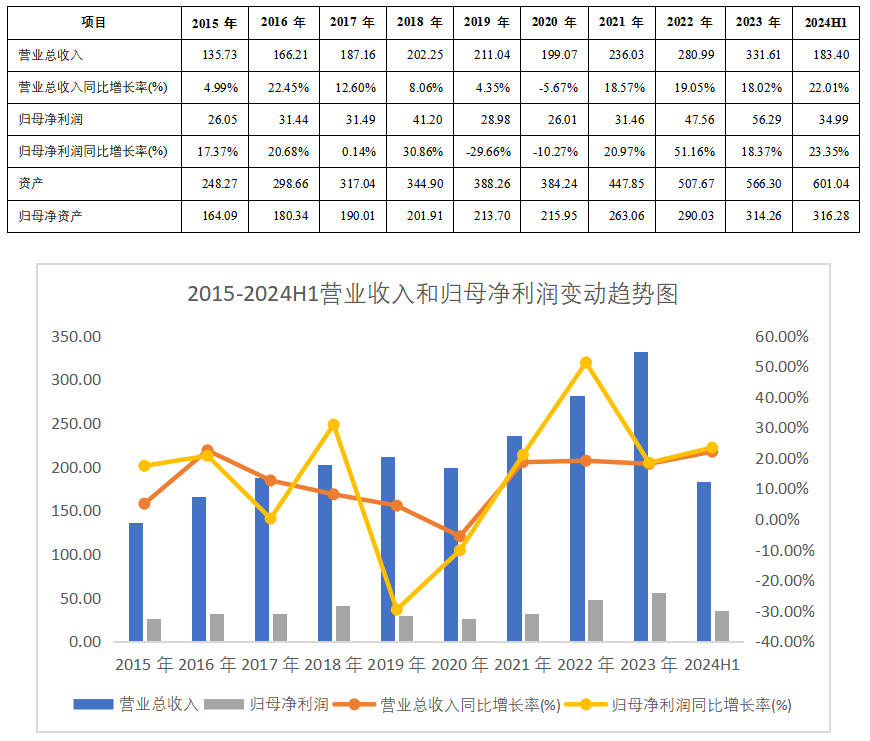

成长性方面:从2015年到2023年,福耀玻璃的营业收入从135.83亿元增长1.44倍至331.61亿元,CAGR为12%。2016年涨幅最大(+22.45%),2019年涨幅最小(+4.35%),2020年跌幅最大(-5.67%)。归母净利润从26.05亿元增长1.16倍至56.29亿元,2015-2023年间的CAGR为10%,其中2022年涨幅最大(+51.16%),2017年涨幅最小(+0.14%),2019年跌幅最大(-29.66%)。2024年上半年,营业收入和归母净利润分别同比增加22.01%和23.35%,在当下全球经济和市场环境中,这份答卷已经十分优异。2015年到2024年二季度末,资产总额从248.27亿元增长1.42倍至601.04亿元;归母净资产从164.09亿元增长93%至316.28亿元。从增长比率来看,福耀玻璃不属于典型的成长型公司,它更显著的特征是“稳”。

单位:亿元

营运能力方面:从2015年到2024年二季度末,福耀玻璃应收账款周转天数在60.14~70.71天,近三年一期分别为61.36天、61.30天、67.23天和70.18天;应付账款周转天数在33.61~45.76天,近三年一期分别为33.61天、34.48天、39.68天和41.31天;存货周转天数在83.65~107.43天,近三年一期分别为90.52天、94.49天、88.61天和83.65天。近三年一期净营业周期天数在112.51~133.54天。从2015年到2023年,公司净利润现金含量在115.67%~202.93%。可以看出公司的各项营运指标也是非常稳定和健康,经营现金流表现优秀。

偿债能力:从2015年到2024年二季度末,福耀玻璃的资产负债率在33.88%~47.40%,近三年一期的资产负债率分别为41.29%、42.90%、44.53%和47.40%。近三年一期流动比率在1.68~2.22,速动比率在1.36~1.82,均大于1。截至2024年二季度末,公司账面货币资金194.79亿元,短期借款70.14亿元,长期借款86.93亿元,一年内到期的非流动负债14.02亿元,公司的账面资金充裕,并且能够合理利用资金杠杆用于公司经营。

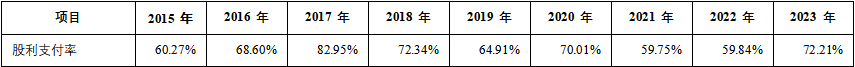

股利支付率:从2015年到2023年,福耀玻璃的股利支付率在59.75%~82.95%,公司分红较为慷慨,能够做到与投资者们共享公司经营成果。

三、机构预测稳健增长能够持续,PE处于正常估值,PEG处于低估值,今年股价增长20%+

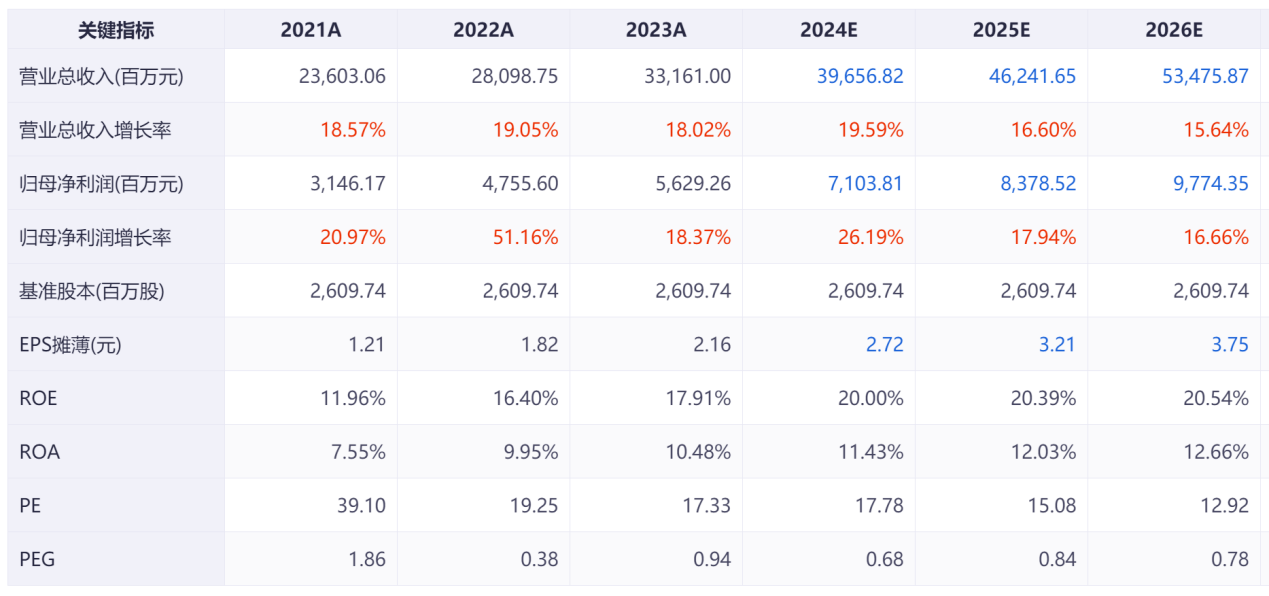

根据机构一致性预测,2024~2026年的营业收入分别为396亿元、462亿元和534亿元,归母净利润分别为71.04亿元、83.79亿元和97.74亿元,PE分别为17.78、15.08、12.92,PEG分别为0.68、0.84和0.78。

结合历史数据,福耀玻璃PE(TTM)最大值为7,457.67,最小值为-371.12,PEG(历史)最大值为166.24,最小值为-75.21。截至2024年9月12日收盘,福耀玻璃总市值为1219亿元,PE(TTM)为20.02,分位数为33.9%,PEG(预测)为0.68,分位数为19.49%。福耀玻璃市值最高时为2021年1月25日,总市值为1536亿元,现市值距离最高值降幅达到21%。

截至2024年9月12日,福耀玻璃2024年的市值增长27%。从PE分位数来看,目前处于正常估值区间,但从PEG来看,处于低估值区间。

估值之家认为,福耀玻璃这家公司核心竞争优势突出,即便在当下国际局势复杂多变的背景下,因其不可替代性,内核稳定、抗风险能力极强,依然能实现稳稳的增长,是一家难能可贵的优秀公司!

本文作者可以追加内容哦 !