文/成才

编辑/渔夫

来源/万点研究

2024年上半年中国乳业发展迎来至暗时刻。

8月28日晚,蒙牛乳业发布2024半年报,公司实现营收446.705亿元,同比下降12.6%,实现净利润24.45亿元,同比下降19.03%。

为了稳定市场情绪,蒙牛同时公布了一份高达20亿港元的股份回购计划,在业绩发布会上表示,未来会进一步提高公司分红比例。

受回购等消息影响,8月29日,蒙牛港股股价报收13.18港元大涨9.65%。遗憾的是这根大阳线并没有改变公司股价的运行轨迹,9月11日蒙牛港股收盘报收12.30港元,已将29日涨幅大部分回吐。

29日晚上,乳业优等生伊利抛出了一份让市场大跌眼镜的成绩单。2024年半年报显示,公司实现营收597亿元,同比下降9.53%,净利润75.31亿元,同比增长19.44%。

伊利增利不增收的背后,净利润增长是因转让控股子公司股权,导致投资收益猛增至25.72亿元。按照扣非净利润来看,一季度伊利净利润同比增长12.39%,二季度净利润同比下降35.61%,二季度扣非净利润降幅远超营收降幅。

单季度高达30%的利润下滑幅度,在伊利近10年财报中并不多见的。同时,中报营收下滑也是2017年以来的首次。受此消息影响,8月30日,伊利早盘大幅低开5%,最终受存量房贷利率调整传闻带动消费股反弹影响,伊利收盘跌幅收窄至1.05%。Wind数据显示,截至9月11日,伊利股价年内跌幅为12.99%。

与乳业双雄业绩低迷相比,另一家细分乳业巨头飞鹤,8月28日发布2024年上半年业绩显示,2024年上半年公司实现营收100.9亿元,同比增长3.7%,净利润19.1亿元,同比增长18.1%。

营收净利双增加持下,29日飞鹤港股大涨13.80%报收3.877港元之后,9月11日飞鹤港股收盘报收4.30港元,29日公布业绩以来累计涨幅超过25%。由此可见,相比回购等手段,稳定的业绩预期,才是股价上涨的硬道理。

看完伊利与蒙牛的半年报之后,万点研究也将由基本面入手,分析归纳总结两家乳企巨头业绩承压背后的“同”与“不同”。

营收、扣非净利齐下滑 伊利失速的背后

首先是分析伊利,作为中国乳业的老大哥,凭借着稳定的高比例分红与业绩增长预期,伊利成为A股价值投资的典型代表之一。

公司股价2021年初创下47.83元历史新高之后,股价开始一路震荡回调,截至9月11日公司股价报收22.23元,股价腰斩的背后,是价值投资的预期发生改变。

高比例分红预期没有变动情况下,问题出在了业绩预期上。首先拉长周期来看,wind数据显示,2021年,伊利营收为1105.95亿元,首次营收突破千亿大关。2021年—2023年公司营收增速分别为14.15%、11.37%、2.44%。

2023年公司营收增速出现较大降幅之外,2021年—2022年公司营收增幅相对稳定。相比公司整体营收增幅,作为伊利第一大核心业务,伊利的液态奶业务上述同期,营收分别为849.11亿元、849.26亿元、855.4亿元,同比分别增长11.54%、0.02%、0.72%。

相比整体营收放缓,伊利液态奶业务在2022年已经开始出现明显放缓。2022年三季度,伊利单季净利润下滑26%,引发公司股价跌停。三季度业绩说明会上,伊利表示,利润下滑主要因液态奶动销在2022年第二、三季度放缓,导致营销费用被动提升。

2024上半年,伊利液态奶业务实现营业收入368.87亿元,较去年同期424.23亿元,大幅减少55.36亿元,降幅为13.05%。伊利利润再次大幅下滑,液态奶依旧是利润下滑的元凶。

对于公司液态奶业务下滑,伊利将其归结于主动对终端库存调整所致。目前伊利线下经销渠道压力不小,从经销商规模来看,2024年上半年伊利经销销售数为18588个,相比2023年2023年19497个减少了909家。相比2022年19923个,减少1335家。

伊利2024上半年主动调整发货节奏,帮助渠道减低压力背景下,也导致公司上半年合同负债同比下滑8.56%至44.3亿元。伊利下半年渠道能否有所恢复,经销商规模与合同负债将是两个关键指标。

此外,值得注意的是,2023年开始液态奶市场供需失衡导致原奶价格跌跌不休。根据农业农村部公布的最新数据,在8月第三周,内蒙古、河北等10个主产省份生鲜乳平均价格3.21元每公斤,与前一周持平,同比下跌14.6%。

原奶价格过低导致了生产和销售出现倒挂,也加剧了液态奶上下游经营风险。对于伊利的供应链金融亦是一个不小的挑战。对于伊利的供应链金融,万点研究也在2024年5月《周期承压,伊利股份以守为攻?》一文中有过详细阐述。

万点研究当时认为,随着上下游供应商与经销商压力加大,伊利供应链金融面临不小的考验。随着公司2024年半年报披露,相关风险开始一点点显现。

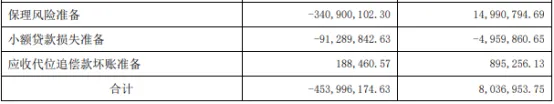

伊利2024半年报显示,报告期内伊利的保理风险准备和小额贷款损失准备计提规模出现较大增长,损失金额分别为3.41亿元、0.91亿元。三季度原奶价格失衡问题仍未得到明显改善的背景下,下半年伊利的供应链金融业务压力不减。

相比液态奶业绩有预兆的增长承压,2024年上半年伊利冷饮业务突然放缓超出了很多投资者的预期。伊利年报数据显示,2022年公司冷饮业务营业收入 95.67 亿元,同比增长 33.61%。2023年伊利冷饮业务实现营收106.88亿元,同比增长11.72%。

2024年上半年,伊利冷饮业务业绩变脸,实现营业收入73.22亿元,同比减少18.35亿元,降幅为20.04%。对于公司冷饮业务突然下滑,伊利表示,是受消费力和消费信心相对较弱,以及雨水偏多的天气导致动销偏慢所致。

液态奶业务与冷饮业务乏力背景下,伊利奶粉业务成为为数不多的业绩亮点。公司半年报显示,2024上半年公司奶粉及奶制品营收为145.09亿元,同比增长7.31%。

2024年上半年伊利奶粉营收增幅,相比2023年末5.09%,环比增速有所提升,但相比2022年与2021年62.01%与25.8%营收增速依旧有不小的下滑。

新生儿持续下降,国内奶粉行业内卷程度要高于乳业整体的情况下,伊利通过开拓成人奶粉市场获取了一定增量空间,未来随着奶粉企业相继布局,伊利在成人奶粉市场业绩迎来众多强敌。伊利能否继续稳定奶粉业务增长势头,还需要进一步的时间验证。

业绩全面承压 “第二曲线”遥遥无期

相比伊利,蒙牛2024年上半年五大业务之中,四项主营业务面临下滑局面。公司半年报显示,主营的液态奶、冰淇淋、奶粉和奶酪四大主营业务,营收分别为362.615亿元、33.714亿元、16.353亿元和21.143亿元,同比分别下跌12.9%、21.76%、13.6%和6.28%。唯一实现正增长的是其他业务板块,营收12.88亿元,同比增长26.4%。

2024年上半年蒙牛人事与业务变动颇多,但是上述动作短期之内还未看到效果。首先是人事层面,2024年3月,蒙牛高层人事迎来换帅,执掌蒙牛近8年的卢敏放卸任总裁一职,由高飞接棒。

换帅仅仅2个月之后,2024年5月,庆立军接替陈朗担任公司非执行董事、董事会主席、提名委员会主席及战略发展委员会主席。

公开资料显示,庆立军,现年54岁,为中粮集团有限公司副总经理,及于香港联交所上市的中国食品有限公司董事会主席、执行董事及董事总经理。庆立军现亦为中国食品有限公司非全资附属公司中粮可口可乐饮料有限公司董事、首席执行官。

按照蒙牛以往的业务分工来看,蒙牛总裁主要负责公司日常运营与管理,董事会主席则主要承担中粮与蒙牛业务沟通与帮助公司完善经营战略制定、品牌发展。蒙牛总裁与董事会主席集体变动,也传递出改革的强烈信号。

人事层面变动不久,2024年6月,蒙牛奶酪业务再次迎来变革。6月12日,妙可蓝多公告称,拟以4.48亿元现金收购控股股东蒙牛乳业持有的蒙牛奶酪100%股权。收购完成之后,妙可蓝多将成为奶酪业务的核心平台,解决同业竞争问题。

8月23日,妙可蓝多发布2024年半年报显示,公司营收为19.23亿元,同比减少6.93%;净利润为7677.83万元,同比增长168.77%。

虽然奶酪业务净利润出现较大幅度回升,但是蒙牛奶酪业务依旧面临增利不增收的困扰。对于蒙牛而言,奶酪业务的改革迈出了第一步之后,后续仍有一系列问题等待解决。

卢敏放时代,蒙牛为了缩小与伊利之间的业务差距。开始发力奶酪与奶粉业务,这两个业务也被蒙牛内部视为是业绩发展的第二曲线。

相比奶酪业务,蒙牛的奶粉业务发展情况更为堪忧。2024年上半年,蒙牛奶粉业务实现营收16.353亿,同比下跌13.6%。四大核心业务之中奶粉业务营收垫底,营收下滑幅度仅好于冰淇淋业务。

回溯蒙牛奶粉业务发展,2022年以前蒙牛热衷于在奶粉业务上做加法。2013年,蒙牛斥资近百亿港元收购雅士利。花费百亿收购的雅士利,雅士利并没有承担起壮大蒙牛奶粉业务的重任,相反2020年开始,一点点淡出消费视野,销量从国内前十名榜单消失不见。

收购雅士利之后,2014年10月,蒙牛引入达能集团。这位全球食品巨头的加入,并没有引发一系列化学反应。紧接着2015年,蒙牛又从达能集团手中买入多美滋中国,2019年又收购了贝拉米。

蒙牛一系列任性的买买买之后,奶粉业务做大之后并未实现做强,相反收购之后蒙牛面临多美滋亏损与贝拉米利润下滑的困境之中。2024今年上半年蒙牛的奶粉板块营收相比2019年78.697亿元营收下降近80%。

传统的液态奶部分,蒙牛靠着特仑苏这一超级单品,2024上半年实现营收362.62亿元。相比伊利368.87亿元液态奶收入,隐隐有反超伊利的趋势。从目前两家乳业液态奶营收来看,蒙牛已经实现与伊利分庭抗礼。

但是在冷饮、奶粉等业务上,蒙牛与伊利之间仍有不小的差距。蒙牛第二曲线发展的失败也是导致蒙牛追赶伊利失败的主要原因。蒙牛新一届管理层上任之后,高飞能否带领蒙牛找到新的发展曲线?随着时间的推移答案也将越发清晰。

结语:乳业下半场降本增效是关键

结合蒙牛过往财报来看,2021年至2023年间蒙牛营收分别为881亿、926亿、986亿,净利润为50.26亿、53.03亿、48.09亿。相比伊利蒙牛当下最核心问题还是增收不增利的问题。

原奶收购价持续低迷的背景下,2024年上半年,蒙牛经营利润率同比提升0.6个百分点至7%,毛利率同比提升1.9个百分点至40.3%。经营利润小幅提高,利润却出现下跌,说明蒙牛在成本控制方面仍需进一步加强。

2024半年报中蒙牛表示,公司提质增效,销售及经销费用减少8.8%,行政费用下降11.1%,业务经营费用总额下降9.1%。

对此,万点研究认为,在销售费用方面蒙牛仍有很大的压缩空间。具体来看,2024年上半年,蒙牛销售费用126.8亿元,同比下降8.81%。其中,产品和品牌宣传及行销费用从2023年上半年的51.2亿元降至44.99亿元,同比减少12.1%。

与蒙牛相比,伊利2024年上半年销售费用增长了0.09%,至116.29亿元。其中,伊利广告费用为71.00亿元,同比增长0.84%。

伊利百亿重金营销下,2024年奥运会期间却出现“三里屯大屏幕翻车事件”,也是堪称伊利营销历史上的一次灾难性翻车事件。

相比蒙牛与伊利,处于液态奶行业第三的光明乳业,2024年上半年广告宣传费用仅有3.29亿元。目前在乳制品行业之中,婴幼儿配方奶粉毛利最高,销售费用投入也相对更大。2024上半年,中国飞鹤销售费用同比增加2.2%,达到35.35亿元。

相比之下,仍以液态奶销售为主的蒙牛与伊利销售费用突破百亿,营收与净利出现却出现较大幅度下降的情况下,两家乳业巨头也需要反思高举高打的营销策略。

万点研究认为,简单粗暴的规模化营销,在营销策略上缺乏精准性和针对性,最直接的后果是营销费用难以形成有效的转化,营销投入回报比不理想。蒙牛与伊利持续加大数智化投入赋能营销渠道的背景下,还需要拿出让市场更为信服的数据才行。

本文作者可以追加内容哦 !