经过20余年的深谋远略,中国形成了以光伏、风电为主的可再生能源生产,以特高压为主的高效能源传输管网,新能源车、储能等电力终端应用,能源生产——传输——消纳的三角形新能源体系。

双碳目标,是一个几十年的长期逻辑;

能源安全是国家基石。历次能源革命都会造就了一批深刻影响国际的国家;

中国新能源供应链具备全球竞争力。

在自主自控,以清洁能源代替化石能源的能源新革命中,我们要做的事情就是找到合适的投资标的,低位买入,长期持有,伴随着行业增长。

光伏板块从2022年下跌至今已经2年多了,指数跌幅超70%。有一些辅材公司虽然股价下跌,但业绩却有不错的增长。

今天介绍一家设备龙头——奥特维。公司是全球光伏组件设备串焊机的绝对龙头,市占率超60%,最近两三年股价最大跌幅超过80%,24年中报业绩增长47%,目前市盈率仅个位数。

老规矩,我们不做未来的判断,尝试通过“五步分析法”,针对上市公司财务数据、产品分析、实控人情况、行业前景以及风险估值五个方面,把公司和所在行业的情况做个讲解。公司好坏则需要大家独立思考,综合考量。

新能源和医药板块是我们长期跟踪的两大板块,绿动未来和长坡厚雪系列文章会持续更新,感兴趣的朋友可以先关注我的公众号。

奥特维:组件串焊机绝对龙头

财务数据

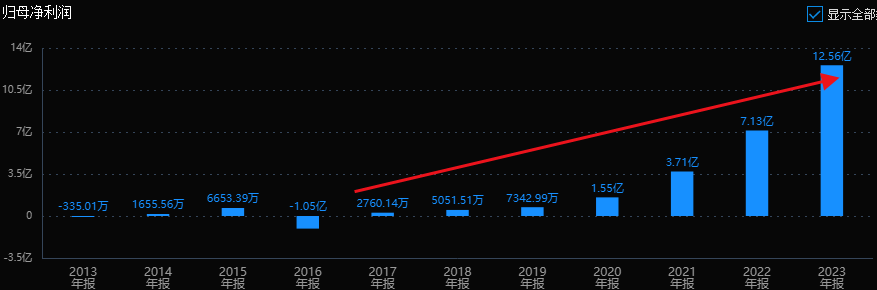

公司属于典型的高成长股。历史业绩持续稳定增长,公司2020年上市,当年营收11.44亿,利润1.55亿,2023年营收63亿,利润12.56亿。3年时间,业务规模增长了4.5倍,利润增长了7倍,利润年化复合增长率达到100%。

在隆基等一体化龙头集体亏损的时候,公司2024年中报利润达到7.7亿,继续保持47%的高增长。

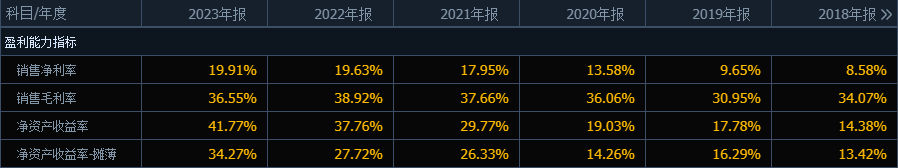

从盈利能力看,公司以36%的毛利率支撑了将近20%的净利率,更夸张的是ROE居然高达42%。不过ROE要看长期数据,两三年的数据意义不大。

风险和估值情况

公司风险指标良好。

但还有两个潜在风险需要留意。

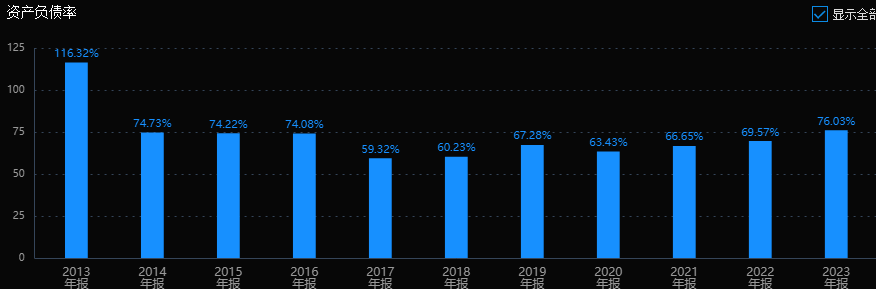

首先,是资产负债率,公司超高的ROE主要是通过3.59倍杠杆实现的,资产负债率已经高达72%。不过比同行业的捷佳伟创75%的资产负债率稍微低一点。

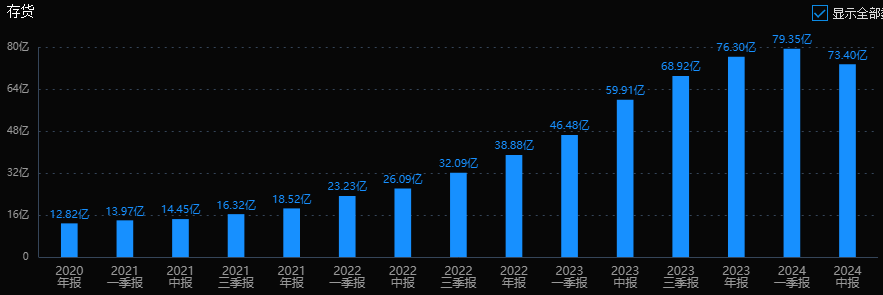

其次,要注意应收账款和库存。公司应收款近22亿,是23年利润的1.7倍,库存73亿,是营收的一倍多。业绩上涨的时候,这类问题不会暴露,但一旦业绩结束增长趋势时,如果发生坏账,或者计提库存跌价,对利润的冲击将是非常大的。

估值方面,公司市值110亿,23年利润12.56亿,对应8.9倍市盈率,市盈率处于历史平均的低位区,同时也远低于公司业绩增长的速度。市场一致预期24年利润在18亿左右,增速43%,对应估值仅6倍市盈率。

为什么这么高的成长性,却给了这么低的估值?难道公司未来会由高速增长逆转到亏损?还是公司由什么硬伤?欢迎大家留意,大家一起分析分析。

行业前景

行业持续增长

2024全年,预计国内新增光伏装机250GW—260GW左右,同比增长约18%。从海外来看,预计2024年全球新增光伏装机有望达450GW—460GW左右,同比增长约17%。分区域来看,中东、巴基斯坦、印度、泰国等新兴市场源转型加速,需求爆发,乘“一带一路”与能源转型之风,国产设备商迎出海机遇。

行业预期边际改善

近两年来,光伏普遍面临产能过剩和低价竞争的双重调整,行业处于洗牌阶段。随着需求回暖,以及政策限制低端产能扩张,市场悲观预期最近出现了边际改善,稍有风吹草动,就会刺激板块上涨。

12日的光伏板块上涨,一方面,受到特朗普称自己是太阳能的忠实粉丝,美股光伏概念股大涨带动;另一方面和宁德时代将入主光伏独角兽“一道新能”的消息有关。

破产和并购潮是行业底部的典型特征,前有通威收购润阳,现有宁德抄底一道,不断释放行业加速触底的信号。

另外,需求改善同样支持了市场信心改善。据券商调研信息,主要户储公司9月排产预期趋势向好,随着欧洲需求修复,以及新兴市场进入发货小高峰,四季度排产有望继续向上。

组件设备“类耗材”属性

提高光电转换效率、降低生产成本是光伏行业发展的永恒主题。组件设备是光伏制造的最后一环,技术迭代最为频繁,由于技术迭代快,新技术不易扩散,设备具有“类耗材”的一阶导市场空间。

现阶段,N型电池及相应设备逐渐成为市场关注点,OBB技术2023、2024年相继在HJT、TOPCon加速渗透,受益新一轮技术迭代,预计全球串焊机设备市场将继续增长。

业务和产品

奥特维是高端装备企业,产品覆盖光伏、锂电、半导体封测环节等三大热门领域,其中,光伏设备行业中,公司是细分龙头。

公司主要产品是大尺寸超高速多主栅串焊机(含0BB/BC串焊机)、大尺寸超高速硅片分选机、BC印胶设备、BC印刷线、丝网印刷线、光注入退火炉、低氧单晶炉等光伏设备;动力/储能模组PACK线等设备;应用于半导体封测环节的划片机、铝线键合机、AOI检测设备等。还为客户提供设备的改造、升级服务和备品备件。

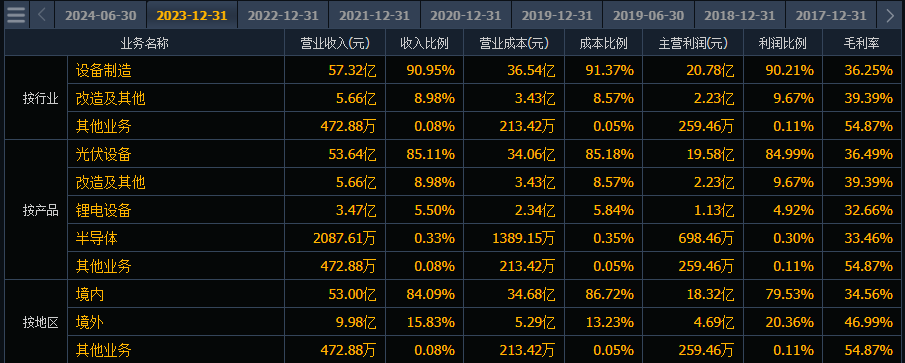

根据公司2023年报,光伏设备业务收入53.64亿,营收占比达到85%,是核心主业。锂电设备和半导体业务规模都还很小。

核心产品

公司核心产品大尺寸超高速串焊机、硅片分选机在各自细分市场具有较强竞争优势,低氧单晶炉竞争优势显现,丝网印刷线的市场份额逐步提升。

串焊机:用于将单个的太阳能电池片串联起来形成电池串。公司串焊机的市场地位较高,为全球超过600个生产基地提供了串焊机,市场占有率超过60%。全球光伏组件前十的供应商均是公司客户。

硅片分选机:硅片分选机主要功能是对切割好的硅片进行检测、分类和筛选。目前全球主要硅片生产商隆基绿能、高景太阳能、弘元绿能等均是公司硅片分选机客户。

目前,公司最新的多主栅串焊机产品可稳定实现1.08万半片/小时(以焊接切半后的210尺寸硅片测算)。同时推出了划焊、排、叠一体化产品,在高产能的基础上实现高良率。硅片分选机的产能达到1.8万片/小时(以182mm尺寸硅片测算),同时具备对停机时间、不良分布及故障停机时间等系统性分析的能力。低氧单晶炉平均拉速达到了1.6mm/min(以12英寸晶棒测算),实现氧含量6-7ppm效果,同时具备一键拉晶功能。

实际控制人

公司实际控制人为葛志勇和李文,分别持股27.15、20.16%。

两个人都是自动控制专业硕士,工程师。李文在校期间进入核工业部第五研究设计院担任助理工程师,之后升为工程师。

2010年,两位工科同窗决定一起创业,成立奥特维。起初只承接一些工业自动化集成项目。2012年美国对国内光伏企业实施“双反”调查,光伏行业陷入寒冬。两人很快就发现行业困境只是暂时,国内的生产设备又大多从国外进口,于是两人决定入局串焊机业务。

2014年,两人将设备带到天合光能试用,天合光能发现一台全自动串焊机可以代替30-40个焊接工,各项指标与欧美企业的设备不相上下,当年就决定采购100多台。奥特维串焊机迅速打开市场。之后公司着手IBC电池技术等前沿性技术研发,研发出拳头产品“双轨串焊机”和“高速串焊机”。

公司实控人有技术专业背景,而且专注于一个领域专研了这么多年,还取得了很高的成就,这类实控人是我们喜欢的类型。

总结

奥特维是高增长股,估值不足10倍市盈率。行业处于寒冬,但公司却保持了高速的增长,即使未来增长下降,目前估值也算不高。

虽然光伏行业整体还在筑底阶段,但随着行业洗牌和并购加速,行业悲观情绪正在改善,所以一有点消息,资金就会闻风而动,虽然还难有势性机会,但交易活跃度已经有了明显的改善,可以多关注核心龙头,特别是股价大幅下降,业绩却保持了增长,估值处于地位的公司。

奥特维的基本面情况就介绍完了,但它能不能成为一个合格的价值投资标的,还需要大家进一步分析,保持独立思考,综合考虑后做出自己的评判。

本文作者可以追加内容哦 !