联储主席几乎已经确认,降息周期将在9月18日召开的下次联邦公开市场委员会会议上启动。目前金融市场预测,联储今年将降息100个基点,大约于9月降息50个基点,11月和12月分别降息25个基点,以努力避免经济陷入衰退。

联储能否成功引导经济实现软着陆,避免硬着陆,将对美国股票走向发挥关键作用。

过往美联储降息周期中的股市反应

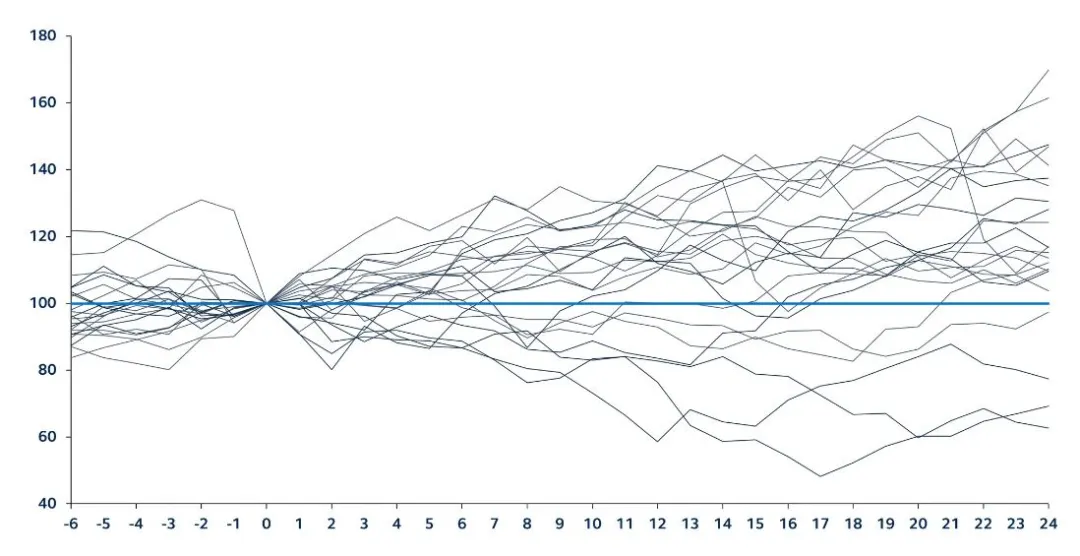

人们普遍认为,从历史上看,一旦美联储开始下调利率,股市就会陷入艰难处境。然而,我们对自1970年以来的23次美联储降息周期进行仔细分析后,发现了一个较为微妙的情况:*

联储的行动曾有七次刺激市场在首次降息的一个月内复苏。

市场曾两度因开始预期美联储即将降息,而在联储首次降息之前实现回升。

市场曾有16次在联储首次降息的6个月后走高,其中9次的市场涨幅达到双位数。

平均而言,在联储首次降息后,市场在3个月后触底,跌幅达5%。

*只包括持续至少四个月的联储降息周期。

但是,只看平均值可能会产生误导。股市反应多种多样,其表现在很大程度上取决于美国经济是否避免了衰退。

自1970年以来,标普500指数在美联储所有降息周期中首次降息前后的表现

0个月 = 降息周期开始,在0个月时重设基数为100

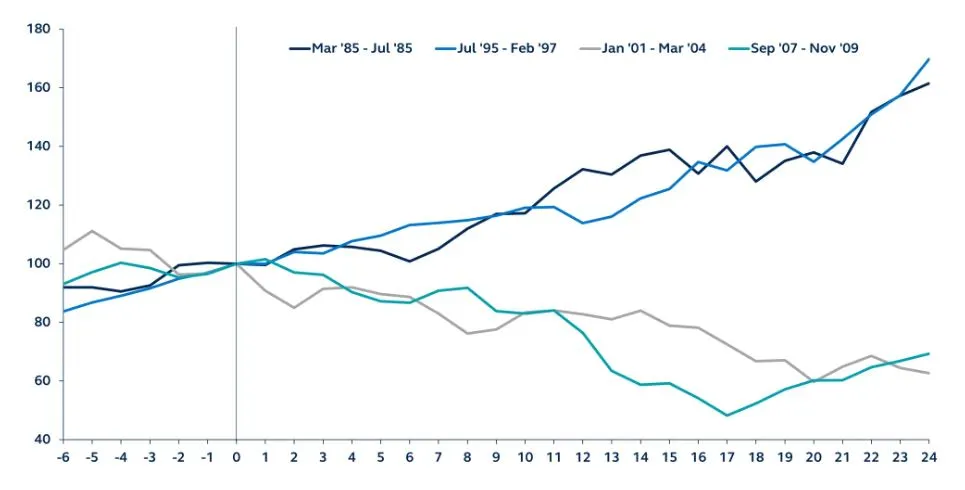

在2001年和2007年的降息周期中,经济衰退风险急剧上升促使美联储大幅下调政策利率。然而,尽管美联储大幅放宽货币政策,美国经济仍未能避免衰退。

在2007年的周期中,在首次降息后的12个月,标普500指数每股盈利下降15%,市场下跌24%。从美联储首次降息开始计算,标普500指数经过17个月左右的时间才触底,而在几个月后美国经济才走出衰退。

相比之下,1995年的降息周期相当浅显,政策利率仅放宽75个基点。美国经济开始出现降温迹象,但失业率相对较低。通胀压力得到遏制,使美联储有空间降低货币政策的限制水平。在首次降息后的一年,美联储成功实现经济软着陆,美国经济继续扩张。标普500指数每股盈利仅增长6%,但这已足以推动标普500指数整体上涨14%。

在1985年的降息周期中,标普500指数的走势类似,由于美国经济避免了衰退,在美联储首次降息后的12个月内上涨了32%。

标普500指数在美联储四个特定降息周期中首次降息前后的表现

0个月 = 降息周期开始,在0个月时重设基数为100

这些历史经验表明,在美联储的宽松周期中,若经济持续走软,失业率上升以及盈利增长欠佳,则市场往往步履维艰;然而,若经济衰退得以避免,盈利增长因此维持相当强劲,则股市通常反映正面。

即将到来的美联储降息周期

到目前为止,标普500指数对美联储即将降息的预期作出了相当正面的回应,这得益于近期一系列稳健的经济数据提供的支持,点燃了投资者的希望,期待美联储的降息举措将能够避免经济衰退。

然而,9月6日公布的8月份就业报告表现疲软,可能会打击投资者信心,导致市场认为美联储放松货币政策的步伐过于缓慢,以致犯下政策错误。

基于我们的分析,经济活动和劳动力市场确实都在放缓,经济衰退的风险已经上升。然而,由于家庭或企业资产负债表并没有显现任何明显的脆弱性,美联储的宽松政策应足以防止经济陷入衰退,似乎不存在任何无法通过政策刺激解决的内在问题。

历史表明,若经济衰退得以避免,股市可以延续近期的涨势。自1985年以来,在标普500指数表现最佳的十年中,其中五年美联储在经济没有陷入衰退的情况下降息。

从历史的角度来看,投资者应对市场的未来持一定的乐观态度。

$标普500ETF(SH513500)$$纳指100ETF(SH513390)$$上证指数(SH000001)$

文章来源:Principal 信安

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。

本文作者可以追加内容哦 !