自动驾驶作为典型的“烧钱”赛道,由于资金投入高、回报周期慢,亏损一直是产业链常态。

今年以来,包括小马智行、文远知行、地平线、Momenta、纵目科技等在内多家自动驾驶产业链公司纷纷排队IPO,主要原因就是持续的高研发投入下,大家普遍面临较大资金压力,亟待开辟新的融资渠道和业务增长机会。

但另一方面,伴随着各种智驾系统在终端市场快速普及,为相关核心技术商业化落地不断提供新的“着陆点”,亦可以明显看到,深耕智驾赛道多年,第一批挣钱的企业终于开始慢慢浮现。

近日,各家智驾技术提供商发布的半年报,就是最直接的证明。

老牌Tier1“喜忧参半”

智能驾驶作为全球汽车产业乃至科技竞争的制高点,在过去数年里吸引了大批企业入局“淘金”,但要真正说到创收能力,还是得看老牌Tier1。

从营收规模来看,已知披露了上半年业绩的几家智驾企业中,德赛西威(002920.SZ)表现最为亮眼。

图片来源:德赛西威财报

上半年,德赛西威共实现营业收入116.92亿元,同比增长34.02%;归属于上市公司股东的净利润8.38亿元,同比增长38.11%。其中,智驾板块营收为26.67亿元,同比增长45.05%,占总营收比例达22.81%,创下近几年同期新高。

要知道2020全年,德赛西威智驾业务营收也不过7.12亿元,占总营收的比例只有10%,如今短短两年已经翻了几番。其后,德赛西威智驾方案快速量产落地是关键支撑。

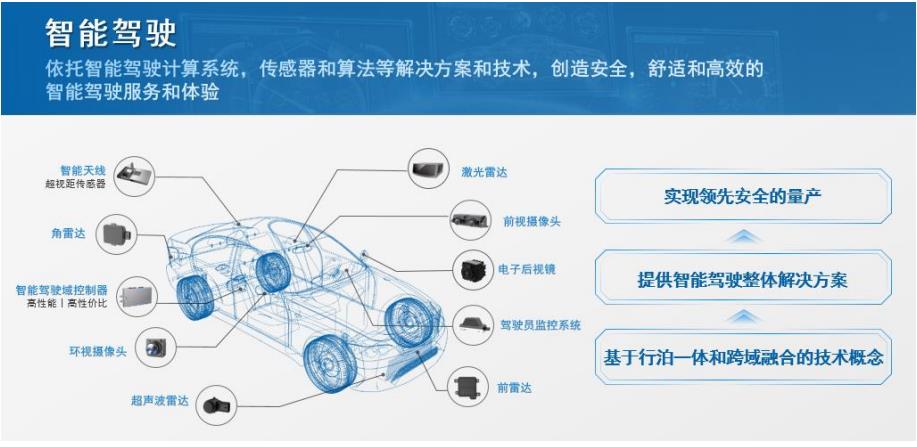

目前,德赛西威智驾业务主要有三大产品线:第一,传感器业务线,包括超声波雷达、摄像头、毫米波雷达等;第二,控制器产品线,比如智驾域控,以及相关的底层软件、中间件、算法等;第三,智慧交通业务线。其中,传感器和控制器是德赛西威智驾板块现阶段主要的营收来源。

图片来源:盖世汽车

以控制器为例,据盖世汽车研究院配置数据显示,今年1-7月,仅在乘用车智驾域控领域,德赛西威标配规模就达到了342,037套,对应市场份额为23.3%,成功赶超为特斯拉代工的和硕/广达,夺得第一。后者今年智驾域控装机量累计达330,194套,市占率为22.5%。

而在此之前,和硕/广达曾长期高居榜首。这背后,离不开理想L系列、小鹏G9/P7以及极氪007、小米SU7等多款配套车型在今年终端市场的持续热销。

值得关注的是,除了智驾域控,在智能座舱域控市场,今年德赛西威也实现了对和硕/广达的赶超,以390,883套装机量高居榜首,占据13.7%的市场份额。

四维图新(002405.SZ)作为智驾赛道的“新型Tier1”,近年来也一直在积极深化智驾赛道的布局,不过反馈到业绩上面,扩张还不是特别明显。

今年上半年,四维图新共实现营收16.67亿元,同比增长11.08%;净亏损3.56亿元,相较于去年同期的2.95亿元,亏损进一步扩大。其中智驾业务实现收入1.24亿元,与去年同期的1.44亿元相比下滑13.7%,占总营收的比例为7.45%,同样出现了小幅度下滑,在公司四大业务中处于末位。

面向智驾应用,四维图新主要基于地平线征程系列打造相关解决方案,包括基于地平线J2的一体机和基于J3的域控制器。据统计,自2022年底至2024年6月底,四维图新基于地平线J2的一体机累计出货量已接近74万台。目前,四维图新正规划启动基于征程6E的中阶行泊域控制器研发,以进一步丰富智驾产品矩阵。

不仅如此,近日四维图新还新成立了一家智驾科技公司——四维图新智驾(北京)科技有限公司,进一步凸显持续加码智驾赛道的决心。

“独角兽们”盈利曙光初现

尽管自动驾驶“长坡厚雪”,头部企业已经展现出强劲吸金能力,即便在初创公司赛道,历经过去数年时间的冲刷与洗礼,盈利曙光亦开始逐步显现。

在自动驾驶创企中间,知行科技(01274.HK)作为港股"自动驾驶第一股",上半年亦取得了不错成绩,共实现营收6.36亿元,同比增长17.11%;毛利为4485万元,同比提升9.29%;归母净亏损为9861万元,同比收窄1.14%。

图片来源:知行科技

目前,知行科技的营收主要来自三个方面:自动驾驶解决方案及产品销售、自动驾驶相关研发服务,以及销售PCBA产品,上半年分别实现营收6.13亿元、0.2亿元和0.03亿元。其中,自动驾驶解决方案及产品相关收入占据了高达96.40%的份额,同比增长17.74%,主要产品包括iDC系列自动驾驶域控制器和智能前视摄像头。

根据财报数据,今年上半年,知行科技累计向客户交付了超过96,000套自动驾驶解决方案及产品,相较于去年同期增长92.9%。其中自动驾驶域控制器销售收入约为5.98亿元,同比增长15.98%;智能前视摄像头销售收入约为0.15亿元,同比增长187.97%,主要原因是东风汽车、吉利汽车和奇瑞汽车等新车型进入了量产交付阶段。

目前,在自动驾驶域控领域,知行科技已经形成了iDC100(原iDC Mid)、iDC300(国产化芯片)和iDC500(原iDCHigh) 三个不同平台,应用覆盖自动泊车、高速NOA、城市NOA等不同场景。据盖世汽车研究院配置数据显示,今年1-7月,在乘用车智驾域控领域,知行科技标配量累计达68,171套,对应市场份额为4.6%,排名第六。

不仅如此,今年上半年,知行科技还新获了奇瑞、吉利、东风、零跑、极星等车企的18 个定点函。按照规划,这些车型大部分将于2024年及2025年投产,这意味着接下来知行科技的增长依然值得期待。

而在智驾核心技术提供商中间,上半年以黑芝麻智能(02533.HK)表现较为亮眼。

图片来源:黑芝麻智能

作为“国产智驾芯片第一股”,黑芝麻智能于8月8日正式在港交所挂牌上市,8月28日发布了上市后的首份财报。根据财报,今年上半年黑芝麻智能共实现营收1.8亿元,同比增长69.2%;毛利9007.5万元,同比上升365.3%;期内利润11.05亿元,而去年同期为亏损37.29亿元,实现扭亏为盈。

目前,黑芝麻智能主要量产产品是华山A1000芯片。据统计,截至2024年6月30日,华山A1000芯片已成功应用于领克08 、东风e 007等车型,累计获得16家OEM及Tier1的23 款车型量产意向订单。

在此基础上,黑芝麻智能正联手均联智及、斑马智行等多家Tier1推出基于C1200 系列芯片的舱驾一体解决方案,并同步研发下一代大算力智驾芯片A2000,预计将于2024年第四季度发布。

速腾聚创(02498.HK)和禾赛科技(HSAI.US),作为车载激光雷达领域的头部玩家,伴随着智能驾驶的快速发展,业绩也在逐步向好,上半年分别实现营收7.27亿元和8.2亿元,并由于量产规模持续扩大,亏损也在逐步收窄。

图片来源:盖世汽车

据盖世汽车研究院配置数据,今年前7个月,速腾聚创和禾赛科技在乘用车激光雷达市场的标配规模分别达263,964颗和150,101颗,对应市场份额分别为37%和21.1%。

由此也可以看出,尽管目前速腾聚创ADAS激光雷达装机量显著高于禾赛,但反应在营收上优势并不是特别明显,这主要是因为禾赛除了ADAS激光雷达,还有一部分机械式激光雷达,拉高了公司整体激光雷达产品单价和毛利水平。

根据财报,上半年速腾聚创整体毛利率为13.6%,较去年同期提升9.7个百分点,其中ADAS激光雷达毛利率11.2%,机器人相关产品的毛利率26.1%。而禾赛科技,上半年综合毛利率为40.2%,其中二季度整体毛利率达45.1%。

正是得益于强劲的增长以及终端市场持续高企的需求,此前禾赛科技联合创始人、CEO李一帆在二季度财报电话会议上表示,期待在2024年第四季度接近盈利,并且对在2024年下半年接近非美国会计准则下盈利持乐观态度。

速腾聚创则计划,2025年实现盈亏平衡,并于2026年实现全面盈利。

智驾下半场,如何破局?

毋庸置疑,头部智驾公司营收规模持续向好,离不开国内智驾市场的蓬勃发展。

据盖世汽车研究院最新统计,今年上半年,国内L2及以上智能驾驶装机量已达424万套,对应渗透率达51%,而去年同期刚刚突破40%。

可以说,如今智能驾驶在国内的规模化落地已经完成了从0到1的突破。接下来,如何进一步实现从1到100的跨越,是所有赛道企业亟待思考的问题。

目前来看,向下深耕20万甚至15万以内市场,向上突围高阶智驾,是两大关键着力点。过去一段时间,包括蔚来、小鹏、零跑、吉利银河、深蓝等多个品牌发布的新一代车型,纷纷剑指20万以下智驾市场。

图片来源:小鹏汽车

8月27日,小鹏MONA M03正式上市,作为小鹏MONA系列首款车型,M03虽然定位紧凑型轿车,售价仅为11.98万-15.58万元,但在智驾系统上丝毫不含糊,全系标配了20多个智能感知硬件,其中顶配版MONA M03 Max版还配置了2颗英伟达Orin芯片,支持高速NGP、城市NGP以及AI代驾等高阶智驾功能。

7月25日,深蓝S07正式上市,该车通过搭载华为乾崑ADS SE,更是成为20万以下唯一搭载华为乾崑智驾系统的车型,应用可以支持高速领航辅助、智能泊车辅助等功能。

另一个突围方向,则是持续推进高级别自动驾驶进阶落地。尽管现阶段以L2/L2+为代表的辅助驾驶已经进入了规模化落地阶段,并在提升驾驶安全方面发挥了重要作用,不可否认智能驾驶的终极目标,仍然是无人驾驶,百度Apollo、谷歌Waymo以及特斯拉、通用等对Robotaix的执着,就是最直接的证明。

朝着无人化终极目标,全球领先的科技公司、整车厂、零部件供应商以及出行服务提供商们已经拧成一股绳,力推无人驾驶落地。按照业界普遍观点,最快2027年左右,Robotaxi 有望迎来转折点。

不过,虽然行业进阶方向明确,面临的挑战亦不容忽略。一个现实的问题是,自动驾驶核心技术历经数年演变,无论是在感知还是算法上,依然处于持续收敛中。

在感知环节,尽管激光雷达已经成为越来越多新车,特别是实现城市NOA功能的标配,但同时也可以看到,纯视觉方案凭借更低的成本优势,正逐渐受到除特斯拉、极越以外越来越多车企的青睐,比如华为、蔚来、小鹏等。

8月26日,问界新M7 Pro正式上市,该车最大亮点之一便是搭载了华为ADS基础版,通过中算力匹配纯视觉方案,实现NCA辅助驾驶功能。蔚来第二品牌乐道首款车型乐道L60,也已经确认将采用纯视觉方案。另外还有小鹏汽车即将推出的P7+车型,据悉也有望首次搭载小鹏纯视觉方案。

图片来源:华为

但值得注意的是,尽管纯视觉路线成本优势明显,目前来看在具体应用上,还存在一定的掣肘。比如华为ADS基础版,与高阶版相比,最显著的区别是不支持城区NCA。

而在算法层面,端到端固然已经成为行业公认的方向,不可否认这一技术的演进也远未到终局。

“虽然我们看到端到端大模型是一个大方向,但其实在两三年前有可能大家觉得BEV+Transformer是比较确定的方向,所以我认为,端到端大模型到今天来看是一个确定的方向,但仍需要不断演进。”德赛西威相关负责人表示。

知行科技也认为,尽管端到端自动驾驶已经成为整个自动驾驶行业的焦点,但其实业内对于端到端还未形成统一的认知,在系统架构及技术路线等方面仍然有不同的观点。另外,端到端的量产落地同时还面临着算力、数据以及可解释性等诸多挑战,有待各方共同解决。

这意味着,智驾赛道历经过去数年的大浪淘沙,虽然无论从技术还是落地应用,都已经取得突出进展,但从整个智驾技术演进来看,仍然还有很大想象空间,更不用说持续的商业化盈利。未至终局,难言胜败。

本文作者可以追加内容哦 !