时隔15年,招商银行( 600036.SH )的中期业绩再次陷入“双降”。

据最新中报显示,2024年上半年,招商银行实现营收录得1729.45亿元,同比下降超3%;归属于股东的净利润录得747.43亿元,同比下降1.33%。

虽然银行经营承压是当下行业性的整体问题,营收利润“双降”并不应该成为指摘招商银行的理由,但投资者毕竟还是希望看到更好的业绩。就像“隔壁”的兴业银行( 601166.SH ),同为“十万亿”资产体量的股份制银行,就能够做到了中报营收、利润同比转正。

“双降”的不只营收利润,还有招商银行的利息收入、非息收入。 2024年上半年,招商银行实现净利息收入、非利息净收入分别录得1044.49亿元和684.96亿元,一个同比下降了4.17%,一个同比下降了1.39%。

衡量资本盈利效率的关键指标也在下滑。 截至年中,招商银行平均总资产收益率(ROAA)同比下降0.13个百分点至1.32%,年化后平均净资产收益率(ROAE)同比下降2.11个百分点至15.44%。

机构担忧招商银行中收承压,一方面源自政策降费让利、资本市场不活跃等行业性因素,另一方面也源自招商银行本身中收业务行业领先,此番在下行周期承受着相对优势收敛的额外压力。

中报业绩疲态显露

分看传统收入和非息收入,在行业逆周期的环境里,招商银行在上述两大板块的业绩也面临挑战。

2024年上半年,招商银行实现利息收入1879.97亿元,同比增长0.35%。但这样的增长,却并不是依靠贷款和垫款利息收入的拉动。 分项指标透露出疲态——

报告期内,招商银行贷款和垫款利息收入1322.14亿元,同比下降1.77%,公司贷款、零售贷款、票据贴现的利息收入较2023年同期一升两降,三个细分项的年化平均收益率则全面同比下滑。

幸而有另外两项利息收入,起到了弥补作用。

上半年招商银行“投资利息收入”一项表现亮眼,录得415.85亿元,同比增长6.09%。公司对此解释,主要是因为债券投资规模增长。

另外,“存拆放同业和其他金融机构款项利息收入”92.65亿元,虽然绝对值并不算大,但也同比增长了5.46%。公司对此解释,主要是因为外币同业资产占比上升,进而推动了存拆放同业整体收益率提高。

利息支出高企,拖累了净利息收入的表现。 上半年招商银行利息支出835.48亿元,同比增长6.65%,主要因为客户存款利息支出增加。为了控制成本,上半年招商银行无论是公司还是零售客户的存款成本率都进行了压降。

好在招商银行上半年的息差保持在了明显好于同业的水平。 上半年招商银行净息差为2%,比上年同期下降了0.23个百分点,但仍高于1.54%的同期商业银行平均净息差。

非息收入的疲态,体现在手续费和基金佣金等招商银行传统优势项目业绩失色。

上半年,招商银行净手续费及佣金收入383.28亿元,同比下降18.61%;其中占比最多的财富管理手续费及佣金收入114.37亿元,也是下降幅度最大的一项,同比下滑了32.51%。

为什么会出现这么明显的下滑?招商银行的中报进行了详细解释。财富管理手续费及佣金收入包括了代理保险、代理基金、代理信托、代理证券交易等业务。其中下滑幅度最大的是代理保险的收入,同比下降57.34%,主要是因为保险降费效应延续;代理基金收入21.32亿元,也有25.35%的同比降幅,主要是受基金降费和权益类基金保有规模及销量下降影响。代销理财方面有亮点,收入36.36亿元,同比增长40.39%,主要是代销规模增长及产品结构优化双重因素拉动。

“零售之王”以规模换增量

招商银行被冠以“零售之王”的称号,如今脖子上有点沉甸甸。 上述财富管理业务承压外,它非常擅长的银行卡相关业务也走到发展瓶颈。

上半年,招商银行的银行卡手续费收入86.34亿元,同比下降了14.10%,主要是因为信用卡线下交易手续费下降。

截至2024年中,招商银行信用卡贷款和垫款金额为9194.60亿元,和2023年末的9359.10亿元出现了缩水,占比也从14.38%下降到了13.63%。不良金额却从163.83亿元小幅攀升到了163.94亿元;信用卡贷款不良率1.78%,较上年末上升0.03个百分点。

信用卡流通量、交易额也都在下滑,一方面反映出公司的经营情况,另一方面也映整体消费趋势的变迁。 2024年中,招商银行信用卡流通卡量为9666.42万张,较上年末下降0.47%,流通户6934.85万户,较上年末下降0.56%。招商银行解释,这主要是因为更注重高质量获客,让拉新规模有所下降。

上半年招商银行信用卡交易额2.21万亿元,同比下降6.84%;信用卡利息收入、非利息收入一升一降。

广发证券发表于8月30日的研报,表达了对招商银行中收承压的担心。 该机构也关注到招商银行财富管理和银行卡相关业务收入大幅收缩,指出中收承压一方面源自政策降费让利、资本市场不活跃等行业性因素,另一方面也源自招商银行本身中收业务行业领先,下行期承受着相对优势收敛的额外压力。不过广发证券也特别提到,未来关注经济和资本市场活跃度恢复,可能会给招商银行中收回升带来弹性。

总体来看,招商银行的2024年上半年业绩,还是有明显的“以规模换增量”特点。

2024年中,招商银行资产总额达到11.57万亿元,较上年末增长4.95%,主要是由于贷款和垫款、同业往来及金融投资增长。负债总额10.46万亿元,较上年末增长5.18%,系由客户存款增长拉动。

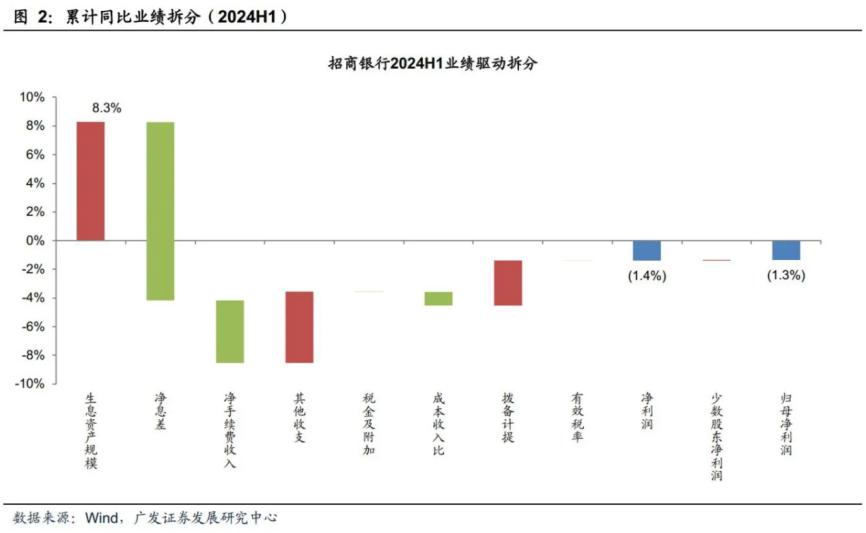

上述广发证券研报测算,累计业绩驱动上,规模增长、拨备计提、其他非息是招商银行上半年业绩的主要正贡献,息差、中收、成本收入比形成了拖累。

人均薪酬仍领跑行业

在金融业降薪浪潮里,招商银行的人均薪酬依然是银行业里的佼佼者。

据《21经济报道》统计,2024年上半年,A股42家上市银行员工总数缩减,薪酬总额也出现了首度缩水,行业全年薪酬前景不容乐观。 招商银行的薪酬水平位列行业第一,人均月薪达到5.14万元,但同比2023年下降3.7%。

财务数据显示,2018年是招商银行人均创收指标的巅峰,高达333.23万元,但在2023年已经降至291.02万元。人均年薪的峰值亦出现在2018年,达到57.71万元,不过2023年的人均年薪还是维持在了57.42万元的高位。

此次中报还透露了招商银行管控业务和管理费的更多细节。上半年,招商银行员工费用为357.69亿元,同比下降0.55%;业务费用156.69亿元,同比下降1.51%。

“成本收入比”是企业的营业费用加折旧与营业收入之比,反映了企业运营成本与收入之间的关系,通常被认为越低越好。 2024年上半年,招商银行成本收入比为29.74%,同比上升0.67个百分点。 对此公司解释,招商银行坚持精益管理、有保有压,保障金融科技投入,加大AI、大数据等领域投入,推进数字化转型,集约作业流程,提升管理效率,降低运营成本。

截至2024年6月30日,招商银行共有员工11.54万人(含派遣人员),和2023年末的11.65万人相比有所压降。

押中《黑神话:悟空》折射希望

在业绩疲态之外,招商银行仍有不少可圈可点的亮点。

《黑神话:悟空》在全球范围内声名大噪的大制作游戏,向该游戏制作方“游戏科学”公司在游戏研发的关键时期授信的,就有招商银行。

据《中国经营报》报道,《黑神话:悟空》制作方深圳市游科互动科技有限公司股东曾将部分游科互动的股权进行质押,获得了招商银行的贷款,缓解了游戏开发中的资金问题。如今看来,这一笔授信是商业银行面向新兴行业企业融资,所做出的成功尝试创新。

天眼查数据显示,深圳市游科互动科技有限公司由游戏科学创始人、《黑神话:悟空》制作人冯骥持股38.76%,腾讯旗下广西腾讯创业投资有限公司也直接持有5%的股份。据21世纪经济报道,招商银行为《黑神话:悟空》授予的这笔股权质押贷款额度为2亿元。

虽然这个数字并非特别巨大,但押中爆款游戏也意味着招商银行有慧眼识珠、挖掘潜力客户的能力,折公司未来发展的希望。

资产质量保持稳定,也是招商银行重拾增长的基础。 截至2024年中,招商银行的不良贷款余额为634.27亿元,较2023年末增加了18.48亿元。不良贷款率较2023年末略微下降0.01个百分点,至0.94%。反映“安全垫”的拨备覆盖率为434.42%,半年期间降低了3.28个百分点,但仍处于行业较高水平,且远超监管要求;贷款拨备率4.08%,也较2023年末压降。

作为股份制龙头银行,在上半年“下调存量房贷利率”的呼声高涨期间,招商银行率先发声,站在银行角度陈述了立场。 在9月2日召开的2024年中期业绩交流会上,招商银行行长王良表示,还没有接到各方监管的意见,也没有被征求过银行意见。如果传言落实,将会负面影响银行存量利率。据《每日经济新闻》,这是这一波传闻渐起以来首次有银行高管正式回应表态。

中国银行业协会在8月发布了“2024年中国银行业前100名单”。招商银行做为股份制行龙头,在这个榜单里首次排名至第五名。此次发布的中报数据显示,招商银行核心一级资本净额从2023年末的9073.08亿元继续攀升至9378.12亿元。

招商银行展望下半年,表示将继续围绕打造“价值银行”的战略目标,推动中间业务高质量发展。对此,公司提出了三点具体的方向:一是巩固零售金融体系化优势,二是强化公司特色服务经营能力,围绕五篇大文章及“新质生产力”下工夫,三是筑牢投行与金融市场板块专业优势。

机构也对招商银行的发展抱有积极态度。例如天风证券发表于9月6日的研报看见,公司2024上半年企业利息净收入较一季度出现了边际改善迹象,营收状况也得到了改善,息差有企稳趋势,高拨备为未来护航。

银河证券发表于9月3日的研报分析认为,招商银行的资产负债表保持着稳步扩张,零售金融体系化依旧优势明显,批发金融特色化优势加强。随着招商银行财富管理和资产管理竞争力不断提升,数字金融成效释放,“线上招行”有望一步步转型为“智慧招行”,为中长期业务发展打开空间。

作 者 | Han

本文作者可以追加内容哦 !