常听人感叹,A 股市场犹如一场棋局永远变幻莫测,而人情又如同纸上谈兵那般脆弱无力。然而,这种观点在我看来并不可靠。如果有人认为每一局都充满新鲜感,那可能是因为他们看待市场的方式存在偏差。如果有人抱怨股市中的人情淡漠,那可能是因为他们把感情投给了错误的对象。

一,A股市场无新意

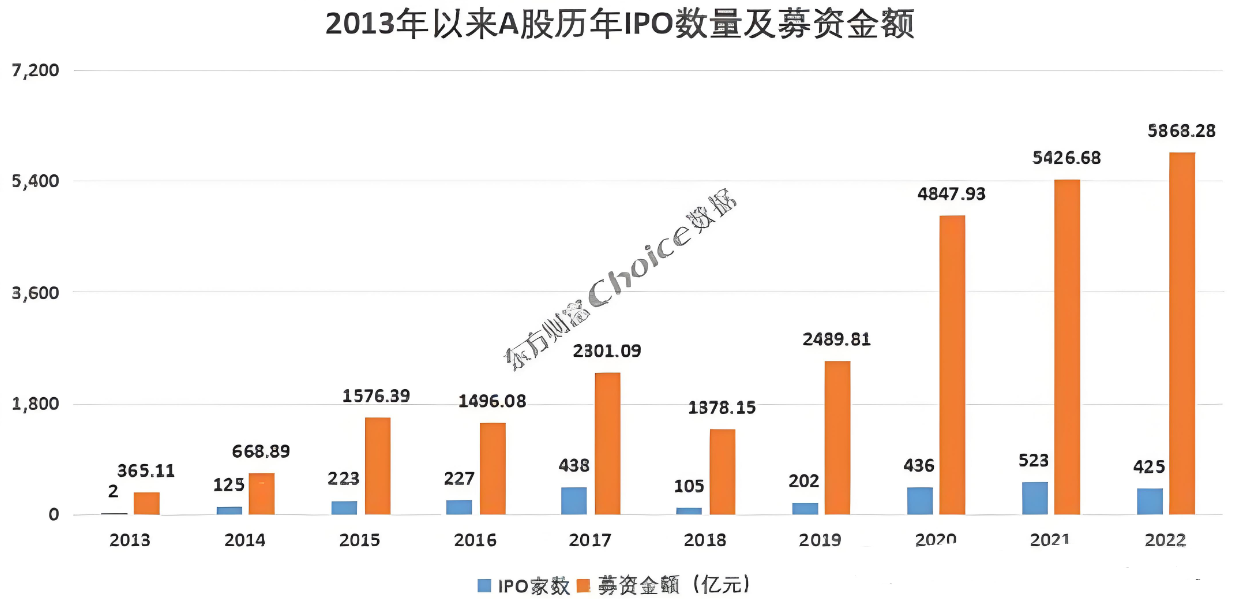

首先,A 股市场并无新意。当今的 A 股虽陷入低谷,但你再回头看看两年前的2022年,上证指数飙升至3651点,二级市场一片繁荣景象。当时共有425家公司上市,筹资额高达5868亿元,刷新历史纪录。然而,过度的抽血最终导致市场一片狼藉。无论何时,只要 IPO 加速几年,股市都会暴跌,从未改变过。现在 IPO 规模大幅缩减,正处于补血阶段,自去年8月起至今仅一年时间。历史经验告诉我们,补血至少需要一年。

二,共情走势并不明智

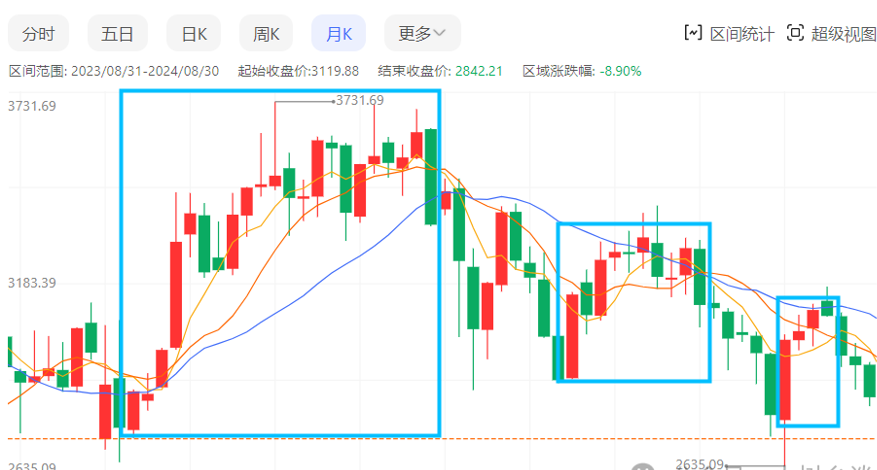

其次,市场走势引发共鸣。自2021年以来,市场经历了多次调整,但观察上证指数可以看出,近年来股市反弹的力度逐渐减弱,持续时间也越来越短暂。从下图可以明显看出,2020年初至2022年第一季度,这一轮反弹力度最大、持续时间最长,此后逐渐减少,高度降低,时间缩短。

因此,许多人哀叹,除了国家队,其他投资者纷纷离场。然而,问题在于,这些信息是否所有炒股的人都了解?答案显然是否定的。既然如此,那么大家都知道的事情,共情就成了羊群效应,研究则变成了内卷。

三,机构应对,不同于常人

最后,同样的局面,不同的应对策略。此时,我们应该关注的是,机构投资者如何应对这样的市场环境。毕竟,无论是局部牛市还是快速反击,机构往往都是引领者。

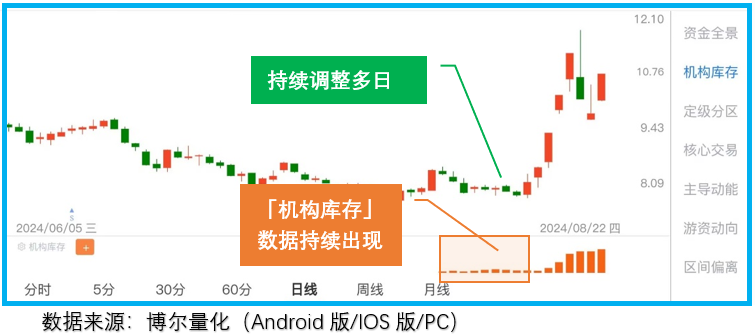

我观察到,自今年6月以来,机构一直在股票中提前布局,或趁市场波动浑水摸鱼,然后寻找合适的时机,借机发力,实现阶级跃迁。只要仔细观察近期热门板块的股票启动特征,就能清楚地感受到机构的先发制人。

这种状态对普通人其实并不友好,因为潜伏期看走势上很难发现,一旦爆发,速度又很快,普通人来来不及反应。而背后的原因就是机构的动作,又和散户、游资的交易混在一起,普通人也很难分辨。

大家都知道,机构投资者的「交易行为」与散户是完全不同的。

但问题是,多数人根本看不出这种不同,那怎么办?

其实,早就有这样的大数据统计工具了。

简单说就是:先把所有的「交易行为」数据先保存下来,经过长期的积累后,再通过大数据模型计算,我们就可以看到不同的「交易行为」特征了,这太重要了,大家看下面的数据:

例如,在 AI 眼镜热潮期间,创维数字在其长阳飞升之前,就已得到机构资金的青睐。只要关注机构行为,就能看到在股票上涨前,稳定且持续增长的橙色“机构库存”数据。这些都是机构策略的有力证明,但在走势图上很难直接观察到。

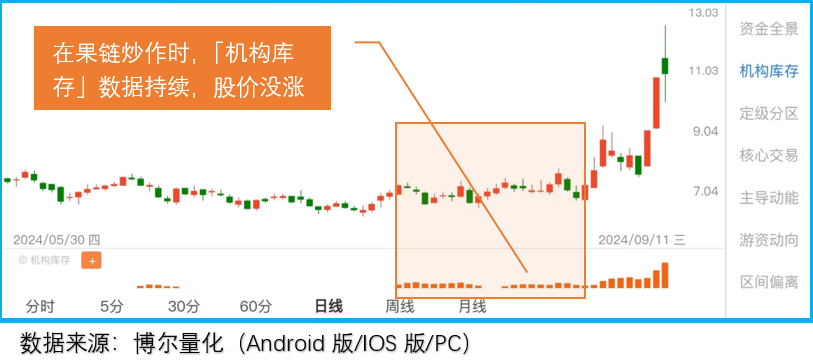

此外,像大富科技这样的震荡股,最近两周连续上涨迅速,估计与折叠屏幕的消息有关。实际上,炒作果链、折叠屏的事情早已开始,那时股价仍在震荡。有人认为其业绩不佳,无法上涨,但只要使用“博尔系统”查看“机构库存”数据,你会发现,虽然股价未涨,但橙色的“机构库存”数据一直在上升。这意味着机构已经悄悄介入,只是尚未找到合适的出手时机。等到时机成熟,他们必将一飞冲天,不管业绩好坏。

而那些表现不尽如人意的股票,实际上都是“机构库存”数据消失的品种。比如大富科技、创维数字在没有“机构库存”数据时,表现均不佳。

四,数据福利

看懂了上面的图,那么你就明白,我们现在就应当多关注机构行为,而我用的大数据系统把整体市场里被机构资金关注的品种都列出来了,大家看下图:

「6-10日库存」和「11-20日库存」:就这个数据还是值得注意的,这两个数据目前差距巨大,那么在1000多只股票持续10天机构积极参与之后,必然会有很多继续积极参与,就会导致「11-20日」库存数据快速提升,而周五这个数据果然还在提升,这背后必然是发力拉升的股票特别多,也是短期市场最值得注意的机会所在。

「即时库存」:该数据低于2000家了,整体机构趋向于谨慎。

好了,本篇就到这了,赠人玫瑰手有余香,谢谢点赞。

声明

以上相关信息是本人在网络收集,希望大家喜欢!

部分数据、信息,如有侵权,请联系本人删除。

本人不推荐任何个股与操作。所有以本人名义涉及投资利益关系的,都是骗子

本文作者可以追加内容哦 !