“狼多肉少”的市场,非工行业储能莫属。

2023年中期,储能行业遇冷,除IPO收紧外,最直观的体现是全行业融资额骤减,产业链各环节企业均有不同程度的业绩压力。

但通看整个储能行业——大储(源网侧)、工商储和户储三大细分市场,工商业储能却“风景这边独好”。

由于招标容量大、金额高,大储市场一度是储能系统集成商眼中的“肥肉”。而近期以来,随着中车株洲等带有能源央国企背景的集成商入局,民营集成商在大储市场纷纷败走麦城,甚至影响了最新的系统集成商出货排名座次(见华夏储能:《2024上半年全球储能电芯出货排行来了:比亚迪下滑至第5、韩系厂商表现低迷》)。

而户储市场在国内需求还未打开。因此大大小小的系统集成商一下子蜂拥至工商业储能领域。工商业“小储”市场,随即开启了跑马圈地的开发模式。

华夏能源网&华夏储能注意到,“温州某老板用120万元资金投资工商业储能项目,每天能轻松入账数千元”的故事,一度在江浙一代广为流传,由此也推动了工商业企业主投资储能的意愿。

为加速市场开发,业内多家集成商如融和元储、远景储能均推出了融资租赁模式推动小储开发;就在13日下午,奇点能源也联合国家电投绿电荷储、中国康富(知名国际租赁机构)针对浙江工商业用户,推出“储能宝”金融模式,“设备0元购、低月供”引发业内关注。

短短一年时间,工商业储能从卷价格到卷“投资模式”,堪称新能源行业“内卷”最严重的赛道。我们想问一句:眼下的行业发展真的健康吗?

乱象层出不穷

金融租赁模式的引进,逐步让“没有中间商赚差价”的愿望变成现实。

一般来说,入局工商业储能开发的有四类人群:系统集成商、居间人、资金方、业主。工商业储能还处于潜力市场的时候,四类人分工明确,且都有利益可图——系统集成商卖设备、居间人撮合项目,资金方出钱,业主出让土地等,每一方都有自己的一份收益。

如果四种类型的人群处在同一食物链的话,在工商储行业发展的最早期,站在食物链顶端的绝对是“居间人”。他们手中往往拥有足够的企业主、工厂主资源,充分利用信息的不对称,一手牵投资商,一手牵业主,从中撮合并收取居间费。

居间人“技术含量”实际并不低,既要有业主资源,还要懂投资流程,并且还要保证项目能落地。正是由于这种稀缺性,居间人也赚了个盆满钵满。早起正是由于他们的推动,工商业储能才会快速实现由“0”到“1”的发展。

但随着工商业储能的火热,供需信息不对称开始弱化,资金方和业主逐渐站在了食物链的顶端,最具话语权。初期,资金方的话语权稍大些,在收益分成上可以拿到9成。后来,随着资金方越来越多,业主方的话语权越来越大,逐渐站在了食物链的顶端。

但系统集成商一直处于食物链的最低端。

一方面,为了争夺资源,系统集成商抱着“死道友不死贫道”的思想大打价格战,一方面,投资商和业主为了追求高收益,不断压低设备采购的价格,系统集成商的利润不断被摊薄。

后来,为了追求更高的利润,系统集成商也开始跳过居间人和投资商,直接和业主对接。由此,现在工商业储能演变成了系统集成商、居间人、资金方争抢业主的混乱局面。

据CESA储能应用分会产业数据库不完全统计,今年上半年,国内工商业储能项目备案总数约4200个(业内人士透露,仅浙江省备案数就近3000个)。业内普遍掌握的情况是,涉及工商储业务的系统集成商、居间人、资金方加起来高达7万家。7万家争抢不足5000的项目,竞争之激烈可想而知。

行业内流传的“头部上千家集成商中约有20%没有订单”的说法,并非危言耸听。

正因为处于这种“狼多肉少、僧多粥少”的状态,为了拿下业主和项目,无论是系统集成商、居间人还是资金方,都可谓不遗余力,由此也导致了种种不正常现象:

某系统集成商历尽千辛万苦找到一业主,本以为捷足先登,却发现已经不下10家企业拜访过了该业主;

部分业主以站在食物链顶端自居,狮子大开口,不断提高自己的收益分成占比,让资金方等几乎到了无利可图的地步;

为了拿下订单,一些资金方、居间人、系统集成商“谎报军情”,夸大收益,隐瞒风险,结果导致部分项目收益不及预期、故障率高,甚至无法落地,致使业主蒙受了巨大损失。

为了拿下业主和项目,系统集成商之间也更加“卷”起来。在近期举办的一工商业储能论坛上,某厂商表示,公司在和业主谈好合作后,第二天就可以出方案;此前,某系统集成商告诉华夏储能,从签下合同到项目完成安装,公司可以将工期压缩至两周内。而某系统集成商更是爆料,公司和业主签下合同后会立即会派人驻守工地,否则“煮熟的鸭子也可能会飞了”。

如此争抢乱象之下,谁最难受?

以系统集成商为例,头部品牌坚持从电芯到产品部件到集成的“自研”,来实现项目开发,表面看来要比采购设备更节约成本,但现状却是开发一台、亏损一台,让处于下游环节的系统集成商苦不堪言。

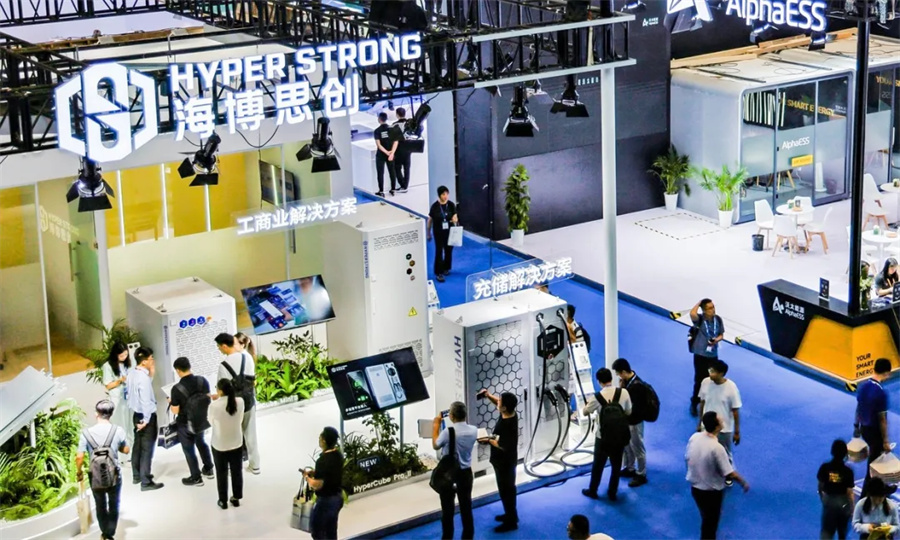

“国际市场的储能价格也下降了接近30%。”在最近上海储能展上,某头部集成商高管对华夏储能感慨,并且十分担心这种低价竞标的“坏风气”蔓延到国际市场。

系统集成商的日子确实很艰难,今年7月,青岛能蜂因资金链困难而被拉走设备抵债的消息就是最真实的反馈——在此之前,该公司已经获得三轮机构的融资。

探求破局之道

不过,按照光伏、风电及其他行业的发展规律,行业火爆之后的无序竞争期,是行业发展的必经阶段。好在工商业储能的乱象并非不可救药,发展也没有进入死胡同。

如何让行业尽快摆脱乱象、走上正轨才是当前最重要、最紧要的事情。真正的方法只有一个,那就是打开格局,继续将蛋糕做大。

首先,看待工商业储能或者储能行业,不能简单地将其拎出来大谈特谈,而应该将其放到能源转型的大背景中去看。

如果将投建工商储项目与当前新型电力系统的紧迫升级结合起来,通过储能环节来解决电网面临的痛点、分布式发电消纳的痛点,那么工商业储能的市场空间很容易就能被打开。

例如,在协助电网调整电力供需方面,工业储能有着天然的匹配性,其能够实现填平能源峰谷,保障电力供应的稳定性,同时调节能源峰谷之间的差异,缓解电力系统的压力,降低电力调度成本。

另外,针对电网,工商业储能项目能够快速响应电网频率的变化,提供频率调节的支持;在电压不稳定或电压波动的情况下,可以提供电压支持。同时,工商业储能项目还可以作为应急备用电源,在电力系统故障或突发事件中提供稳定的备用电力,保障电力系统的安全运行。

这些在电网领域上应用的拓展,可以为工商业储能项目提高收益提供了空间。

其次,从技术路线上来说,当前工商业储能电芯还以锂离子电芯为主,因此,有业内专家建议可以采用钠离子电芯等其他类型的电能存储介质。

近日多次发生的锂电项目事故,让业界再次重视起电芯安全。相比之下,钠离子电芯在安全系数上更胜一筹、温域更宽,甚至可以在零下10摄氏度的环境中正常放电,这极大地拓展了现在工商业储能的应用场景。

据华夏储能了解,在钠离子电芯在工商业储能领域已有应用。早在去年8月,中建八局的40kWh工商业储能项目采用的就是方形50Ah钠离子电芯。而比亚迪(SZ:002594)等头部电芯厂商也推出了适用于工商储领域的钠离子电芯。

钠离子电芯

另外,当前,投建工商业储能的区域主要集中在东南,尤其是以浙江、江苏、广东为最。其中,浙江由于有着较多的中小工厂基础以及较好的分时电价政策支持,成为国内工商业储能的“热土”,其装机量占到全国的1/4以上。

而开发乱象也主要集中在苏浙粤三地。为此,业内专家建议,可以适当把有眼光放到其他区域,例如湖南、安徽、重庆等地。因为这些地区的峰谷价差较大,最大峰谷电价差均超过0.7元以上,且有着一定的工商业厂商基础。

值得一提的是,今年夏季“四川限电”事件发生后,行业内也有人呼吁四川应加快工商储电站的投建。同时,四川在今年也推出多项利好工商储的政策,例如,将“新型储能”列入电力市场交易品种,并规定,用户侧新型储能项目在充电时,其充电电量纳入常规直购品种交易范畴等。

拓展投建工商业储能区域,将市场的蛋糕做大,无疑也能减少乱象的发生,促进行业的良性发展。

鄂尔多斯零碳产业园全景

除此之外,工商业储能除了做峰谷套利,为业主减少电费开支外,还可以与其他的能源形式相结合,进一步拓展新的应用场景。

例如,当前随着源网荷储一体化政策在各省市出台,零碳产业园示范项目迎来政策利好,有望在多地落地。在零碳产业园模式下,储能不仅能够提高电力系统的可靠性和灵活性,还能实现能源的高效利用,已经成为建设零碳园区的重要环节。

除此之外,微电网、虚拟电厂、数据中心、5G基站、充换电站、港口岸电、光储直柔、换电重卡等应用场景对储能需求也在持续扩大,如何与之结合寻找新的盈利模式,也是工商业储能可以思考的方向。

(转载请标明出处,文章来源:华夏能源网)

$比亚迪(SZ002594)$

本文作者可以追加内容哦 !