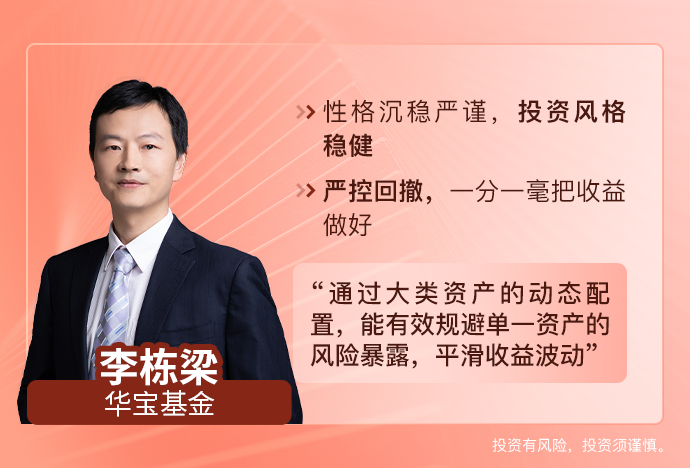

感谢大家点进这篇文章~我是追求稳健、再“加”点收益的基金经理李栋梁。

8月底以来至9月初,转债市场有所回暖,表现较好的还是前期因恐慌情绪被抛售的低价转债。而本周转债市场又陷入震荡,那么,转债市场的表现会受哪些因素影响?

首先,权益属性决定转债主要还是跟随股票市场波动,由于股票市场预期偏弱,市场的不确定性影响了投资者对转债市场的信心,稍有风吹草动就会放大这一预期。

其次,可转债市场的大幅调整往往伴随着市场对信用风险的重新评估,此前岭南转债引发了市场对信用风险的担忧,相比过去主要看正股质地,现在市场更加重视债性的收益,定价逻辑从期权价值过渡到信用债定价。这个结果就是大跌之后转债市场很多转债的期权价值基本为零。

再次,产品赎回波动也会导致资金被迫卖出可转债,进一步加剧市场的下跌。

往后看,当前转债估值已经处于历史低位,反弹行情能否进一步持续主要还是要看市场情绪在当前位置是否会有边际好转。正股层面,权益市场9月主要关注美联储降息预期落地,国内政策是否会进一步加码。

基金经理:李栋梁、李巍

观点更新时间:2024.9.11

相关基金:

【聚焦信用债+可转债】华宝双债增强债券A(OTCFUND|011280)

【追求绝对收益+严控回撤】华宝宝康债券A(OTCFUND|240003)

【兼具股性债性】华宝可转债债券A(OTCFUND|240018)

【求稳求胜】华宝安宜六个月持有债券A(OTCFUND|015069)

数据来源:Wind,截至2024.9.10。

注:基金管理人判定的华宝宝康债、华宝安宜六个月持有期债券、华宝双债增强风险等级为R2中低风险,适宜稳健型(C2)及以上投资者,适当性匹配意见请以销售机构为准。基金管理人判定的华宝可转债风险等级为R3中风险,适宜平衡型(C3)及以上投资者,适当性匹配意见请以销售机构为准。基金经理观点仅代表当时观点,今后可能发生改变,仅供参考,不构成任何投资建议或保证。

文中所涉个股/个券内容仅作行业举例,个股/个券描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。

本文作者可以追加内容哦 !