在正确方向上行走,才能通往成功。

越努力越成功是伪命题,应该是:在正确的方向上越努力越成功。选准路,是人生第一课题,之后才谈的上前行。选路,是我们最容易忽视的,多是匆匆上路了,无论对错都难以或无法回头,慎始才会善终,万事皆如此。

行走前,先想想:路对吗?

股票交易本质就是一个概率游戏,你不能用投资的角度去看市场,不能用你学到的正常的技术分析市场,你只能以游戏的角度去看市场。既然是概率游戏,做不到每一次交易都赢利,那就不能只看单次盈亏的结果,而是要看整体10次、20次、50次、100次......的综合结果,你的目的不是去追求每一次必赢,而是追求怎样在交易成百上千次的综合结果是赢的。可以去看短线高手的交易记录,基本一年下来,成功率能超过60%的都是顶级的存在了,一般就是在55%左右,但最终账户却是大幅盈利的,短线交易的窍门也就在这里。

交易四要素:选股、仓位、买点、买点,这四个要素都是同等重要的,可能大多数的人都把重心放在了选股上,用大量的时间和精力去研究选股的问题,想在选股上做到完美,就可以满仓梭哈了,导致交易一直做不到稳定,但其实选股重要吗,重要,但是选股能解决盈利的根本问题吗,不能。选股只是解决我们标的物问题,让我们有一个标准,但是这个标准能不能成功是无法确定的,因为未来是会变化的,谁都不知道明天会发生什么,不管你的选股标准多么完善,都不能选到百分百涨的票,所以你追求的交易的确定性,其实交易是没有确定性的,而我们所谓的确定性,只是按照某一个特征点交易胜率高而已。所以选股我们要看的是整体的数据情况,按照同一个标准交易百次、千次、万次最终的成功率高于50%,那这个模式就是可以盈利的,而不是看单次的结果,短线交易时间周期拉长,成功率是不会高的,追求高成功率必然交易的频率就会降低,大家所追求的高成功率高频率的交易可能就是一种理想状态,存在这样的交易,但是一般人不可能悟到。所以交易在选股上不应该去追求极致,而是做到差不多就可以了,确定一个标准,只要这个标准长期下来是可以盈利的就行。

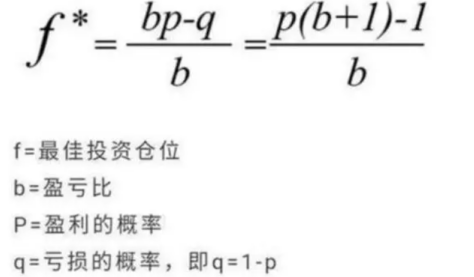

当选股端做不到百分百,那就必然需要通过仓位管理来控制风险,保证交易的可持续发展,这里所说的风险控制,可能和大家理解的不一样,很多人都是想通过模式前端的选股去控制风险,想着提高标的的质地,那就不会回撤了,这就是一个最大的误区,你亏钱就是亏在这里,认知错误。你记住一条,市场永远是不确定的,你买的股票什么情况都有可能发生,你永远无法精准判断股票的涨跌,你唯一能控制的就是每一次下注的仓位,怎么样合理的下注在遇到极端情况时不会破产,还有再战的能力。所以仓位控制在个人的交易中是最重要的,它的重要程度是要高于选股的,要想控制自己的交易曲线,控制亏损,只能从仓位管理上去解决。很多人进入市场就是想着暴利,考虑的都是这么赚钱的问题,想的都是好的一面,理想主义,没有静下来思考亏钱了怎么处理,这么样应对亏损,如何控制回撤,就是赌博式的满仓梭哈,可能某个阶段运气好赚了很多,但是最后都会踩错一次后一把亏光打回原形,也就是无法做到可持续、稳定的盈利。可能从一些比赛或是大佬的经历也能看到有满仓怼一个走出来的,但是这种只是极少数的天赋型选手,你没有办法和别人比,那种控制力一般人达不到,且这种满仓怼一个的一定是模式上是一个低频模式,多数时间都是空仓,等到他的关键节点后一击致命,他模式总体的高胜率、高盈亏比可以支撑他全仓去怼。所以交易模式的成功率和盈亏比是决定你仓位大小的关键所在,模式对了,仓位对了就可以解决可持续发展的问题,关于具体的仓位标准,文章后面会用具体的案例详细分析。

前面的选股和仓位都是交易的理论方法层面的,而交易最终的结果就需要看执行层面的买卖点,买点是最简单的,就是根据你模式的设定一个固定的标准,但是卖点就是整个模式的核心所在,怎么卖股是一个大难题,其实这个问题不能用单点的思维去解决,而是要看一个整体,根据你的模式历史数据综合分析,你的标的在哪个时间段出局是最优的,或是冲高的幅度整体的分配是怎样的,要根据模式的综合数据去设定出局的标准,只要你能每一次都出在模式整体最优的那个阶段,长期下来的出局就是最优的,大局上遵循大的原则标准,一些特殊情况可以根据经验灵活处理。

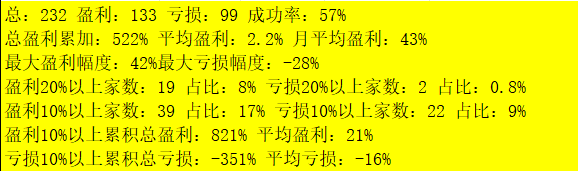

可以分享一下个人短线交易模式这一年的数据情况,

这是高频交易的整体情况,当然如果根据关键节点优化后数据会更优,但是理论和客观执行会有很大的偏差的,不可能完全做到理论的数据,但按照这个标准执行下去,肯定是可以盈利的。但是这过程中会有反复的波折,如果每天按照标准做下去会遇到过程中的连续回撤,我也做过统计,这个模式在过程中会有5次回撤5天以上,连续最大回撤超过50%,也就是意味着如果全仓去推进一年中可能会有5次会让账户腰斩或归零,也就是过程中会多次经历翻倍腰斩(归零)在翻倍,长期看这是一个可以盈利的模式,但是需要科学的仓位管理,不然经历一次腰斩归零破产就没办法玩了,信心会受到打击,无法继续坚守下去。要做到盈利,需要解决的问题是,在遇到连续回撤可能归零的这个阶段控制住风险,然后等到模式稳定阶段在继续,就可以实现长期的稳定复利,而这里控制风险,就需要合理的仓位管理策略,根据凯利公式的原则,结合模式自身的成功率,盈亏比,得出一个合理的仓位,

把这个点想通后,其实就不必要去追求每一次选股的精致,任何一个选股标准只要遵循这个原则,长期坚持都可以做到盈利,无所谓一定要做龙头,一定要打板,万法皆可,为了证明这一点,我可以做一个实验来证明,用一个最简单的模式标准,就可以做到盈利,中秋节后,就每天记录统计,最终看结果会怎样。本来是就此封笔不在分享了,但是现在市场是最差的阶段同时也是机会最大的阶段,在市场最难的阶段,更应该给还在市场坚持的股友打个气,不能当逃兵,而是迎难而上,希望通过个人的一些经验分享,能提供给大家一些对市场不一样的思考。

最后提前祝大家中秋节快乐!

本文作者可以追加内容哦 !