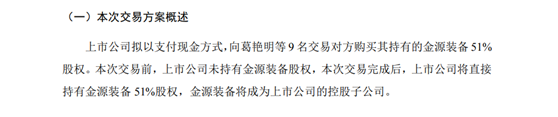

在终止IPO两年后,江苏金源高端装备股份有限公司(下称“金源装备”)选择“卖身”永达股份(001239)。上市半年多的永达股份以6.12亿元获得金源装备51%股份,业绩跌跌不休的两个公司选择联手。

在营收和净利润规模上,金源装备都要比永达股份更厚实。但由于上市失败,金源装备只能以12亿元的估值卖出控股权。上市仅数月的永达股份股价虽一度逼近破发,但目前市值仍有35亿元左右。

《财中社》注意到,此次收购中,金源装备原实控人葛艳明给出了不菲的业绩承诺。风电平价上网全面实施后,缺失定价权的金源装备在原材料大幅涨价下,核心产品提价难,毛利率一跌再跌;而且,主要客户贡献的收入,与对方披露的采购额大相径庭,投资者该相信谁呢?

毛利率异常起伏

9月11日,永达股份发布收购草案,公司计划拿出6.12亿元现金收购金源装备51%的股权。最早发布收购预案的大约两月前,永达股份上市刚过半年。

永达股份的主业是大型专用设备金属结构件,产品主要应用于隧道掘进和工程起重领域。金源装备主营业务为高速重载齿轮锻件,是齿轮箱的核心零部件,下游主要应用于风电设备。

金源装备原计划IPO,且于2021年发布了招股书申报稿,一年后公司终止IPO。主要原因是风电平价上网、原材料涨价等对公司毛利率造成影响。

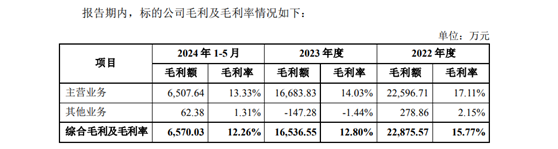

《财中社》梳理此次收购报告和金源装备招股书申报稿发现,公司毛利率在明显下降。2021年之前金源装备毛利率都在17%以上,甚至超过20%也不是新鲜事儿。终止IPO后的2022年和2023年,金源装备毛利率只有15.77%和12.8%,毛利率一年下降一个台阶。

2024年前5月,金源装备毛利率进一步下探至12.26%,毛利率下降之势似乎没有终止的迹象。

如前所述,金源装备称公司毛利率下降是受到风电平价上网和原材料涨价影响。2021年8月,国家发改委宣布,风电平价上网。2022年金源装备毛利率开始下行,两者直接相关。

其他风电设备上市公司也都有所反应,但多数公司毛利率早已趋稳。2024年上半年,风电龙头金风科技毛利率甚至开始明显上升,其他如大金重工、天顺风能等毛利率也都企稳回升。

港股上市公司中国高速传动(00658)是金源装备最大客户,贡献公司半数以上营收。公司毛利率虽有下降,但也只是小幅下降。公司另一大客户杭齿前进(601177)毛利率也基本稳定,都没有出现像金源装备这样明显的下滑。

从金源装备产品售价看,2022-2023年公司锻件销售单价为1.18万元/吨,基本保持稳定,2024年1-5月单价下降8.13%至1.09万元/吨。根据金源装备招股书申报稿,2020-2021年锻件均价为1.11万元/吨和1.12万元/吨,略有上涨但涨幅不大。

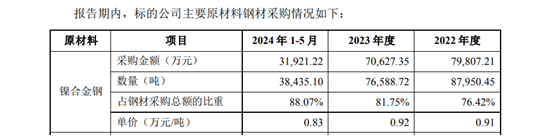

原材料涨价就明显了。金源装备采购最多的原材料是镍合金钢,占钢材采购总额的比重在80%左右,2020-2021年采购单价分别为0.72万元/吨和0.79万元/吨,上涨了3.42%和8.98%。

2022-2023年以及2024年前5月,金源装备镍合金钢采购单价分别为0.91万元/吨、0.92万元/吨以及0.83万元/吨。2022年采购单价大涨15.19%,涨幅远超产品价格的上涨,毛利率下降难以避免。

作为一家风电设备零件供应商,金源装备定价权的缺失让公司在行业变动时受“夹板气”。上游涨价只能接受,下游压价难以抗拒。

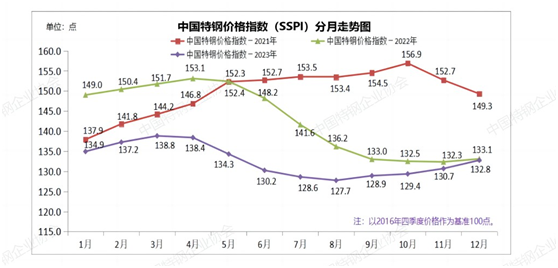

《财中社》注意到,镍合金钢的走势与中国特钢价格指数(SSPI)基本相一致。中国特钢企业协会公布的数据显示,2021年中国特钢价格指数开始拉涨,指数全年保持高位,进入2022年后依然如此。

但从这一年5月后,中国特钢价格指数开始走低,全年呈现前高后低走势,并逐渐接近2020年水平。2023年弱势更加明显,指数全年基本都低于2022年水平。截至2024年上半年,中国特钢价格指数与2023年同期相仿,继续弱势表现。

终止上市进程后,金源装备毛利率迅速下降。可在镍合金钢涨势最为凶猛的2021年,公司毛利率不仅没有受到影响,反而创了4年来的新高,此时正是公司上市的关键节点。

之后即便与镍合金钢价格走势基本一致的中国特钢价格指数持续弱势表现,金源装备的毛利率也没有反弹迹象。最主要的原材料降价,产品售价相对稳定,金源装备毛利率持续下滑不断创新低,原因是什么呢?

矛盾的收入

金源装备的高速重载齿轮锻件等产品是齿轮箱的核心零部件,下游最终客户主要是风电企业,几大客户对金源装备的营收有着直接影响,前五客户占比超过了70%。

因此,大客户收入的准确与否直接决定金源装备收入的真实性。金源装备第一大客户是港股上市的中国高速传动,计划IPO时其营收占比就超过了一半,此次收购中同样如此,中国高速传动贡献的营收占比依然超过半数。

在年报中,中国高速传动没有披露详细供应商的情况,所以无法比较两者之间公告的营收和采购是否相一致。

A股上市的杭齿前进同样是金源装备的大客户之一,2022年和2023年分别为金源装备贡献了1.01亿元和7187万元的收入,是公司第二大和第三大客户,营收占比在6%上下。

年报中,杭齿前进虽没有公布具体采购商的名单,却有前五名采购的详细金额。2022年公司从第二大供应商采购了8037万元,向上一名的采购金额过亿元(1.13亿元),向下一名则仅有4000万元出头。

杭齿前进公布的2022年第一大供应商与金源装备从杭齿前进获得的收入最为接近,但仍然相差了1200万元。如果金源装备是杭齿前进所公布2022年的第二大供应商,又明显低于当年金源装备对杭齿前进所确定的收入1.01亿元,是税收的影响还是二者确认收入的方式不同,甚或是有一方在说谎?

本文作者可以追加内容哦 !