果然,今天高开高走(写于7月11),60分钟线打开向上跳空缺口,彰显上行动能强劲。量能上有量,整体来看都不错,明天继续延续上行的概率较大。

华测表现也不错,要冲半年线了,

那么今天说说,华测并购那么多,风险几何?24年业绩超预期来自哪些业务?

(一)

上篇说到行业分散化,集约化的特点(服务半径有限不太具备跨省服务能力),必须通过并购往外扩眼扩延。

以Eurofins(欧陆科技集团)为例,最初才4 人,1 个实验室发展到如今 50,000 多名员工,900 个实验室,多是通过并购完成,

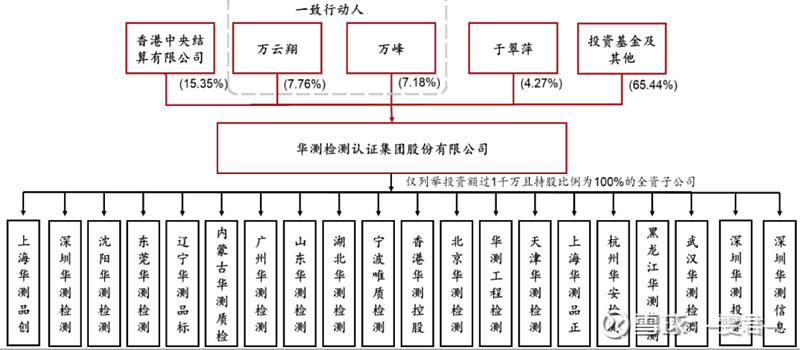

华测自上市以来完成 30 多起并购。

但并购标的业绩要是不及预期,大规模收购风险也就越大,将 产生较大商誉风险,

比如由于快速扩张、粗放管理(包括资本开支高、人力成本占 比高、并购后短期收益低等),并且由于实验室产能释放具有滞后性,因此整体的盈利水平 在 2015-2017 年快速下滑!

华测从 2018 年开始管理改革:2018 年原 SGS 集团全球执行副总裁申屠献忠先生任公司总裁之 后,逐步推进精细化管理改革,以利润代替营收为导向,改善人力结构,提升实验室、产 品线的协同能力,进入精耕细作的发展模式。

我们来检验一下:

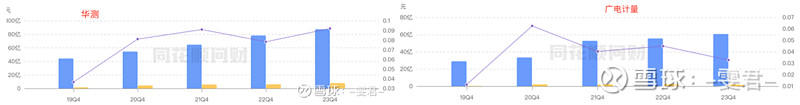

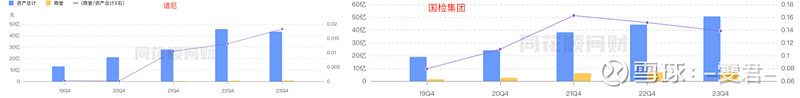

华测24Q1商誉占总资产比重是0.11%,占比小。近五年横向对比如下图。

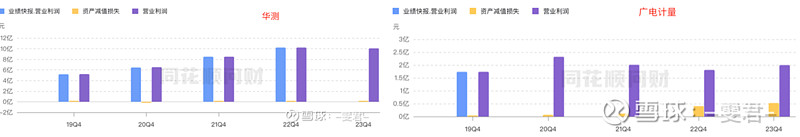

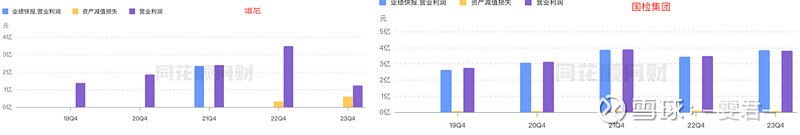

商誉不用摊销但每年要减值测试,一旦确认减值损失后期不得转回。如果不计提损失就可以虚增当期利润。如下几家减值都在1亿以下,谱尼算是计提最多的。

(二)激励

1.多次实行股权激励计划,有利于激发管理层经营活力。

2.始终坚持职业经 理人模式,中高层团队经验丰富、能力突出,

(三)第三次土壤普查

1)表层样点检测:

单价:通过对不同地区的招标项目分析,平均每个样点的检测单价为 2802 元。

数量:保守估计全国约有 188.5 万个采样点,

综上,表层样点检测对应市场空间为 57 亿元。

2)剖面样点检测:

全国预设剖面采样点 6 万个,假设单点检测费用为 21000 元,则剖面样点土壤检测对应市场空间约为 13 亿元。

三普收入将 于 2024 年集中落地,有望带动环境板块收入增长提速。

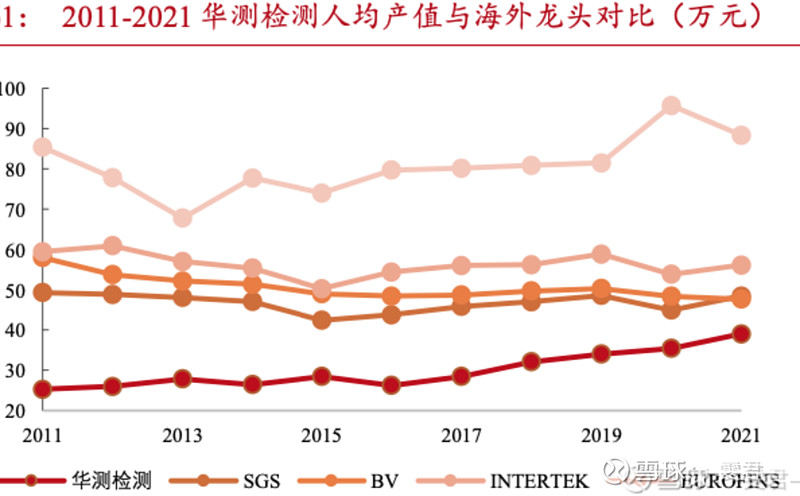

(四)人均产值

人均产值创历史新高,与海外龙头相比存在提升空间,不过有望进一步提升,

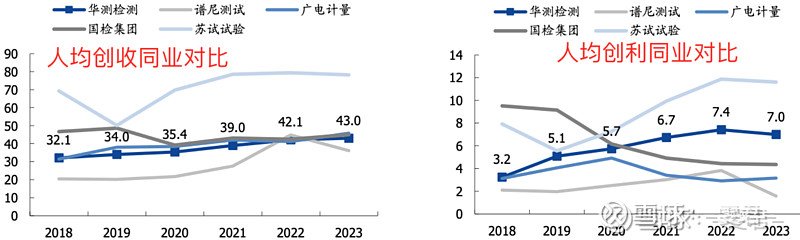

从国内同行业的人均创收和创利相比,显著高于谱尼测试、广电计量,

低 于苏试试验,主要因苏试均为物理类检测,人均指标高于食品、环境等化 学类检测业务。

明天从数据端来看看华测有没有做好资本管理,业绩超预期能支撑多久~

谢谢这么优秀的你还关注了我

$华测检测(SZ300012)$$中国汽研(SH601965)$#炒股日记##房屋保险试点来了,房屋检测概念活跃#

本文作者可以追加内容哦 !