有想投资越南市场的小伙伴吗?我本文来简单聚焦一下越南市场指数。

根据WIND数据,我们看越南VN30指数,该指数2012年2月6日发布,发布机构是胡志明市证券交易所,成份股数量是30只。#基金投资指南#

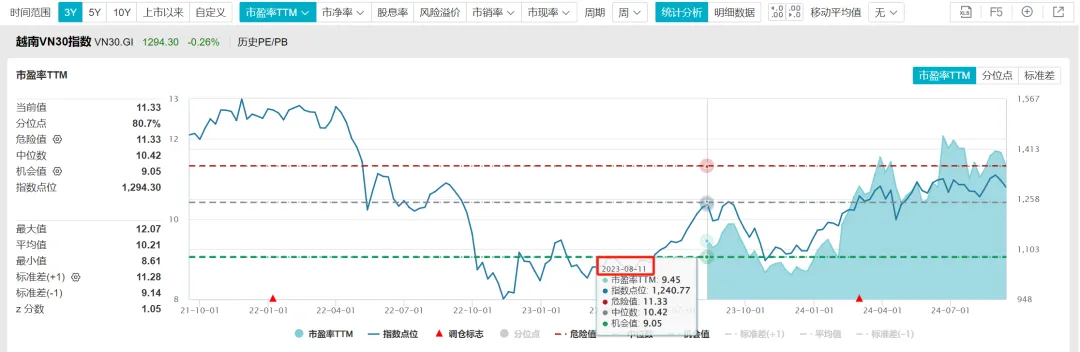

下图是该指数的月线走势图,总体走势是向上的,长期趋势走势来看还是比较不错的,截至2024年9月13日收盘,点位为1294.30点。

数据来源:WIND,截至2024年9月13日

从估值来看,当前估值市盈率TTM为11.33倍,分位点80.7%,危险值11.33,中位数10.42,机会值在9.05。

数据来源:WIND,截至2024年9月13日

一、这里需要注意的是:

1、分位点我选择的是近三年,但实际起算点是2023年8月11日,在这个日期之前没有市盈率TTM的数据,时间委实太短了,所以这个估值百分位80.7%的含金量大打折扣。

2、因为80.7%的含金量大打折扣,所以危险值11.33、中位数10.42、机会值9.05的数据参考的意义也就不大。

所以,对于估值,不要看相对位置,看绝对值吧。

以绝对值来看,越南的估值市盈率TTM为11.33倍,个人感觉不算离谱,同期我们当前大A沪深300指数的市盈率TTM为10.78倍。

二、当前越南类似于90年代的中国?

我个人也关注了一些头部财经博主,财经博主甲说,“南亚历史上也从来没有诞生过发达经济体。相对来说,我更看好受东亚文化影响的越南。”

财经博主乙说,越南类似于90年代的中国,现在投资越南,就是投资90年代的中国,有着“时光穿梭机”的效果。

其实,我个人觉得“现在投资越南类似于投资90年代的中国”这一说法还是有一定道理的,当然,世界上没有相同的两片树叶,差异肯定也是存在的。

三、越南当前的优势有哪些?

1、经济增速强劲:越南已成为全球经济增长最快的经济体之一,过去十年的平均GDP增速约为6.5%。

2、人口结构优势:越南人口年轻,劳动力成本相对较低,这为制造业和服务业提供了有利条件。

3、复制中国模式:越南近年来复制了中国的发展模式,实施了一系列经济改革和政策,如国企改革、土地改革、加入世界贸易组织(WTO)等。

4、城镇化率不断攀升:越南的城镇化率正在快速提升,这预示着基础设施建设和内需市场的扩大。

四、越南与中国90年代投资的相似性

1、经济改革和政策:越南的“革新开放”政策与中国90年代的改革开放有许多相似之处,包括对国企的改革、引入外资、加强基础设施建设等。

2、人口红利:越南的年轻人口比例高,类似于中国90年代的情况,为经济增长提供了劳动力优势。

3、制造业发展:越南承接了大量从中国转移的制造业,尤其是在电子、家电、纺织等领域,这与中国90年代初期的情况相似。

五、越南与中国90年代投资的不同点

1、政治和社会稳定性:虽然越南在政治和经济改革上取得了进展,但政治腐败和社会稳定性的问题仍然存在,这与中国90年代相对稳定的社会环境有所不同。

2、产业链完备程度:越南的产业链还不够完备,大部分商品依赖出口,内需市场尚待开发,这与90年代中国已经较为完善的产业链和逐渐兴起的内需市场有所区别。

六、哪只基金可以投资越南?

市场上有一只QDII普通股票型基金可以投资越南,天弘越南市场股票(QDII),它不是被动指数型基金,2020年1月20日成立,截至目前单位净值1.4750,成立至今区间回报47.50%,涨幅都是三年前涨出来的,因为近三年其实还跌了5.04%。$天弘越南市场股票(QDII)A(OTCFUND|008763)$$天弘越南市场股票(QDII)C(OTCFUND|008764)$

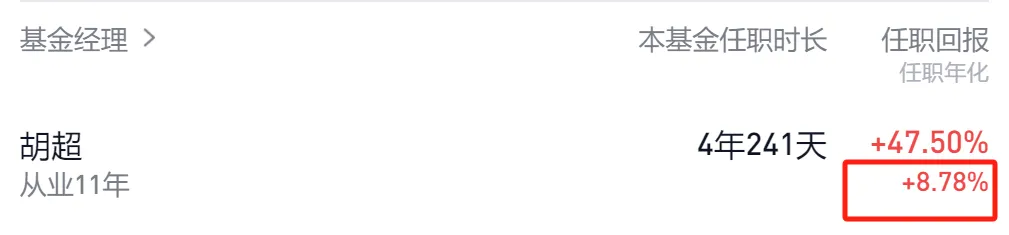

基金经理是胡超,从业已经11年,基金自成立至今都是他在管理,任职以来回报47.50%,年化回报8.78%。

个人建议想上车越南资产的朋友可以多关注一下胡超在基金定期报告中的看法,因为作为这只QDII基金的基金经理,胡超经常去越南实地调研,并在他的定期报告中分享自己的观点。

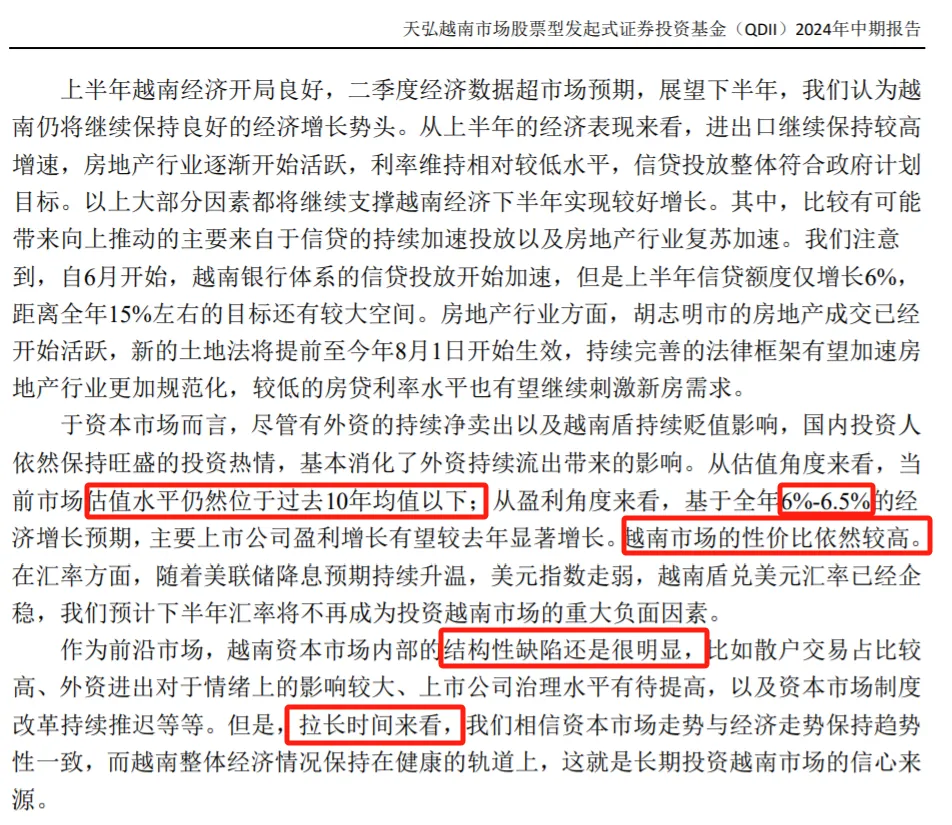

胡超认为,越南市场的性价比依然较高——越南市场短期一定是有波动的,但拉长时间来看,相信资本市场走势与经济走势保持趋势性一致,越南整体经济情况依然在健康的轨道上,值得长期投资。

在汇率方面,随着美联储降息预期持续升温,美元指数走弱,越南盾兑美元汇率已经企稳,我们预计下半年汇率将不再成为投资越南市场的重大负面因素。

从估值角度来看,当前市场估值水平仍然位于过去10年均值以下;(阡陌说点评:我从WIND数据看不到近10年估值百分位,这里胡超给出了估值的相对位置。)

从盈利角度来看,基于全年6%-6.5%的经济增长预期,主要上市公司盈利增长有望较去年显著增长。

七、越南资本市场的缺陷?

不过,胡超也说了,越南资本市场内部也是存在结构性缺陷的,比如散户交易占比较高、外资进出对于情绪上的影响较大、上市公司治理水平有待提高,以及资本市场制度改革持续推迟等等。

如果要说缺陷,这让我想起看到网上有一位中企越南子公司常驻的网友说,“越南的天花板比中国低很多,综合实力、资源禀赋、人口结构、教育程度、勤劳程度等等都与中国和中国人有很大的差距。

中国这些年的高速发展是天时地利人和的综合结果,有美欧日的产业转移,也有国家政策的帮助,更有中国人民的付出。越南无法承接那么多,也只能承接低端加工制造业,很多产业已经开始再次迁移了。”

大家也可以多角度印证一下。

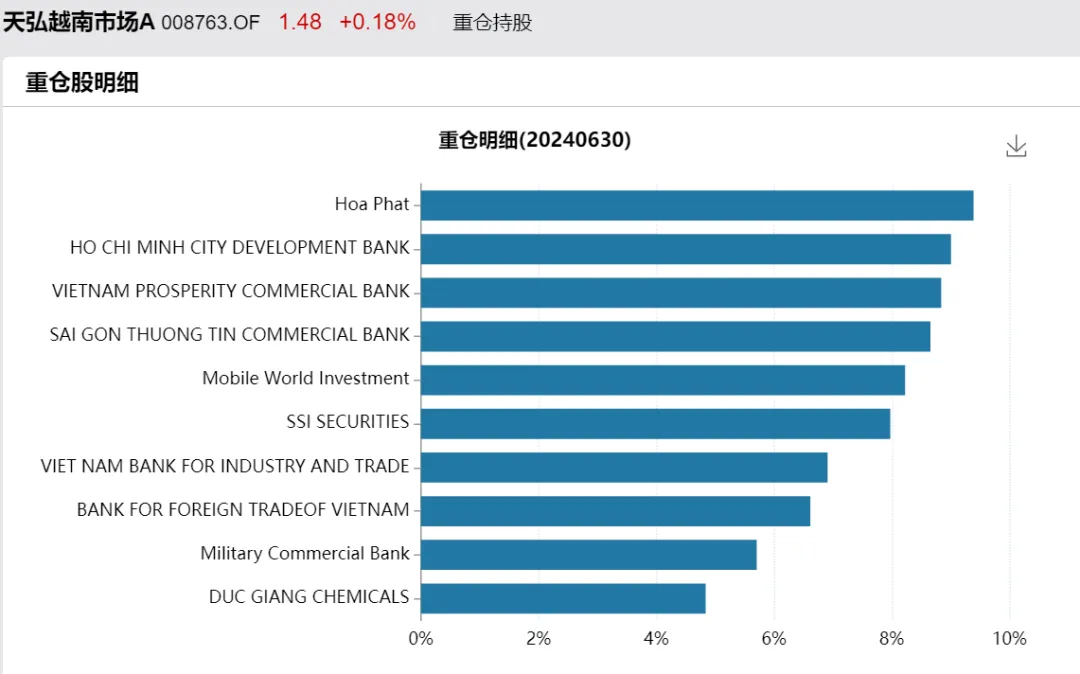

八、前十大重仓股?

我就是罗列一下,具体不展开了。

数据来源:WIND,截至2024年6月30日

数据来源:WIND,截至2024年6月30日

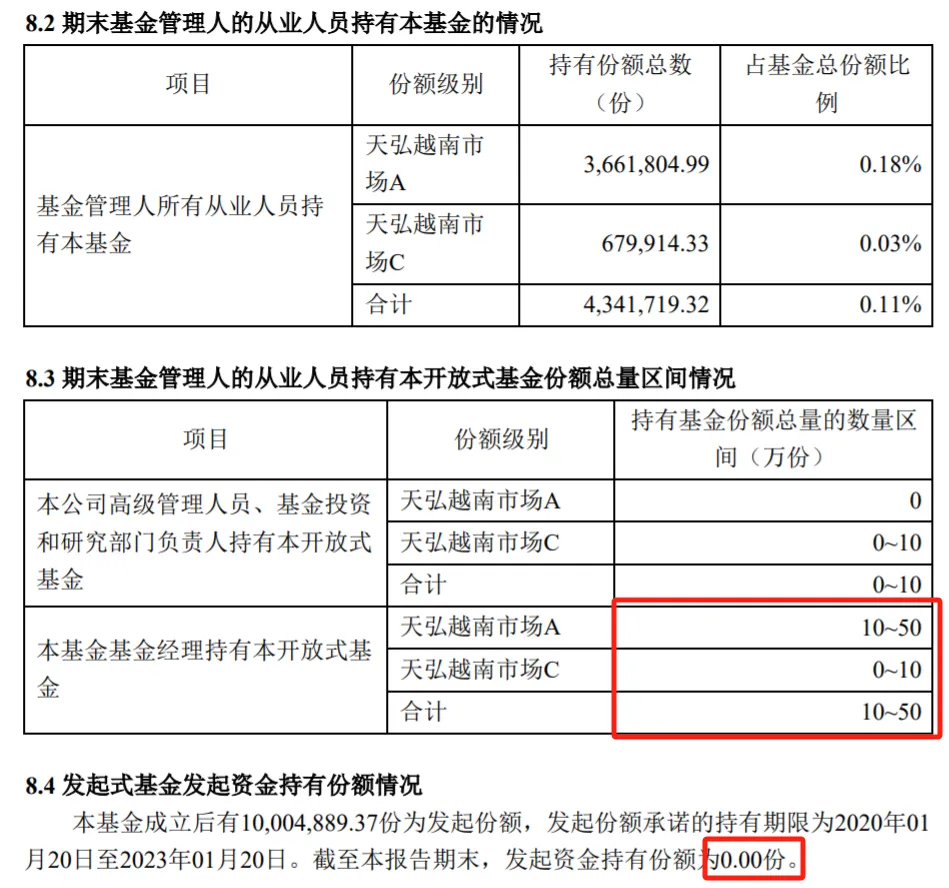

九、基金经理本人是否持有?

查询2024年基金中报,胡超持有该基金份额在10-50万份,持有并不多。

基金公司在2023年上半年期满(发起式基金成立满三年)后将其发起份额赎回了。

十、个人一些浅见和未来交易计划:

1、越南作为新兴资本市场,从资产配置的角度来看,我个人愿意配置一定的比例,具体上限可能在5%也可能在8%、10%等等,暂不定具体数值,但一定是有上限的。

2、目前(截至2024年9月12日)天弘越南市场股票的单位净值在1.4750,参考估值(胡超说,当前估值水平仍然位于过去10年均值以下)和单位净值,计划在单位净值1.5以下(具体再结合估值,可以放宽至1.6甚至更高)正常定投,净值如果跌至1.4以下则在1.5以下的基础上加大定投力度,净值如果跌至1.3以下则在1.4以下的基础上加大定投力度……期待跌至1.0,甚至0.8……向上,则1.5以上暂停定投,1.6以上越高越卖——向上,具体也需要结合估值做一些调整。(不构成投资建议)

看到一个数据,天弘越南市场股票这只基金——

从盈利概率来看,根据雪球基金的数据,历史任意时点买入,持有满三年,盈利概率为77%。

从最大回撤来看,根据雪球基金的数据,近三年基金的最大回撤达到了41.60%,波动还是比较大的,想上车的朋友先得问问自己是否能够承受。

总之,不知道各位读者您怎么看越南?还好还是看衰?如果配置越南,配置比例计划如何分配?计划在其多少估值出手?欢迎在评论区留下您的看法。

今晚台风要来了,希望华东区域的各位小伙伴都注意安全。

本文是自己的梳理笔记,所有内容均是个人研究,不构成投资建议,请大家更关注客观数据。

风险提示:转引的相关观点均来自相关机构或公开媒体渠道,本人不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。市场有风险,定投有风险,投资需谨慎。

本文作者可以追加内容哦 !