三年前的那个夏天,我做了可能是投资生涯最重要的一个决定:

从个人投资转向阳光私募。

如今三年届满,有必要记录一下,这个重要抉择的前因后果。

我在雪球的投资足迹可以直接看我的雪球组合,因为在发行私募之前,一直就只有一个组合持续更新并跟随实盘。

如果较真的话,确实还有另外一个,那是雪球的一个基金经理海选的活动,只持续了一个月,单纯的短线博弈,万人海选第八名。

我的投资起点不高,甚至可以说很低,在网络上了解了水月投资,才知道这个世界上真的有远在千里素未谋面,却因为相同的投资理念和彼此的信任,而成为真正的同行者。水月称他是在差不多的年龄模仿巴菲特,我是在差不多的年龄模仿水月。令我没有想到的是,当我也被远在千里未曾谋面的人,因为网络记录的投资文字而完全信任时,资产管理的梦想不仅生根发芽,而且接触到了它生命中的第一缕阳光,柔和而充满力量。

随着资本市场的不断完善,当年的模式注定不能长久,水月的规模上升到令他不安的状态时 ,直接转身成了阳光私募。但我不行,一方面是规模的原因,另一方面是时机的原因。直到,三年前的那个夏天。

如果说那个夏天有什么东西他别难忘的,大概有一下这些:

怕高都是苦命人

打不过就加入

和下面这张GIF

有句话是这样说的,上帝欲让其灭亡,必先让其疯狂。

当一件本该严谨的事情,变成这般戏谑的时候,大概就是疯了吧。

然而这和我又有什么关系呢?

我是这样想的,中国当时有数万家私募基金,十万个以上的私募产品。如果我发行的产品,仅仅只是跟随市场起伏,那么恐怕诺大的资本市场,永远没有我的立锥之地。我应该出发的最佳的起点,是即将众星陨落,而我能立住的时间点。

如果说,疯狂的赛道正是众星陨落的祭坛,那么我能立住的依靠又在哪里呢?

没错,那就是红利风格,高股息资产。

可是,你们直到三年前的市场是怎么看红利风格的吗?

比黑色本身更加黑暗的,不是黑暗,而是虚无。

比否定本身更加否定顶,不是否定,而是不看。

没错,当时市场不是否定红利,而是根本就没有人看红利。

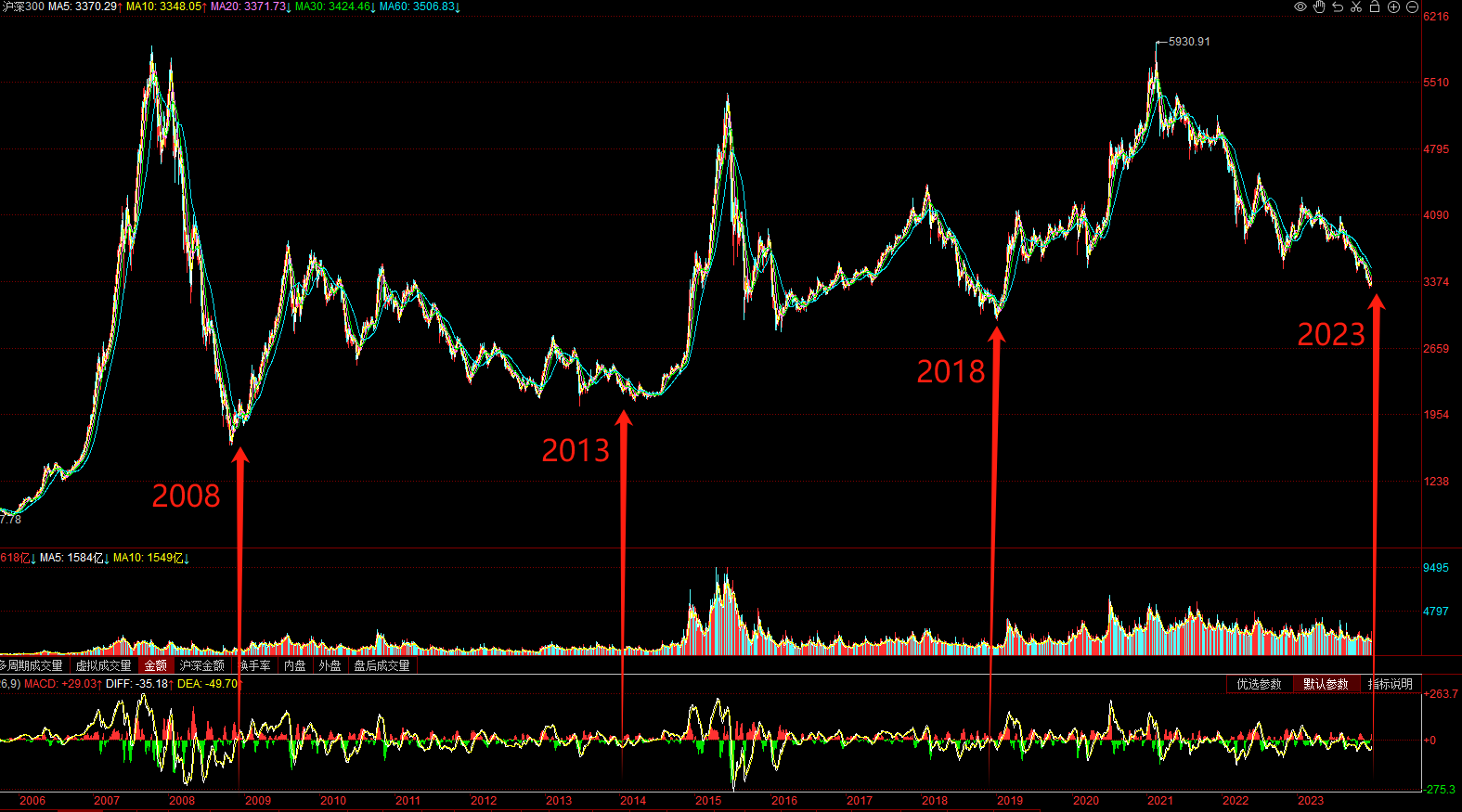

于是,这张神图,就这样成了。

回头来看,当时真的是很多人投资生涯的分水岭,也确实成为我出发的绝好时机。

我也一直对内部团队和投资人说,不要低估了这个起点的选择,它会成为我们未来与众不同的标签。

在资管行业流传一个说法:

一个人一生只能发行一个产品,行就行,不行就是不行,

那种有无限次机会,和脸皮特别厚的除外。

所以,也就有了另一个说法,发行私募就是一个人资管生涯最惊险的一跃。

这三年,我的基金简直把上述说法演绎到了极致。

想了解过程的朋友,可以看看之前写的一周年和两周年报告。

顺便验证一下我们当时的想法判断,看看是不是知行合一穿越熊市的。

我一向不喜欢拖泥带水,聊完过往,接着聊当下的预判。

从阅读价值来看,下面这些看似泛泛而谈的判断,价值一定远胜于前文这些已然确定的回溯

我对于市场的判断是一分为二的,即:

降低预期的宏观经济和可以期待的资本市场

关于宏观经济

1- 从增长型经济向平衡行经济转变,适当降低经济基本面预期

2- 行业和公司之间的分化加大

关于资本市场

1- 做空动能的彻底释放

2- 国家队的深度介入(且被套)

3- 市场本身的涨跌周期规律

看完近期的上市公司整体业绩,对于整个宏观经济的预期需要下调,行业和公司之间的分化加大更是不可避免。

但是资本市场的展望完全不同于宏观经济的展望,这并没有什么不合理。因为我们的资本市场最大的不合理的地方不是基本面和市场走势的同步问题,而是估值定价的问题。也正是如此,才有了三年前赛道的非理性繁荣和红利的非理性无视。

从指数的角度,以最简单的思维判断,上证永远3000点,那么现在2700已经有10%的空间。

从博弈的角度,股权在散户基金手中,和在国家队手中,结果是全然不同的,国家队不是没有实力拉起来,只是暂时还不想拉起来。

那么回到我们当下的配置,还是延续了重仓可转债的策略。

其实不管是股票也好,债券也好,分化都是这个时代不可避免的情况,无脑赚钱的路子必然拥挤,反而有难度的市场,才有风险补偿。

重申我对于可转债的两个核心观点:

1、 可转债是一个投资品种,就像股票是另一个品种。不要因为有公司破产股票退市,而不敢买股票,因为他们本就天壤之别;不要因为一个转债违约,而不敢买其它转债,因为转债和转债之间同样天壤之别,不要因为这个社会有骗子和老赖的存在,而不再信任任何人,因为人和人之间的天壤之别,才是造成一切天壤之别的原因。

2、 红利的相对于三年前,基本面还是那个基本面,但价格已经不是那个价格,分红的确定性相对于三年的价格,必然是安枕无忧,相对于当下的价格,却未必。可转债相对于红利,胜在本金现金流的确定性,它的合同条款中,除了利息现金流,还有本金现金流。

好了,回到本文的标题,

私募三周年,当初的愿望实现了吗?

若以阶段性的产品业绩来看,当然是实现了。

近三年的累积收益,对比东财排行版的6000多个公募,能进前20。

对比私募当下还能公开业绩的股票类产品,也是前200。

然而,投资对于我的吸引还在于,每当我来到一个新的高度,

我总能对自己说,一切过往,都是序章!

振东投资

2024年9月17日

本文作者可以追加内容哦 !