新能源汽车能“躺着赚钱”了!

之前国家电网曾在北京开展了两年的试验,结果显示,一个车主通过V2G双向充放电一年有望赚4000元。

V2G双向充放电不仅可以将电动车辆连接到电网进行充电,还可以将车辆上储存的电能通过充电桩反馈到电网上,实现能源的双向流动。$储能(BK0989)$#【有奖】储能赛道竞争加剧,海外市场如何破局?#

这将是一个非常大的市场,充电桩的相关企业有望迎来新的风口。

其中,特锐德有V2G相关技术储备,且已有相关解决方案在多个城市落地,是国内充电桩第一龙头,中国创业板第一股,还在电网、高压快充等多个领域,均有技术布局,实力非常强悍。截至今年上半年末,共有315家机构持股。

通过进一步的数据我们发现,特锐德的表现确实不俗。

第一,盈利能力不弱。

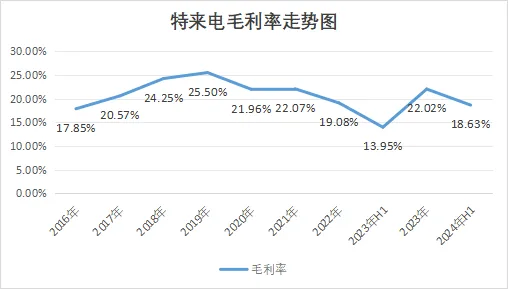

特锐德2024年上半年毛利率20.37%,达到近三年新高!主要是充电桩业务毛利率大幅上涨4.84个百分点至18.63%。同期公司的净利率也增长至2.98%。

同时,特锐德净资产收益率ROE保持大幅提升,2023年公司的ROE大幅攀升至7.56%,达到近几年的最高水平。

充电桩利用率也是评判充电运营商盈利能力的关键指标,充电桩利用率越高,收回成本的速度越快。数据显示,2024年1-7月,特锐德充电桩的利用率达到了8.97%,优于同行业竞争对手南方电网(7.49%)和云快充(4.62%)。

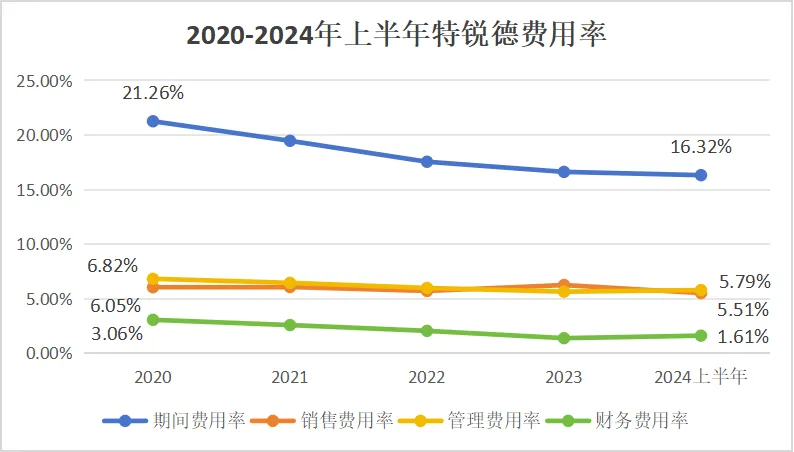

另外,受益于公司费用控制能力提升以及营收增长摊薄费用,2020-2024年上半年,公司期间费用率由21.26%下降至16.32%,各费用率均有所降低,其中财务费用与管理费用下降较为明显。

第二,护城河深。

1、产品壁垒。

公司产品矩阵齐全,主要产品包括箱变电力产品、支持大小功率直流充电、自动充电的智能群充电产品以及新能源微电网系统产品等,以满足多样化的用户需求。

特锐德还是国内唯一能够同时设计生产高寒(-45℃)、高热(45℃)、高海拔(5000m)箱变产品的企业。

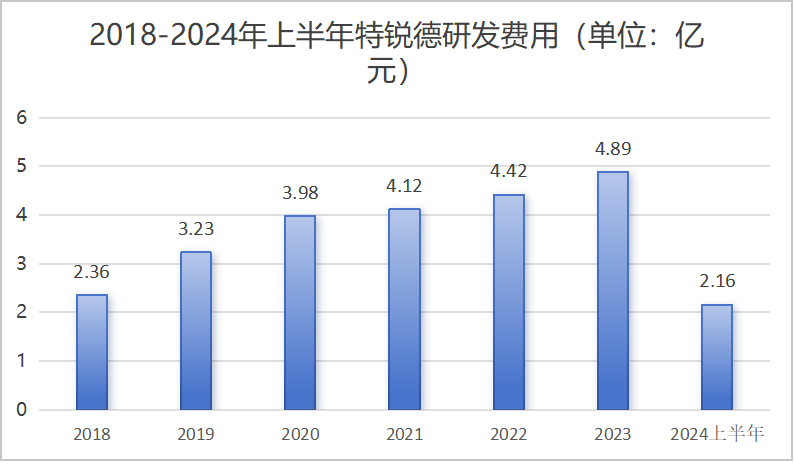

技术的领先得益于公司强大的研发投入支撑,2018年-2023年,公司研发费用不断增长,尤其是在2019年和2020年,公司加大了研发的投入,研发费用同比增长37.3%、23.11%。

2024上半年研发费用达2.16亿元,同比增长17.85%。2024年上半年公司先后完成33kV环网柜、中压环保气体柜等国际产品的研发与认证。

截至2023年底,公司已经与保时捷、奔驰、小鹏、理想等70多家车企达成共建品牌站、充电网数据支持等一项或者多项合作形式。

2、份额壁垒。

可能大部分人觉得充电桩技术含量不高,特锐德没有足够的护城河,但事实并非如此。

充电桩市场包含两大市场:第一个是充电桩硬件市场,主要为充电设备的销售;第二个市场是充电运营市场,主要业务模式为收取充电电费和服务费。

从充电桩硬件市场上看,截至2024年6月底,公司有直流充电终端35.6万台,市场份额约为26%,排名全国第一,地位堪比宁德时代。

从充电桩运营市场上看,充电运营行业具有很强的前置投资属性,存在一定的壁垒,先进入市场的厂商能够抢占商业区、居民区等充电需求密集型区域,并以此形成用户黏性。

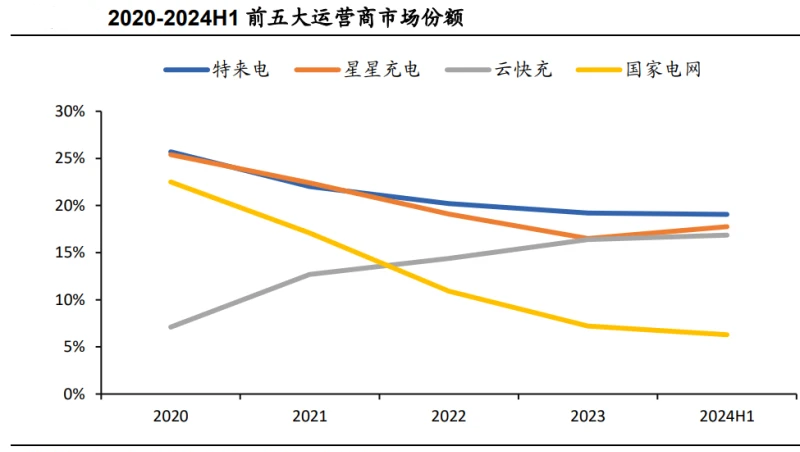

我国充电运营市场集中度高,特锐德、星星充电、云快充、国家电网、小桔充电均处于行业领先地位,2024年上半年充电桩运营商市场份额CR5为65.4%,和2023年相比又提升了0.2个百分点,其中特锐德占比近20%,位列第一。$特锐德(SZ300001)$

目前新玩家普遍面临难觅理想建站位置、回款周期长等劣势,特锐德在该领域深入布局已有10年,行业地位较为稳固。

第三,成长性好。

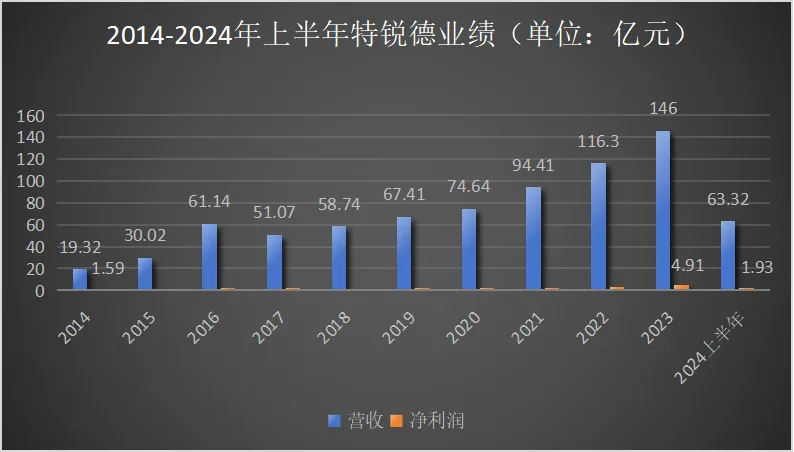

2014年以来,公司营收整体呈现持续高增趋势,从2014年19亿元逐步增加至2023年146亿元,2014-2023年复合增长率为25.2%。2024上半年实现营收63.32亿元,同比增长12.93%。

2014-2022年公司净利润整体虽然呈现震荡趋势,但到了2023年达4.91亿元,同比增长80%,创历史新高,在今年上半年,公司的净利润更是同比增长高达105.26%。

并且未来特锐德仍有望保持强悍的稳定成长。

首先,车桩比仍然很低。

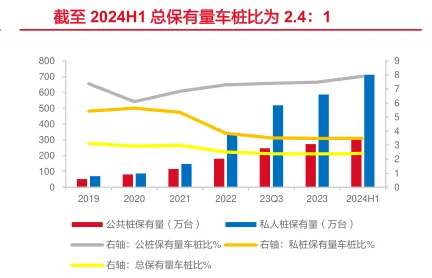

在2018年底,新能源汽车车桩比在3.2:1左右,到了2024年,车桩比仍然高达2.4:1。

为在不久后达到目标的车桩比1:1,保守估计2025年车桩比将要达到2.1:1,充电桩保有量达2173万台,相比2024上半年末的1024.4万台充电桩保有量,仍有较大缺口。

与此同时,欧美作为新能源汽车的主要市场,充电桩的建设也十分滞后。截至2023年底,欧洲整体新能源汽车与公共充电桩比例约为13:1。同期内美国公共充电桩数量约为16万个,对应车桩比近30:1。

由此可以看出,不管是中国还是欧美市场,充电桩市场存在着巨大的缺口,充电难的问题普遍存在。

特锐德不仅在国内具有地位优势,在海外也有布局,已与海外大型车企、能源运营商等客户合作,在东南亚、俄罗斯、欧洲等地区均有充电设备的出口。

所以,在全球车桩比仍较低的情况下,公司业绩有望保持稳定增长。

其次,充电运营发展空间较大。

中国新能源车保有量快速提升,但占比仍然较低。截至2024上半年末,中国新能源车保有量达2472万辆,中国汽车保有量为4.4亿辆,中国新能源车保有量渗透率仅为7.2%。

而充电运营长期发展与新能源车保有量直接相关,预计2030年国内新能源车保有量约1.2亿辆,将进一步带动充电桩建设。

预计2030年充电市场规模1175亿元,2023-2030年复合增长率为18.4%,公共充电市场规模3538亿元,2023-2030年复合增长率为40.5%。

最后,电力设备需求提升。

全国用电量持续增长,2024年上半年全社会用电量46575亿千瓦时,同比增长8.1%。为解决用电问题,2024全年电网建设预计投资6000亿元,这一数值在去年是5275亿元,这将导致电力设备的需求显著提升。

特锐德目前中高端箱式电力设备产品取得了中国铁路市场占有率第一、电力市场第一的行业地位。未来随着电网投资增长,其中标量有望显著的提升。

总的来说,特锐德是在充电桩和箱变双龙头,在新能源汽车保有量持续增长,以及电网建设加速的逻辑下,公司业绩增长的确定性很高。

以上分析不构成具体投资建议。股市有风险,投资需谨慎。

本文作者可以追加内容哦 !