看一家公司估值的发展空间,业绩的确定性总是绕不开的因素之一。

今年以来,许多AI产业链上的公司均实现了业绩猛增,而论确定性,光模块绝对算是首屈一指的领域了。

为啥光模块的确定性如此之高?

1、量升

作为光纤通信的重要组成部分,光模块与GPU的结合已经成为了提高数据传输效率的重要手段,目前占数据中心建设成本的5%左右。

以往光模块常用于通信领域,而近些年随着AI的快速发展,光模块的需求随之出现了爆发性的增长。

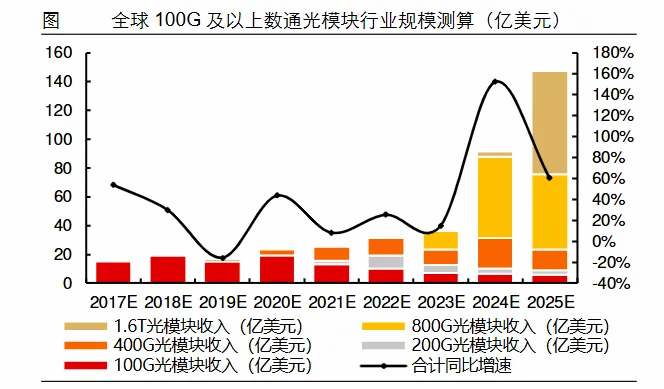

预计到2028年全球光模块市场规模有望达到223亿美元,2022-2028年复合年均增长率高达12%。

2、价升

随着AI算力需求的不断升级,对光模块也有了更高的技术要求,从200G到400G,再到如今的800G,光模块的传输效率在不断提高,其对应的产品单价也在提高。

据悉,800G光模块的价格是200G光模块的数倍以上,这将赋予光模块企业更大的利润空间。

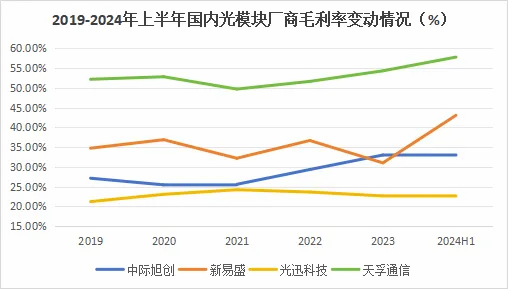

虽然现在800G光模块的招投标价格出现了约15%的降幅,但是头部厂商仍然可以通过规模化生产和提升生产效率来维持住自身的毛利率水平。

3、国产自主可控

相比AI芯片、AI服务器这种“卡脖子”的领域,光模块的生产目前已实现基本的自主可控。近几年国内涌现出不少优秀企业,像中际旭创、天孚通信、新易盛等等。

有了量价齐升和自主可控的逻辑加持,光模块发展确定性可以基本得到确立。

不过,众多玩家的加入也意味着竞争的日趋激烈,在此期间光迅科技逐渐掉队,紧跟技术迭代的中际旭创、天孚通信和新易盛逐渐成为了国内光模块行业的头部厂商。

其中天孚通信凭借较快的业绩增速成为了一匹强有力的“黑马”。

2024年中报显示,天孚通信实现利润6.5亿元,同比大增177%,增速位于行业前列。

此外天孚通信的毛利率常年维持在50%以上,一直处在行业领先地位。

为什么天孚通信的毛利率或者说产品竞争力如此强呢?

1、深度绑定英伟达,产品单价高

2023年,英伟达向子公司Mellanox采购了大量光模块,由Mellanox研发的光模块占到了总订单的15%,而这些自研的光模块基本是由天孚通信来进行代工生产的。

从价格上看,国内厂商生产的800G光模块价格大多在800-900美元之间,而英伟达自家设计的800G光模块价格能达到1500美元,这就赋予了天孚通信更大的利润空间。

目前,Mellanox的单模光模块已经实现量产,但是多模光模块尚处在阶段,所以未来天孚通信有望承接Mellanox的部分订单。

2、及时跟进最前沿的技术

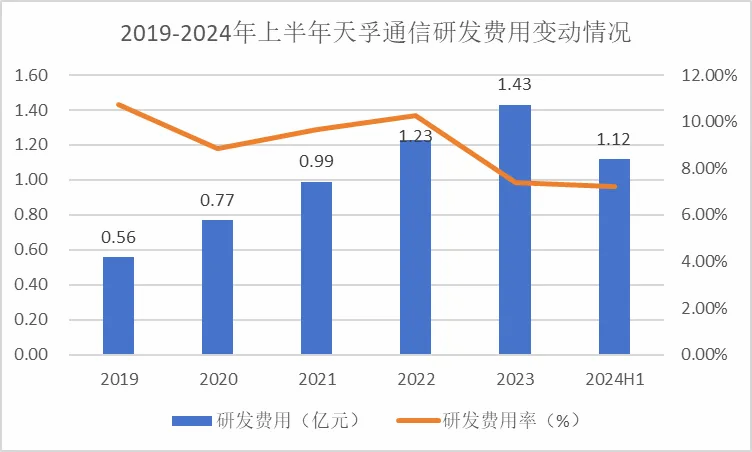

近几年天孚通信一直在加大对研发的投入。2024年上半年,公司的研发费用达1.12亿元,同比增长76.6%,并且研发的方向也十分精准。

光模块技术发展有两个核心诉求:一个是提高传输速率,一个是降低功耗。

(1)提高传输速率

随着AI技术的快速发展,800G乃至1.6T高速光模块未来有望成为主流产品。

目前800G光模块的年需求量大约在900万只左右,1.6T光模块的年需求量大体介于90万到100万只之间。

但是受核心原材料VCSEL芯片紧缺的影响,800G光模块的供应还处在较为紧缺的阶段,并且目前研发1.6T光模块的厂商较少,预计今年的产能仅在20万到30万只之间,供给缺口较大。

国内厂商中,中际旭创的1.6T光模块产品进展较快,已进入送测阶段,天孚通信也紧随其后,已经推出了1.6T光引擎产品及相关光器件,其他厂商均停留在筹备送样测试或者研发阶段。

(2)降低功耗

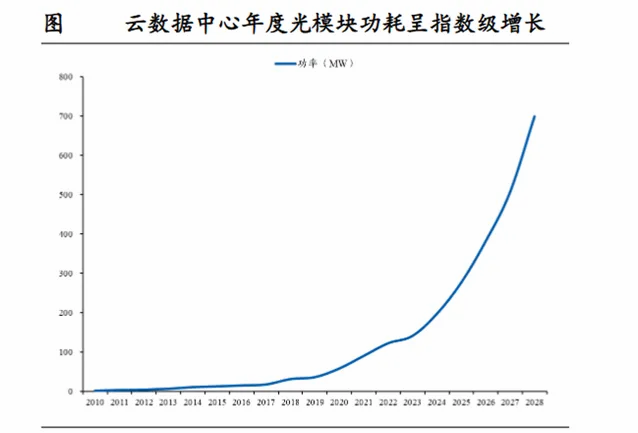

随着光模块的传输速率越来越高,功耗会呈现指数级的增长,尤其是在800G之后。

从理论上讲,把光模块做小,才能实现功耗的降低,从而使交换机能够在同样的功率下驱动更多的光模块,达到降本增效的目的。

所以替代传统可拔插式封装的硅光技术和CPO技术出现了。

据悉,英伟达正在优先考虑将硅光子技术用于下一代收发器,预计2022-2028年,基于硅光光调制器收发器的市场份额将24%上升到44%。

基于此,天孚通信加大了对硅光类产品的研发力度,开发出适应于高功率应用的AWG及PLC类器件,并已实现小批量生产。

在CPO领域,公司也有多个在研项目,比如适用于CPO-ELS模块应用的多通道高功率激光器、适用于CPO应用场景的多通道光纤耦合阵列等项目。

3、中上游协同发展

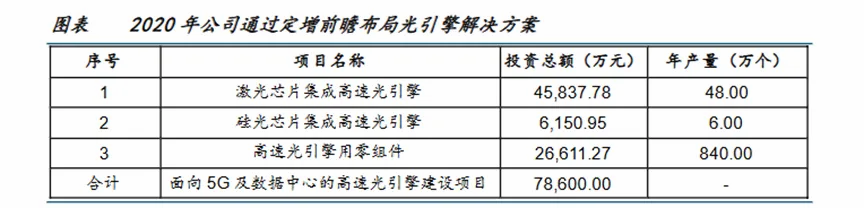

因为CPO要用到光引擎封装,但是Fabless芯片厂商通常不具备光引擎封装能力,所以就产生了光引擎封测外包需求。

早在2020年天孚通信就已经开始布局光引擎了,如今公司的产品已经在多个客户上实现了交付,可谓是极具优势,也让公司能更早拿到定制化代工订单。

此外,高速光引擎的量产还能帮助公司实现业务上的纵向垂直整合,提升公司在光模块内部的单位价值量。

虽然乘着AI的东风,光模块厂商的业绩突飞猛进,但是还有一些风险是我们不容忽视的。

1、关税风险

近些年,光模块的关税风险一直存在,并且天孚通信的海外营收占比可达80%,所以受关税影响还是很大的。

不过为了规避此类风险,公司已经在新加坡设立了运营中心并在泰国布局了产能。

目前泰国一期厂房已经投入使用,相关产品已进入送样阶段,二期厂房预计最快今年年底投入使用。

2、上游芯片高度依赖国外供应

由于芯片的技术壁垒和研发成本较高,所以高端光芯片和电芯片市场份额基本被国外大型厂商占据,像中际旭创的800G的多模光模块核心100G VCSEL芯片就主要依赖于海外供应商博通。

在EML芯片上,国内的源杰科技和索尔思进入到了送样检测阶段,其他厂商如长光华芯和光迅科技目前下游客户验证较少,竞争力有限。

在VCSEL芯片上,虽然有些国内厂商如众汇星光和长光华芯正在开发100G VCSEL产品,但目前尚未量产或通过下游认证,进展速度还有待提升。

总结一下,随着AI的快速发展,光模块也随之崛起,其中天孚通信凭借着大客户优势、技术快速迭代优势及上中游布局的优势成为了一匹“黑马”,未来具有极强的发展动力。

关注小象说财,立即领取最有价值的《成长20:2024年最具有成长潜力的20家公司》投资报告!

本文作者可以追加内容哦 !