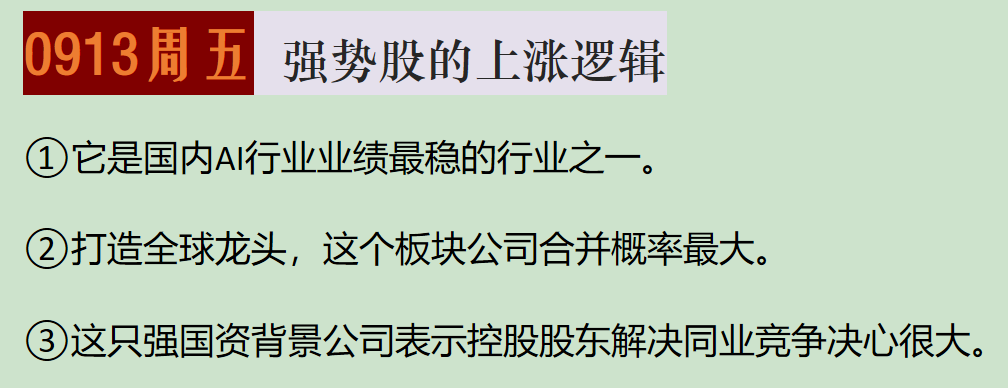

1、光通信:多家厂商在光博会展示1.6T光模块产品,行业的“预期-业绩-验证-迭代-业绩上修-估值上修”逻辑逐步形成,从AI正式转移至顺周期成长。

2、券商:龙头合并难度更大,两大券商合并有望为行业做出示范,并加速推动并购进程,特别是其他头部上市券商之间的合并,后续可关注同一实际控制人旗下券商整合可能性。

3、区域建材龙头:公司表示控股股东解决同业竞争的决心很大,会在两年内对基础建材推出新的整合方案;公司自身为宁夏水泥龙头,下半年开始行业陆续涨价,大跌后估值处在历史低位。

本文是对当日大涨公司进行研报深度复盘,相关个股信息仅供参考,不构成投资建议。

1、光通信:还得是它

(1)大涨题材光通信+算力

第25届中国国际光电博览会(CIOE中国光博会)于9月11—13日在深圳召开,产业主题包括智算中心高速光网络关键技术,高通量无损全光网络、智算时代下的光通信技术等。

此外,隔夜OpenAI推出了内部代号为“草莓”的新人工智能模型o1,其测试结果表明它可以通过复杂的任务进行推理,并解决比以前的科学、编码和数学模型更难的问题。新款模型升级之后的性能与博士生(PhD students)在物理学、化学、生物学方面执行基础任务(时的推理过程)类似。

行情上,光通信、服务器、PCB等算力相关板块多股大涨。

(2)研报解读(广发证券、银河证券、国盛证券):真的有业绩

在本次展会上,多家厂商展示1.6T光模块相关产品。中际旭创将进行1.6TOSFP 2XDR4的live demo演示,华工正源也将推出全新1.6TOSFPDR8光模块(DSP和LPO)。光迅科技也将发布全新一代1.6T高端模块产品--1.6TOSFP224 DR8,电接口速率全面提升,以满足下一代200GSerDes应用场景。

根据广发证券今年在2024 OFC上的微观层面观察,1.6T光模块对应的单通道200GEML以及DSP都已经基本达到量产状态,1.6T产业链逐步成熟。

2024年我国光模块市场规模约26.5亿美元,预计2029年有望达到约65亿美元,中国占全球光模块总市场份额的20-25%。2023Q2至2024Q1期间,中际旭创、光迅科技、新易盛在全球的市场份额分别为14.2%、5.8%、3.8%6。

业绩方面,国盛证券认为伴随算力核心芯片供应逐步到位,光模块产能陆续提升,整体光通信出海节奏加快,光模块将成为2024年业绩兑现的稀缺赛道。中际旭创、新易盛、天孚通信等核心公司业绩加速释放,光模块“预期-业绩-验证-迭代-业绩上修-估值上修”逻辑逐步形成,核心持股逻辑从AI主题正式转移至顺周期成长。

2、券商:做大做强,再创辉煌

(1)大涨题材券商+并购重组

昨日国泰君安、海通发布合并重组进展,同时市场出现天风证券与长江证券相关小作文,相关方表示无应披露而未披露重大事项。

此外,上海市人民政府办公厅近日印发《上海高质量推进全球金融科技中心建设行动方案》。其中提到,加强对金融科技企业直接投融资支持。支持龙头金融科技企业立足主业,通过吸收合并、并购重组等加大产业链资源整合力度。

行情上,券商板块今日逆势上涨。

(2)研报解读(光大证券、国金证券):期待1+1>2

在监管政策引导“培育一流投资银行和投资机构”和行业盈利分化加大的背景下,证券行业并购整合有望进入加速期。展望后续,以新“国九条”主导的资本市场全面深化改革落地,将持续重塑证券业长远竞争格局。

此前正在推进中各组券商并购事件(国联+民生,国信+万和,浙商+国都,西部+国融,华创+太平洋,方正+平安)主要涉及上市券商和非上市券商之间,且均为中小券商,推进相对容易,国泰君安和海通证券的合并在头部券商、上市券商并购两个维度实现突破,相比之下合并难度更大,在涉及A/H估值差异、换股比例、国资破净股交易、公募基金一参一控、组织架构调整等安排上有望为行业做出示范,并加速推动行业并购进程,特别是其他头部上市券商之间的合并。

在资源配置方面,国泰君安通过本次重组整合,有望在资金、人才、业务等方面实现最优配置,推动双方实现资源优势互补,实现“1+1>2”,从而推动跨越式发展。将直接推动各业务条线优势互补,实现利好加成效应,有望打造成为国内一流投资银行。

行情上看,被收购方以及估值更低的一方空间更大,后续还可关注同一实际控制人旗下券商整合可能性。

3、宁夏建材:强国资背景

(1)大涨题材水泥+物流+国企改革

今年8月宁夏建材公告终止换股吸收合并中建信息,公司曾表示控股股东解决同业竞争的决心很大,会在两年内对基础建材推出新的整合方案。

公司自身为为宁夏地区水泥龙头,实际控制人为中国建材集团,具有较强的国资背景。

行情上,公司今日涨停。

(2)研报解读(天风证券):估值也在历史低位

公司主营业务主要包括水泥和数字物流,在2020年之前收入利润均以水泥熟料和商混为主,而后数字物流业务规模持续增长。当前水泥行业盈利或已触及周期底部,公司水泥业绩有望触底回升,同时数字物流业务有望逐渐带来业绩增长点。当前来看公司估值仍历史相对低位。

公司当前共有熟料产能逾1200万吨/年,其中内蒙古/宁夏分别有4条/8条产线。需求端来看,宁夏水泥需求相对承压,内蒙需求平稳。供给端来看,宁夏水泥行业集中度较高,宁夏建材占39%,议价权较强,内蒙古格局分散,CR5达53%。价格端来看,随着二季度全国掀起水泥涨价潮,内蒙古、宁夏地区亦先后在6月推涨水泥价格,至7月底宁夏/内蒙古水泥吨均价分别为440/415元,较提价前分别高50/20元,进入8月宁夏水泥价格小幅回落20元至420元/吨。

公司数字物流业务由控股子公司赛马物联运营“我找车”数字物流平台运营,开展多元化增值服务。过去三年数字物流业务收入复合增速高达233%,毛利率有提升空间。智慧物流业务前期与上市公司体系内水泥业务的协同推动赛马物联构建了合理的商业模式和平台的核心能力,形成了较为完整的智慧物流解决方案。

控股股东中国建材集团下同业竞争企业还包含天山股份等,为未来公司有望持续扩展至中国建材集团内的其他成员企业以及外部的能源、建材行业客户,业务量有望迅速增长。

*免责声明:文章内容仅供参考,不构成投资建议

*风险提示:股市有风险,入市需谨慎

本文作者可以追加内容哦 !