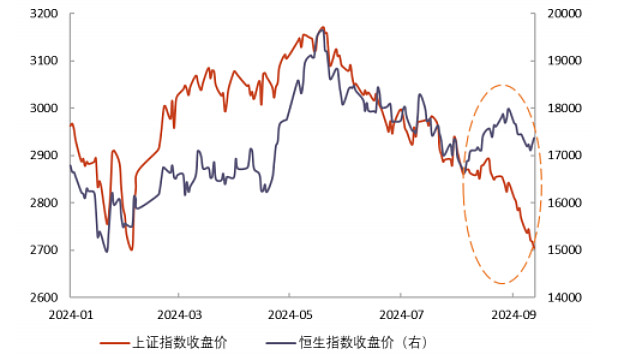

近期港股的市场表现强于A股,且中秋节A股休市期间港股收涨。

8月7日至9月13日,恒生指数上涨4.3%,恒生科技上涨4.1%,同期上证指数和创业板指均下跌5.7%。

图表:近期港股和A股相关指数表现

对此,光大证券策略团队分析称,或由于以下四个因素:

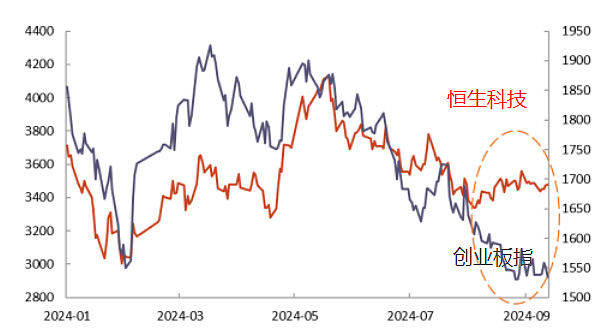

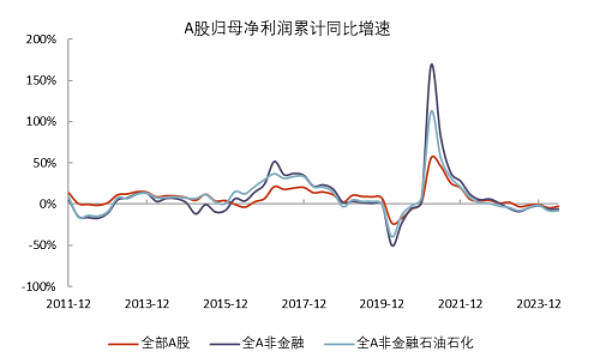

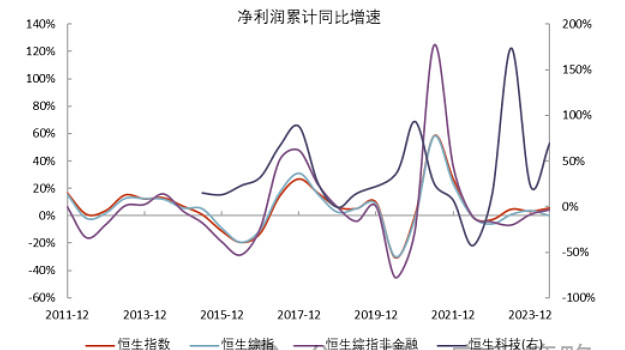

1、基本面:港股中报业绩略强于A股;

图表:A股VS港股归母净利润同比增速

来源:光大证券,截至2024年中报,恒生科技剔除了2019年异常数据

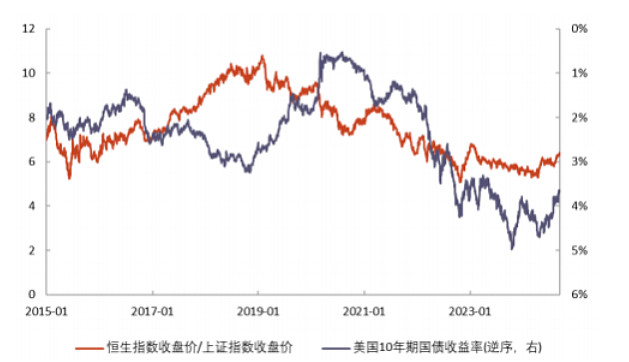

2、海外流动性:美联储降息预期升温,港股市场作为离岸市场更加受益;

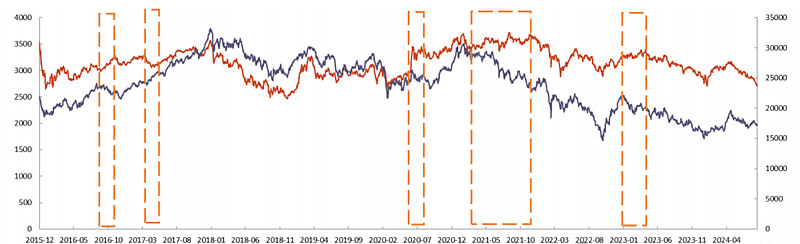

图表:历史来看,美债收益率回落时,恒生指数的市场表现通常强于上证指数

来源:光大证券,截至2024年9月13日

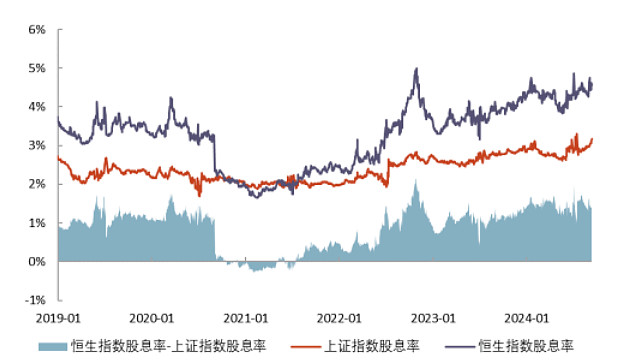

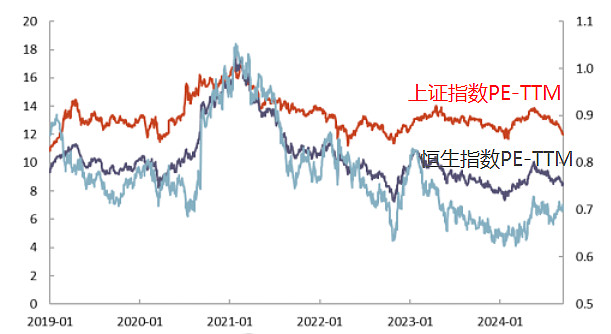

3)估值性价比:港股市场前期调整更加充分,其股息率相对较高,而估值相对较低(恒生指数与上证指数的相对估值处于近几年的相对低位);

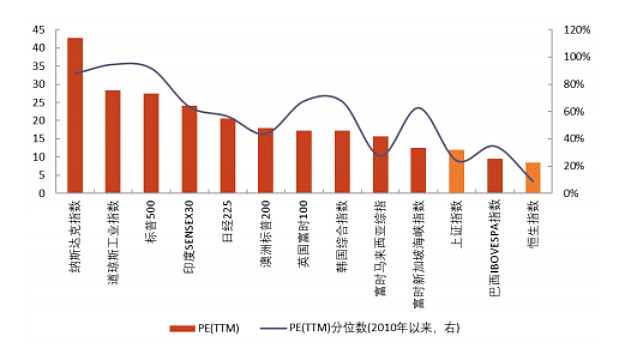

截至2024年9月13日,恒生指数近12月的股息率为4.6%,显著高于上证指数近12月的股息率,且两者近12月的股息率之差处于近几年的相对高位;恒生指数PE(TTM)为8.5,显著低于上证指数,且恒生指数与上证指数的相对估值(恒生指数PE(TTM)/上证指数PE(TTM))处于近几年的相对低位。

图表:恒生指数和上证指数近12月的股息率之差处于近几年的相对高位

图表:恒生指数与上证指数的相对估值处于近几年的相对低位

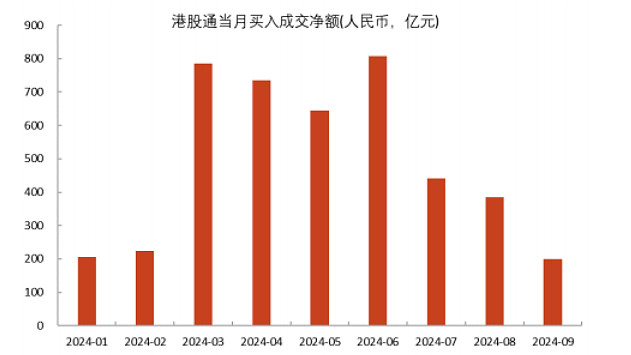

4、增量资金:今年以来南向资金持续流入港股市场超4400亿元,处于2015年以来同期相对高位。

图表:今年以来南向资金持续净流入港股市场

展望后市,港股强于A股,能持续吗?

光大证券策略团队认为,从历史来看A股和港股现分化的持续时间通常较短(2021年除外)。后续港股市场韧性或仍强于A股,但两者显著回升或仍需等待基本面和政策信号。若未来政策宽松力度加大、经济数据边际好转,市场情绪或将改善,A股有望出现反弹。

综合国内最新经济数据,当前基本面仍相对偏弱,但A股及港股市场估值均处于历史相对低位,均具有较高的性价比和安全边际,预计下行空间有限。

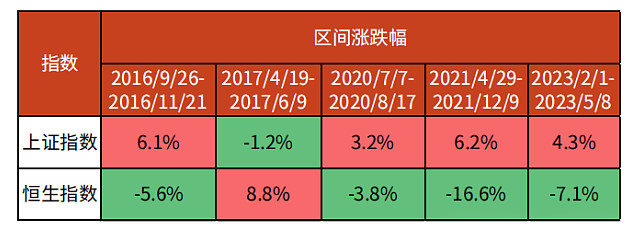

图表:历史上A股和港股走势分化的区间及持续时间

2021年,港股和A股市场走势出现较长时间和较大幅度的分化,背景比较特殊:国内互联网平台的政策趋严、美国《外国公司问责法案》最终修正案加剧中概股退市风险等。

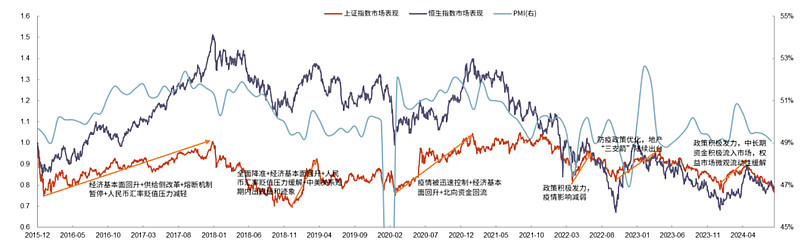

图表:历史来看,AH股中期底部,同期基本面预期发生显著变化

图表:当前上证指数及恒生指数估值均低于标普500等指数

除了看好港股韧性,光大证券还认为,9月A股市场风格或在防御与成长之间轮动,投资者可以防御风格行业为底仓,适度参与成长行情以博弹性。

防御风格行业关注煤炭开采、电力;主题成长及独立景气风格行业,关注工业金属(铜)、半导体、消费电子等。

相关ETF:恒生科技指数ETF(513180)$恒生科技指数ETF(SH513180)$绿电ETF(562500)有色金属ETF(516650)消费电子ETF(159732)

《研报掘金》栏目持续更新,欢迎关注@华夏ETF君 !

风险提示:观点或信息转载或部分引用,不代表华夏基金观点,不对其真实性、准确性、完整性做任何实质性的保证或承诺。部分数据具有时效性,并非基金宣传推介材料亦不构成任何法律文件,本材料所载观点不代表任何投资建议或业绩承诺。指数过往业绩不代表未来表现,不构成基金业绩表现的保证或承诺。以上涉及指数、ETF及个股,不作为推荐。以上观点仅供参考,市场有风险,投资需谨慎。ETF二级市场价格涨跌幅不代表实际净值变动。

本文作者可以追加内容哦 !