前言:A股半年报全部出炉,报告中传递出哪些投资信号值得市场关注?

随着A股上市公司半年报的披露完成,市场对报告中的关键信号格外关注。2024年上半年,A股市场整体净利润增速为-2.6%,盈利降幅有所收窄,呈现低增速和低波动的特征。近期中报业绩作为市场交易的重要线索,其中有哪些看点?本文将对此探讨:

盈利:盈利降幅收窄,大盘价值风格继续占优

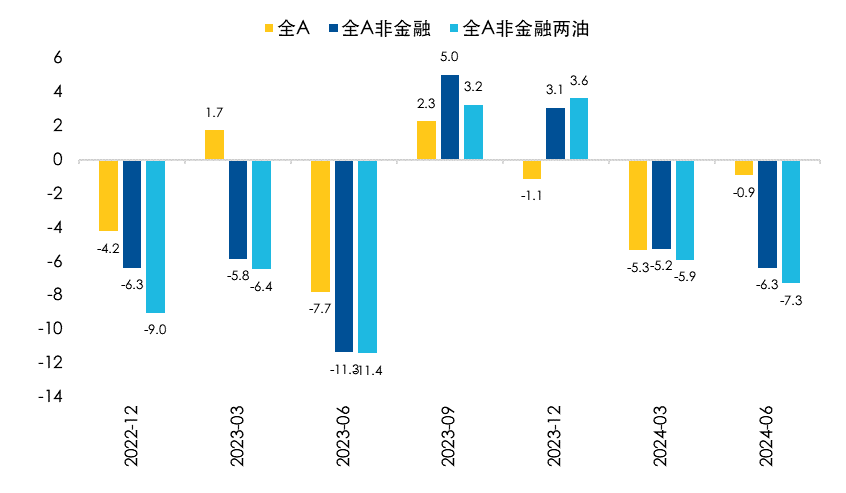

根据一致可比口径和整体法测算,2024中报全A净利润累计增速为-2.6%,二季度单季度增速为-0.8%,环比上涨3.5%;非金融石油石化2024中报净利润累计增速为-6.4%,二季度单季度增速为-7.1%,环比下降1.5%。

从风格上看,大盘价值风格依然占据主导地位。沪深300/中证A50/上证50净利润增速环比上涨2.2%/1.9%/3.6%,科创板50整体承压,同比下降-26.6%,环比下降-30.7%;行业风格表现分化,上游资源板块环比上涨9.8%,环比涨幅居首。

整体来看,A股业绩增速处于筑底阶段,尽管盈利降幅有所收窄,但整体增速仍处于负值区间,经济修复动能仍需进一步巩固。

图:全 A/全A非金融/全A非金融两油净利润单季度变动

数据来源:Wind,2024/8/31

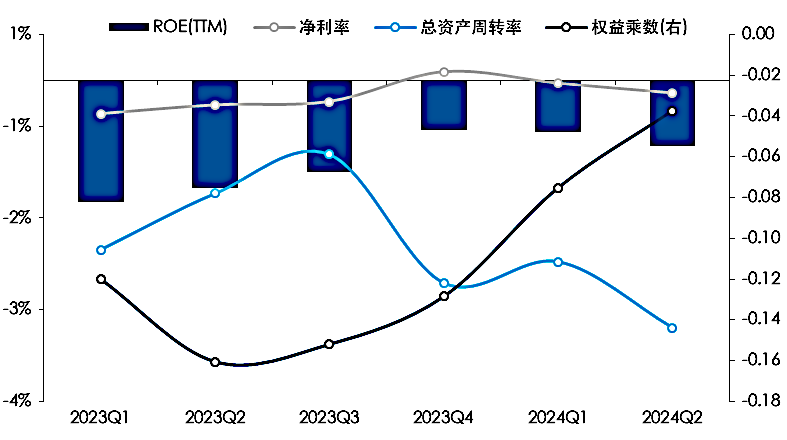

ROE:ROE筑底企稳,主要受净利率及周转率下滑拖累

二季度A股整体ROE(TTM) 为7.94%,同比下降0.63%,环比下降0.33%;全A非金融两油的ROE(TTM)为7.44%,与2024年一季度持平。从驱动因素来看,净利率下滑、应收账款与固定资产周转放缓构成拖累,权益乘数企稳小幅回升。其中,二季度净利率为4.93%,同比下降0.14%。二季度总资产周转率为0.574,同比下降0.03次。

总体而言,二季度A股ROE表现仍然承压,净利率与周转率下滑是主要拖累因素,表明企业盈利能力与资产运用效率仍有改善空间。

图:ROE同比持续下行,净利率下滑、周转率放缓拖累全A盈利能力

数据来源:Wind,2024/8/31

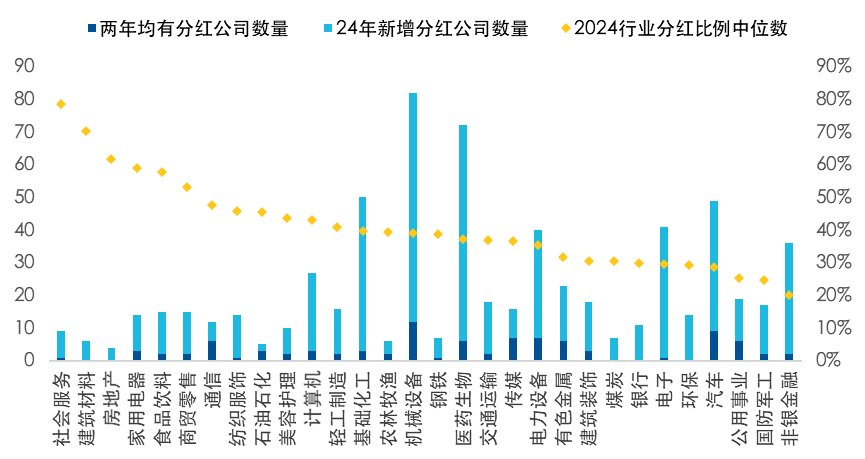

红利:数量/金额齐升,企业分红意愿显著增强

4月12日,国务院印发《关于加强监管防范风险推动资本市场高质量发展的若干意见(新“国九条”》,指出要进一步强化上市公司现金分红监管,并特别指出要“增强分红稳定性、持续性和可预期性,推动一年多次分红、预分红、春节前分红”。

政策鼓励下,2024年上市公司中报现金分红家数和规模创历史新高。截至2024年8月30日,共有673家上市公司披露了中期分红预案,其中50家公司已实施分红。2024年中报累计分红金额达到5288亿元,已实施分红金额为655亿元,均较2023年显著提升。

分行业看,高股息板块的银行/煤炭分红金额显著提升,高端制造板块分红公司数量显著提升。673 家实施分红的上市公司中,有 94 家连续两年进行分红,有 579 家为 2024 年新增分红。

图:高股息板块分红金额提升,社会服务分红比例最高

数据来源:Wind,2024/8/31

综合来看,A股二季度的盈利和收入增速逐渐企稳,尽管总量增长仍在底部徘徊,但较一季度已有所改善。投资者可以重点关注上市公司基本面的积极变化,关注大盘特征明显、作为核心资产代表的沪深300指数、中证A50指数。

$中证A50ETF易方达(SH563080)$

$沪深300ETF易方达(SH510310)$

$宁德时代(SZ300750)$

#“妖股”集体闪崩,核心逻辑是什么?#

#存量房贷利率将调整?影响会有多大?#

风险提示:

基金有风险,投资须谨慎。详阅基金法律文件及交易所、结算公司等相关业务规则。

本资料根据市场公开信息整理,不代表易方达基金的观点,仅供参考。也不构成本公司任何业务的宣传推介材料、投资建议或保证,也不作为任何法律文件。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人及基金经理过往获奖经历不预示本基金未来业绩表现。

请投资者关注投资基金的特有风险,如指数基金投资于目标指数成份股的风险及跟踪该指数的目标ETF的风险、指数基金投资风险,包括且不限于标的指数波动风险、ETF(交易所交易基金)及其联接基金投资的特有风险等,在投资基金前请认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。完整版风险提示函详阅易方达官网。

本文作者可以追加内容哦 !