医药行业中报披露告落,数据背后所映射的行业景象却不容乐观。

撰文| Qsher

以数据为镜,方知药企上半年集体承压明显。

据东吴证券统计,2024年上半年,405家医药类上市公司的总收入仅实现了0.18%的同比微增,而归母净利润总额与扣非归母净利润总额则分别实现了0.57%与4.00%的同比增长,增速均显得颇为乏力。

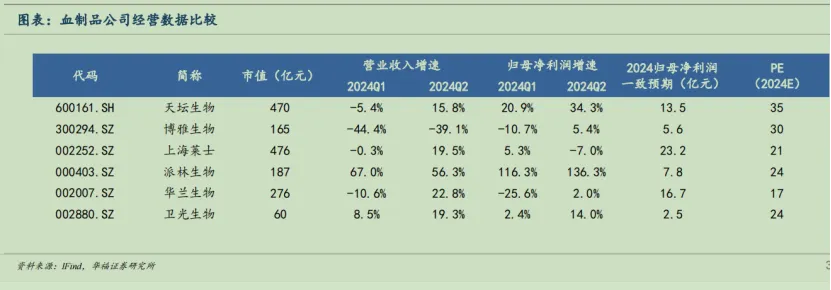

进一步细分至业务领域,各版块的表现更是千差万别。生物制品板块,疫苗行业普遍低迷,智飞生物、万泰生物等龙头企业业绩下滑尤为严重;相较而言,血制品板块在上半年基本维持了增长势头。

国内CXO行业亦难掩颓势,不少大中小企业遭遇不同程度的困境,整体市值相较年初也已大幅缩水,市场信心明显受挫。

药店今年的日子大不如前,从业绩面看,整体营收有所增长,但净利却有所下滑。

此外,连一向高景气度的中药板块,也出现了业绩普遍承压的现象……

本文将聚焦几个备受瞩目的细分领域,深入探讨它们在上半年的业绩表现及背后的数据趋势。

疫苗企业集体承压,血制品稳健增长

纵观生物药板块表现,各细分领域分化严重,有人欢喜有人忧。

其中,疫苗领域堪称业绩表现最为黯淡的一隅。数据触目惊心:智飞生物、沃森生物等13家疫苗公司,2024年上半年合计实现收入304.6亿元,同比下滑23%;归母净利润更是大幅缩水至35.0亿元,同比下滑高达52%。

其中,特别是龙头企业、昔日明星企业的表现令人唏嘘。智飞生物给出了一份营收与净利双降的成绩单,其中总营收182.58亿元,同比下滑25.31%,归母净利润22.34亿元,同比下滑47.55%,其倚赖的代理产品业务板块(以九价HPV疫苗为主要支柱)毛利同比出现了下滑情况,业绩压力可见一斑。

再比如国产HPV疫苗“一哥”万泰生物,同样遭遇重创,甚至出现断崖式业绩下滑,上半年营收下降67.19%,归母净利润则直接下滑84.7%。

疫苗行业在2024年经历的“惨状”,主要归因于新冠疫苗销量的急剧下滑,加之常规疫苗市场同样面临新生儿数量减少、市场存量消化缓慢及产品竞争格局恶化等多重压力,行业整体增长显得尤为乏力。

不得不提已然白热化的价格战。今年以来,国产HPV疫苗、四价流感疫苗、狂犬疫苗、肺炎疫苗价格之战均已开启。如国药集团率先打响四价流感疫苗降价“首枪”后,直接引发市场的“鲶鱼效应”,华兰疫苗、金迪克等纷纷跟随。

价格战背后,实则暴露出了国内疫苗市场部分困境。仍以流感四价苗为例,困扰相关企业的不仅是价格,还有较低的接种率。有业内人士表示,降价后,市场必然会更激烈,但对中国市场来说,这也是提高大众的重视度、提高流感疫苗接种率的绝佳机会。

另外,随着疫苗管理法的深入实施,行业监管将愈发严格,资源将进一步向真正优秀的企业集中。加之考虑到国内疫苗行业正处于重磅产品陆续上市(RSV疫苗、带状疱疹疫苗、HPV疫苗)的阶段,常规品种需要较长时间的医患教育,不少疫苗企业业绩仍将短期承压。

与疫苗行业的低迷形成鲜明对比的是,血制品板块在上半年基本维持了增长势头。

天坛生物、博雅生物、上海莱士、派林生物、华兰生物、卫光生物六家血制品企业企业合计收入达到75.6亿元,同比上涨14%;归母净利润21.2亿元,同比上涨5%。尤其是第二季度,血制品业务普遍实现快速增长。不过,其中博雅生物因为上半年剥离了子公司复大医药和天安药业,虽然血制品业务仍实现稳定增长,但增速下降。而增速最猛的当属派林生物,上半年净利润3.27亿元,同比增长128.44%。

值得一提的是,上半年,“血王”上海莱士控股权则发生了变更,已并入海尔集团的大健康版图。实际上,近年来,血制品行业并购整合速度在持续加快,行业集中度亦有所提高。此前,陕煤集团38亿跨省收购派林生物,中国生物收购卫光生物,无不是此中典型案例。

此外,血制品行业越来越成为国资之间竞争的舞台。8月30日,天坛生物发布公告称控股子公司成都蓉生药业有限责任公司拟以1.85亿美元总金额收购CSL亚太全资子公司武汉中原瑞德生物制品有限责任公司100%股权。至今,不仅是三大医药央企悉数进入到了血液制品领域,行业存量企业之间的整合大幕也已经拉开。

业内人士分析,资源稀缺和现金流稳定是血制品行业持续备受青睐的根本逻辑。

而除了疫苗和血制品两大板块外,其余生物制药领域的企业表现相对中规中矩,大多在稳步前行中寻求突破点,以期在未来的市场竞争中占据更有利的位置。

深陷泥沼的CXO

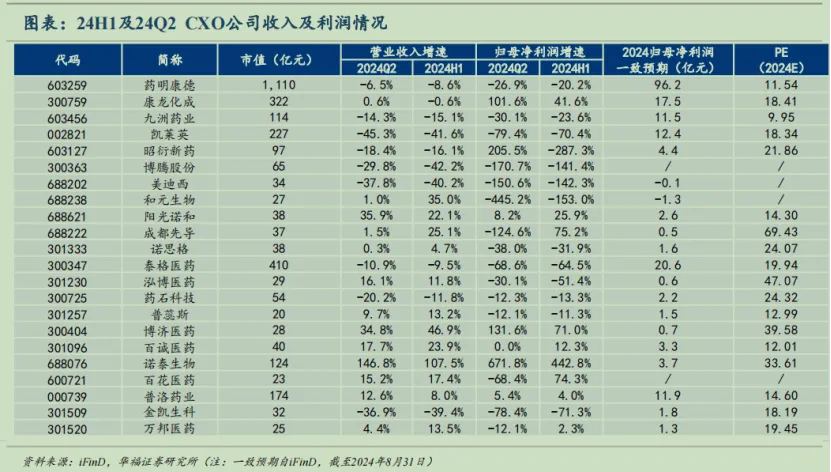

一切迹象无不显示,CXO业绩深陷泥沼。

回顾2024年上半年业绩表现,国内CXO行业普遍不容乐观,更遑论CXO上市公司的整体市值相距年初已然大幅缩水,市场信心明显受挫。

据统计,22家CXO公司在该时期内共实现营收458.2亿元,同比下滑9.4%,归母净利润则大幅下滑33.8%至78.1亿元。细细看来,从行业头部到尾部,无论是CRO还是CDMO领域,无论是国内还是国际市场,大中小企业也都遭遇不同程度的困境,几乎无一幸免。

以A股市值最高的四家CXO公司为例,其营收下滑的态势尤为明显,药明康德、凯莱英、泰格医药三家头部公司纷纷交出营收净利双下滑的答卷,其中凯莱英的收入与净利润降幅分别高达40%和70%,药明康德与泰格医药的净利润也分别下降了20%和64%。尽管康龙化成实现了归母净利润的增长,但其毛利率却有所下降,且部分业务如大分子与GCT服务甚至陷入亏本运营。

头部企业尚且如此,一地鸡毛的业绩同样出现在各赛道腰部的上半年财报里。

在CRO赛道,曾经被称为“科创板CRO第一股”的美迪西,业绩惨烈程度堪比管理层动荡的睿智医药,甚至交出了上市以来最差半年报,营业收入5.21亿元,同比下降40.23%;归母净利润亏损约7023万元,同比下降142.27%。昭衍新药的业绩同样如此,归母净利润亏损1.72亿元。在CDMO赛道,博腾股份则成为CXO板块净利润亏损最多的公司,上半年亏损面高达1.7亿元。

业绩低迷的原因是多方面的。多家CXO企业的财报数据显示,客单价下滑、盈利能力减弱已成为普遍现象,这反映出行业竞争加剧、利润空间被压缩的严峻现实。

背后包括国内生物医药投融资环境的承压、创新药企的“降本增效”策略、新生物技术公司需求不足等。短期看,生物医药投融资景气度下行带来了行业供给大于需求的问题,导致行业竞争加剧,行业面临调整与整合;受生物医药投融资不景气影响,Biotech企业面临较大融资困难,影响新药管线推进,继而导致上游的CXO板块业绩小幅下降。

国际市场同样面临着较大挑战。尤为值得关注的是,自年初闹得沸沸扬扬的《生物安全法》一事,地缘政治风险一触即发,时刻拨动着产业界心弦,进一步加剧了行业的紧张氛围。这对境外收入占比较高的CXO企业提出了警醒。

面对困境,CXO行业必须正视问题并寻求突破。一方面,行业需要摒弃低质量、价格战式的发展模式,转而注重提升核心竞争力,包括技术创新能力、项目管理能力、成本控制能力等;另一方面,行业还需积极拓展新的增量空间,如加强国际合作、拓展新兴市场、挖掘新的业务增长点等。

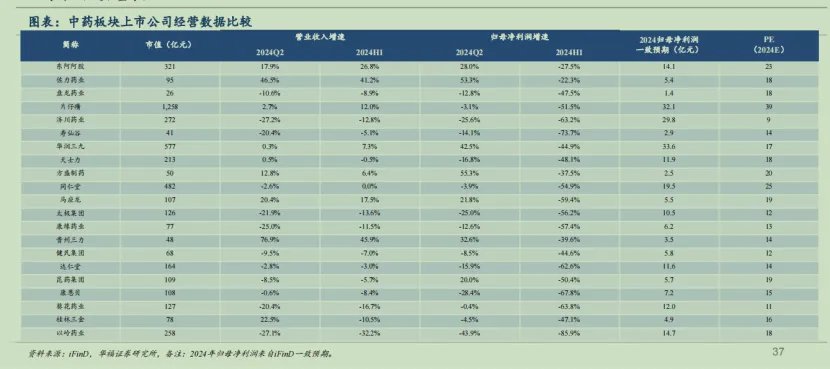

中药:高景气度难复?

曾被誉为高景气度的中药行业,近期也显现出了业绩承压的迹象。

2024年上半年,71家中药公司共实现营收1850.3亿元,同比下滑2.8%;归母净利润则为216.1亿元,同比下降5.6%。

深入分析业绩下滑的原因,不难发现毛利率的下滑是主要原因之一。这背后,既有上游中药原材料价格的上涨,也有中成药集采后产品价格的下滑。两者共同作用,挤压了中药企业的利润空间。

以中药市值一哥片仔癀为例,尽管上半年营收利润增幅仍保持在10%以上,但进入二季度后,其营收同比增速放缓至2.65%,净利润更是同比下降了3.13%,扣非净利润也下降了5.41%。这是自2014年以来,片仔癀扣非净利润首次在二季度出现同比下降。同时,公司存货同比增长34.36%,原材料余额高达25.42亿元,显示出其在应对成本压力上的挑战。

太极集团和达仁堂的情况也不容乐观。太极集团上半年主营收入同比下降13.64%,归母净利润同比下降12.51%;达仁堂上半年营业收入和归母净利润也分别同比下降了3.02%和8.97%。这两家企业均高度依赖某一或某几个核心产品,如太极集团的藿香正气口服液和达仁堂的速效救心丸,这些产品的业绩波动直接影响到公司整体表现。

除了以上提到的几家企业外,今年第二季度,还有同仁堂、白云山、以岭药业、步长制药、葵花药业、康恩贝、康缘药业、仁和药业、寿仙谷等一众药企出现了营收和净利润双降。71家申万中药企业中,仅有23家取得毛利润正增长,数量创2021年以来新低。

更为严峻的是,中药行业对研发的投入普遍不足,且品牌积累需要长期过程。因此,一旦某个大单品出现销售“失速”,企业往往难以在短时间内找到新的增长点。这种情况在多家中药企业中均有体现,如同仁堂、白云山、以岭药业等知名企业也未能幸免于营收和净利润的双降。

面对困境,“出海”成为了一些中药企业的探索方向。然而,海外市场对中药的认可度和接纳度仍存不确定性。尽管今年上半年我国中药出口额达到26.57亿美元,但同比下降了7%,显示出海外市场拓展的艰难。即便是表现相对突出的片仔癀,其出口额占公司整体营收的比重也仅为5%左右,难以成为业绩的主要支撑点。

在如此严峻的市场环境下,中药行业似乎也到了必须寻求变革的时刻。

东吴证券认为,对于OTC产品而言,逐步向具有品牌效应的龙头企业集中或许是一条出路。这些企业凭借强大的品牌力和消费属性,能够在院外市场中保持相对稳定的表现。同时,随着疫情受益品种的终端库存逐步消化以及自我保健和老龄化背景下慢病诊疗需求的提升,OTC产品的市场前景依然值得期待。

对于院内处方药而言,下半年或许将迎来业绩的反弹。由于基数较小且中成药集采落地后压制因素有望释放,院内中药企业的业绩有望展现出较强的弹性。此外,学术能力强的企业更有可能在竞争中脱颖而出。同时,基药目录的调整也有望为中药行业带来主题性行情的机遇。

药店、流通、器械:行业步入严峻考验期

与此同时,药店、流通、器械等细分领域,一同进入了严峻考验期。

先看药店。在多重不利因素——高基数、统筹政策调整以及医保飞行检查的叠加影响下,药店板块的增长步伐明显放缓。从上半年业绩来看,药店板块内8家公司合计实现营业收入577.2亿元,同比增长8.1%,但归母净利润却同比下滑了16.8%。

细看板块内各大上市药店,大参林、老百姓、一心堂、漱玉平民、健之佳,这几家药店重点上市企业净利增速均发生下滑。

背后原因似乎也越来越清晰。在行业“内卷”加剧、特殊时期红利消退、医保个人账户改革导致基层医疗分流、线上电商竞争加剧以及药品价格强监管等多重因素的共同作用下,连锁药店行业正站在一个关键的十字路口,门店运营节奏受到显著干扰,进一步拖累了板块的整体业绩增长。

另外门诊统筹、院外比价、医保飞检等政策的实施,对行业的合规经营提出了更高要求,使得中小参与者面临更大的生存挑战,有望加速行业供给的出清过程。与此同时,龙头企业凭借其规模优势,能够有效摊薄合规化带来的经营成本,持续提升市场份额。

更关键的是,企业需要放下过去几年高速扩张所累积的“沉没成本”,正视行业洗牌与数量减少的拐点信号,积极寻找新的增长点和发展机遇。

再看流通领域,上市企业业绩表现同样不容乐观。

与去年同期相比,22家流通上市公司收入、归母净利润及扣非归母净利润的增速均出现下滑,分别为-1.0%、-4.2%和-0.9%。国药控股、九州通等龙头企业虽然营收规模庞大,但也未能幸免于业绩下滑的命运。多家企业的分销业务占比下滑,应收账款回款时间延长,经营资金需求增加,带息负债规模扩大,反映出行业整体的艰难处境。

不过,华福证券认为,流通板块Q3有望受益于反腐导致的低基数,而从经营趋势来看,随着集采持续扩面和行业合规性要求持续提高,流通环节的渠道更加透明、规范、统一,短期内行业市场规模承压,但行业格局有望加速出清,龙头公司有望持续提升市场份额。此外,下游医疗机构回款压力持续加大,流通企业的垫资压力增加,这种情况下融资能力较强、资金成本较低的龙头企业有望实现显著的竞争优势。

最后聚焦医疗器械板块,子版块分化严重。

从数据来看,2024年上半年,138家械企营收1239.2亿元,然而这一数字相较于去年同期仅实现了微弱的0.5%增长,更为显著的是,净利出现了4.3%的同比下滑。其中,两大核心板块医疗设备和IVD均遭遇了不同程度的困境,而医疗耗材领域则展现出了一定的增长活力。

面对当前复杂多变的市场格局与政策调整带来的持续压力,药店、流通、以及医疗器械这三大行业板块无疑已步入了一个前所未有的艰难时期。在此背景下,企业需展现出更为积极的姿态,主动求变,积极探索转型升级的新路径,以寻求在逆境中的突破与发展,确保能够在激烈的市场竞争中保持稳健前行。

参考资料:

东吴证券《医药行业2024年中报总结:整体筑底企稳,院内标的复苏强劲》

华福证券《医药板块24年中报总结:中报分化,至暗已过,重视Pharma和创新药 》

一审| 黄佳

二审| 李芳晨

三审| 李静芝

本文作者可以追加内容哦 !