9月6日(当地时间),美国劳工统计局发布的报告显示,8月美国新增非农就业为14.2万人,低于市场预期,失业率从7月的4.3%下降至4.2%,持平预期,失业率为今年3月以来首次出现下降。

9月11日(当地时间),美国劳工统计局又披露数据,8月美国CPI同比上涨2.5%,前值2.9%,核心CPI同比上涨3.2%,符合市场预期,环比上涨0.3%,高于预期的0.2%。

总的来看,8月份的数据显示美国就业趋弱、通胀缓解,在此背景下市场预期美联储9月开启降息。

值得一提的是,由于数据显示劳动力市场过度降温,市场预期美联储9月降息50个基点的可能性一度超过80%。而在CPI数据公布后,芝加哥商品交易所的“美联储观察工具”显示,目前市场预期美联储9月降息25个基点的可能性约为85%,只有15%的人预计将降息50个基点。

虽然降息幅度仍存争议,但降息本身渐成共识。在这种大背景下,哪些资产和行业更有望受益?

降息之下,港股、黄金或更受青睐

据悉,美联储降息可分为两类,其中纾困式降息常见于危机发生后,降息幅度更大、持续时间更长、总降幅更大;预防式降息则多出现在经济出现放缓迹象时,降息幅度小、持续时间短、总降幅较小。

根据海通证券的研究,美联储自1982年后共进行过4次纾困式降息和5次预防式降息。而经过分析后可发现,美联储降息会显著影响到权益、固收、外汇资产走势,但商品价格涨跌规律不明显。

首先,权益资产在预防式降息期的胜率较高,纾困式降息期大概率下跌。具体来看,美股方面,道指对于降息的反应最为剧烈,其次是标普500、纳斯达克;国内股市方面,降息期间A股、港股走势与美股基本相同,但A股走势具有一定独立性;发达市场表现强于新兴市场,但在预防式降息期间,新兴市场弹性可能更大。

其次,根据研究,无论预防式亦或纾困式降息,债券利率均大概率下降、价格上涨,美债利率下行的概率均较高,预期中债利率短期下行,但降幅小于美债。

另外,在降息期间美元大概率走弱,日元可能上涨,人民币、欧元走势独立。

而商品价格与降息的关系较弱,但黄金上涨的确定性比较高,尤其是纾困式降息后黄金的上涨弹性更大。

民生证券近日在研报中表示,美联储降息即将落地背景下,近期金价再创新高。接下来,从中长期看,美元信用弱化为主线,继续坚定看好金价中枢上移。

华西证券研究人员认为,目前9月降息或已经计价,降息之后的金价表现才值得关注,可以关注降息1次乃至2次后,届时金价表现。

降息更利好港、A两市哪些行业?

值得注意的是,在新兴市场的权益类资产中,港股和A股是极其重要的市场。

近期,兴业基金发表观点称:“宏观方面,美联储降息周期逐步临近,我们分析判断这将是一次预防式的降息,降息开启前后,权益市场预计均有上行窗口,或呈现为美股到其他发达市场再到新兴市场的轮动规律,其中恒生科技在降息后可能反转效应比较明显,进而逐步走强。”

天风证券发布研报表示,全球市场比较下,中国资产当前仍具性价比。在预期逐渐修复、期待后续基本面逐渐改善的基础上,当前港股中概仍具估值吸引力,风险回报比高。

从板块的角度来看,光大证券国际策略分析师伍礼贤认为,港股的公用股、中资电信股、金矿股等,均为未来可受惠减息的板块,前两者在美国减息下,潜在收益吸引力相对美债更大。

信银国际个人及商务银行业务投资主管张浩恩认为,港股市场的焦点是派息股,包括内银、内险、中资电信、能源;科技板块当中部分大型权重股,手游、消费平台股虽无派息,但随欧美减息,资金将流往亚洲如日本、中国台湾、韩国等地,只要资金持续停留亚洲,便有机会留意甚至流入估值便宜的港股,大型权重科技股应可受惠。

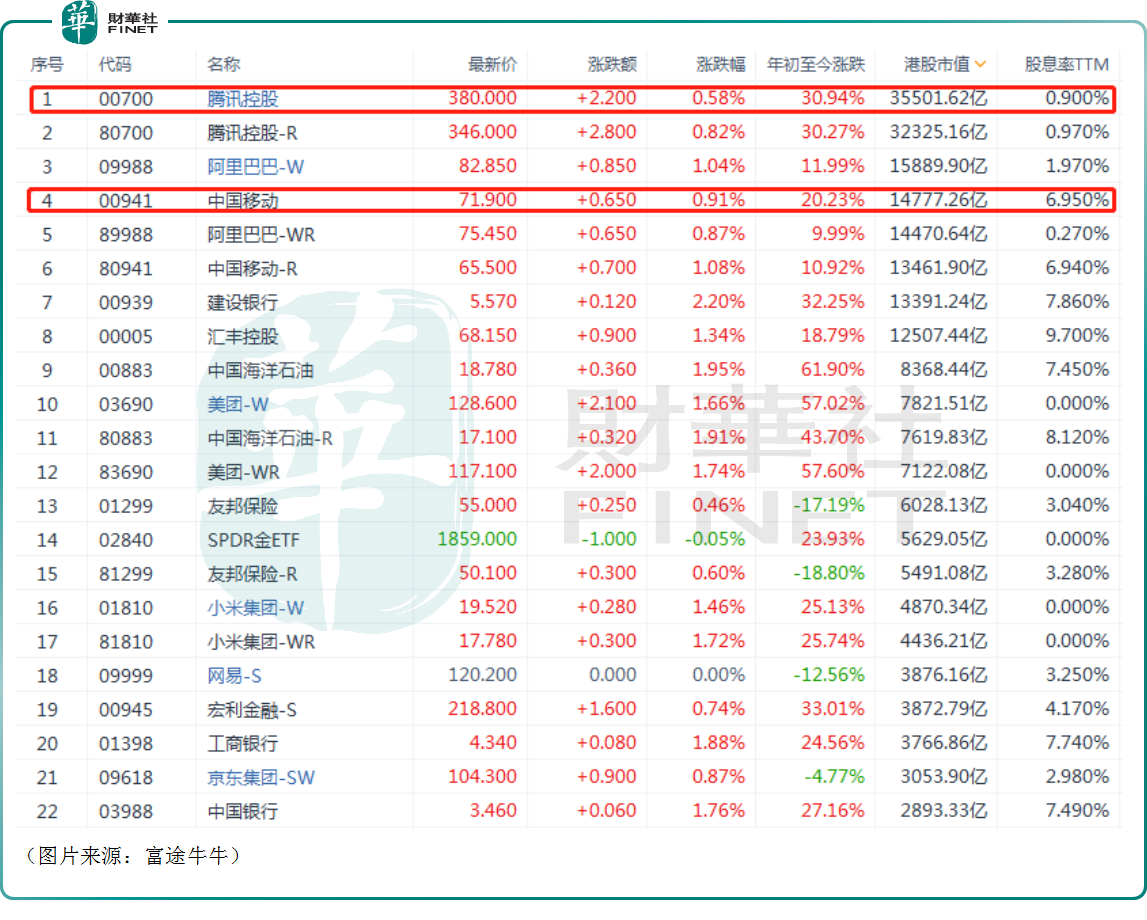

事实上,今年以来,恒生指数微涨3.59%,而市场中腾讯控股(00700.HK)、美团-W(03690.HK)等大型科技股的涨幅要远超恒生指数的涨幅;另外,高息股方向的中国移动、建设银行(00939.HK)、中国海洋石油(00883.HK)同样大幅跑赢整个市场。

这些板块同样是降息后需要重点跟踪的方向。

需要指出的是,近两年,A股走势低迷,美联储降息也有助于改善市场的流动性,推动全市场复苏,但海通证券指出,美联储预防式降息A股成长跑赢,纾困式降息则A股价值占优。

目前,结合机构的观点来看,此轮美联储预防式降息的可能性更高,因此A股市场的成长方向更值得关注,因资金成本变低,投资者对风险性资产的投资意愿和偏好增强。

从行业角度来看,分析观察2000年以来4次美联储降息后的表现后,海通证券认为,本轮美联储预防式降息短期内利好金融行业,同时食饮、美护等受到外资偏好的消费行业也有望跑赢;但从中期维度看,基本面更优的中国优势制造有望成为A股中期主线,具体关注具备出口竞争优势的中高端制造和引领新质生产力发展的科技制造。

作者:云知风起

本文作者可以追加内容哦 !