在停牌165天后,深陷“财务造假”疑云的诺辉健康(6606.HK)又遭遇重磅一击。

诺辉健康9月9日对外公告,公司首席财务官高煜和联席公司秘书莫明慧辞任;同日,审计机构德勤亦辞任核数师职务。

公告中,诺辉健康与德勤直面对“对刚”,诺辉指责德勤未对完成2023年审计暂定时间表作出承诺,导致无法确定2023年审计何时完成以及年度业绩何时刊发;德勤则认为,诺辉完成审计问题的独立法证调查是其评估2023年审计完成时间的前提,并指出更换核数师后更将无法按原计划完成审计。

受此影响,多家机构下调诺辉健康估值。停牌前一日(3月27日),诺辉健康股价收于14.14港元/股。自9月10日以来,海富通基金、光大资管、路博迈基金纷纷宣布对所持有的诺辉健康进行估值调整,调整后的估值价格分别为6.06元港元/每股、5.7港元/股、9.00港元/股。

9月13日,大成基金更是将所持诺辉健康估值下调至3.54港元/股,较停牌前下调近75%。

根据香港联交所上市规则规定,联交所可将已连续暂停买卖18个月的任何证券除牌。就诺辉健康而言,最后期限是2025年9月27日,在此之前,如若未能履行复牌指引并恢复股份买卖,则将面临除牌。

头顶“中国癌症早筛第一证”“中国癌症早筛第一股”等光环,诺辉健康过去几年既有肿瘤诊治“国家队”专家频频站台,也获得了巨大的媒体声量,上市后业绩连年逆势大增并成功摘B的梦幻开局下,一时风头无两。

随着接连遭遇做空机构狙击、审计机构倒戈、港交所勒令停牌等事件,诺辉健康深陷财务造假传闻。有资本市场的资深研究人士指出,被港交所勒令停牌的个股,财务造假是十有八九的事情。而更换监督、审计相关功能的机构或个人也是财务造假的征兆之一。

对于德勤的辞任,最早引发诺辉健康财务造假风波的Capitalwatch CEO朱江在社交媒体上表示,其“压力来自香港廉政公署(ICAC),ICAC去了两次德勤香港办公室,索取审计底册,拿走一堆文件,可能还没来得及有什么定论,德勤自己主动拒绝在诺辉健康2023年年报上签字。”

据悉,朱江曾于2023年9月邮寄材料向ICAC举报德勤,举报内容为德勤在诺辉健康审计过程中可能存在不端。

时至今日,18个月的停牌时间已过去近1/3,进度条迟迟不动,又面临审计、CFO辞任并暂时空缺,可预见的是,公司在一段时间内仍无法确定审计完成时间,完成复牌指引或许还遥遥无期。

留给诺辉健康的时间,真的不多了。

如果财务造假事实成立,诺辉健康需要面对的不仅仅是退市,公司和相关责任人可能还要面临行政、民事、刑事在内的各项处罚。

在内地有关部门的处罚方面,参考同样在境外上市而后退市的瑞幸咖啡(纳斯达克上市),自2019年4月至2019年末,瑞幸咖啡收入虚增21.19亿元。

针对瑞幸咖啡“对外广泛宣传使用虚假营销数据,欺骗、误导相关公众”的虚假宣传行为,市场监管总局及上海、北京市场监管部门,对瑞幸咖啡等45家涉案公司作出行政处罚决定,处罚金额共计6100万元。

而这仅仅是瑞幸咖啡财务造假事件收到的第一张罚单。针对财务造假问题,财政部根据《会计法》的规定另作处罚。只是瑞幸咖啡略显幸运的是,原会计法规定,对财务造假企业的处罚上限仅为10万元。

不过,随着今年7月1日起,新会计法的正式施行,财务造假企业的罚款金额上限由10万元修改为“违法所得一倍以上十倍以下”,财务造假企业及其相关责任人都将面临更严厉的处罚。

近日,财政部发文点名康美药业、瑞幸咖啡、恒大地产等境内外上市公司财务造假,严重扰乱社会主义市场经济秩序,给投资人造成重大损失,并指出“原会计法对财务造假当事人处罚标准明显偏低,违法成本与造假获利显著不匹配,难以形成有效震慑”,再次重申了新会计法的处罚力度。

那么一旦财务造假坐实,诺辉健康将面临财政部开出的更为严厉的罚单。

除了行政罚款,由于给投资者可能带来的巨大损失,公司可能还将面临巨额的民事赔偿。如瑞幸咖啡与美国证券交易委员会(SEC)达成和解,支付了1.8亿美元的民事罚款;同时在股东集体诉讼中最终达成了1.75亿美元的和解。

在港交所,参考经典的2012年“洪良国际案”,因涉及招股资料造假及夸大财务数据,台资企业洪良国际上市后第二年(2010年)便被香港廉政公署搜查及遭证监会勒令停牌,并被法院冻结近10亿港元资产,至2012年6月,法院颁令洪良国际以停牌前的每股2.06港元,向7700名公众股东回购股份,约占25%股权,总计10.3亿港元。

如果按照公众股东25%股权占比,以诺辉健康停牌前的14.14港元/股,4.58亿的总股本计算,那么回购金额或高达16亿港元。

在刑事责任方面,根据香港法律《证券及期货条例》,针对披露虚假信息诱使交易等市场失当行为,最高可判10年监禁及罚金1000万港元的刑事责任。

当然,过去数年为诺辉健康提供审计服务的德勤也难逃其咎。近日恒大地产财务造假一案,其背后审计机构普华永道被证监会和财政部两部门顶格处罚4.41亿。

值得注意的是,公司股票因财务造假持续停牌,对公司声誉也将带来严重负面影响。不同于瑞幸咖啡面对的主要是C端消费品市场,资本市场的负面事件对业务波及相对较小,对于一个强烈依赖渠道的公司而言,客户、合作伙伴和供应商均可能因此而减少合作,这部分带来的损失将难以衡量。

时间拉回到2021年2月8日,农历牛年的首个工作日,诺辉健康在港交所正式挂牌上市,发行价为每股26.66港元。

刚刚过去的2020年,港股IPO市场迎来黄金时代:创下新股发行最活跃记录,主板内130只股票年内实现翻倍,港股打新收益率达111.3%再创新高;与此同时,受益于港交所18A政策,当年14只未盈利医药股赴港上市,首日平均涨幅高达28.89%……

诺辉健康抓住了时代东风的最后一波余温,开盘价76港元/股,大涨185.07%,当日最高报80港元/股,涨幅超200%。

随后,港股市场自2021年下半年开始突然转冷。随着风口消散,疫情和医疗反腐等不可抗因素影响,不少医药企业仍面临商业模式未完全跑通、盈利能力不明朗的局面,无论是一级市场还是二级市场,资本开始进入冷静期。

与此相对,尽管股价较发行价大幅降低,诺辉健康仍不断用一次次亮眼的财报数据回应了投资人和业内的期待。

自上市以来,诺辉健康业绩一路飙升,2021年营收攀升超过200%至2.1亿元;2022年营收增长260%至7.7亿元,并成功获批摘B;2023年上半年营收即超过2022年全年营收,达8.2亿元,并较预期目标提前一年实现盈亏平衡。

如此强劲的业绩增长势头,足以让一批仍未看到盈利曙光的18A医药公司望背仰止。

诺辉健康也不吝花钱买吆喝,医健新势力了解到,诺辉健康在市场和品牌战略上舍得投入,CEO也乐意配合抛头露面,信息披露和媒体传播的节点掌握得非常适时精确,一度令行业内其他企业品牌市场部门所艳羡,也常常成为他们对照的标杆。

不过,品牌传播毕竟是锦上添花的事情,诺辉健康如此美好的财务数据并非没有人私下质疑,疫情线下诊疗量降低和医疗反腐等背景下,“为什么诺辉还能不降反增,还是好几倍的增长?”,只是圈内人都很默契地选择了缄默不语。

“业内其他厂家销售都震惊于诺辉财报上的翻倍增长,实际上这几年卖得如何,大家都非常清楚。”对于诺辉健康的销售数据,私下里很多销售都表示过质疑。

也有财务调侃诺辉健康“步子迈得太大了”,“要是一年增长一两个亿还可以,一下子十几二十个亿很难不让人怀疑”。

2024年年初,此时已遭财务造假指控的诺辉健康,照往次财报前夕一样发布2023财年盈喜报告:全年总收入超20亿,首年实现税后盈利。

无奈的是,这份本该落在正式年报上的白纸黑字,直至今日也没能得以发布。

3月27日,就在诺辉健康原计划发布2023年年度业绩的前一天,朱江再次公告称:“Capitalwatch会很快发布关于诺辉健康2023年财务数据造假的调查报告”,当天诺辉健康盘中一度下跌超20%。德勤也向诺辉健康发出关注函,质疑其销售真实性及相关财务问题。

3月28日,诺辉健康宣布停牌并延迟刊发2023年年度业绩公告。当然,朱江预告的这份新的调查报告,也不得不因此搁浅。

随着德勤的辞任,哪家审计事务所敢于接替上阵,以及何时能够完成审计仍然无法确定,这份财报的刊发日期,仍然是个未知数。

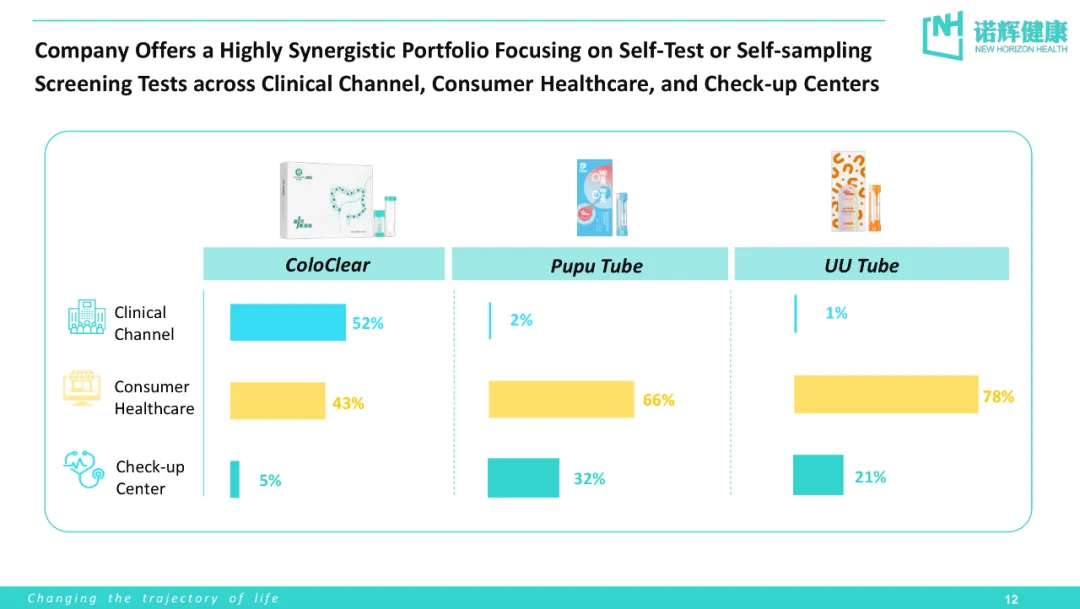

诺辉健康专注于高发癌症的居家早筛,产品布局主要包含三款单癌种早筛产品,分别是获得国家药监局(NMPA)颁发的“癌症早筛第一证”的结直肠癌早筛产品常卫清(Coloclear)、国内首个获批的便隐血(FIT)居家自测产品噗噗管(Pupu Tube),以及国内唯一获批适用于消费者自测的幽门螺杆菌自测产品幽幽管(UU Tube)。

对比许多癌症早筛企业获证难,产品难以商业化的困境,诺辉健康三款产品出色的商业化表现让其早早占据了先发优势。

“以肠癌早筛为例,按照5.4亿的45-75岁人群数量、1500元产品单价及20%的产品渗透率计算,未来10年中国这一市场空间将达到1620亿元。”诺辉健康董事长兼CEO朱叶青曾算了这样一笔账。

而根据弗若斯特沙利文数据显示,中国癌症早筛的市场规模将从2019年的184亿美元增长至2030年的289亿美元,年均复合增长率(CAGR)为4.2%。

广阔的市场前景下,泛生子、贝瑞基因、燃石医学、元码基因、艾德生物、鹍远生物等企业纷纷进场,推进相关技术的研发进程。但如何跑通商业化落地的路径,仍然是摆在癌症早筛行业面前的难题。

由于患病率高、临床前期长、早期发现生存率高,在所有的癌症种类中,结直肠癌的早筛具有较大的应用价值和卫生经济学价值,是最受关注的癌症早筛品类之一。诺辉健康的业绩增势也一度让人看到了黎明曙光。

但是,业内的一个质疑是:以目前大众对于肿瘤早筛的认知度,以及尚未跑通医保支付的前提下,何以支撑起这么大的市场?

一个对比是,美国的一款同类型肠癌早筛产品Cologuard,在有美国医保报销的情况下,经过多年耕耘,渗透率仍不到10%,资料显示其2019年渗透率仅5.93%。

换句话来说,要在国内达到超过1亿的人愿意花1500元来做单癌种早筛,有多难?甚至有没有可能实现?答案不言自明。

由于早日上市、业绩对赌、规避退市等,近年来上市公司财务造假问题越来越普遍。特别是在整体经济环境影响下,业绩亮点难寻时,对财务数字的粉饰可以给投资人一个相对可以接受的交代。

作为国内走得最快的癌症早筛企业,诺辉健康的营收数据更是承载了整个行业的期待:即诺辉的营收空间有多大,很大程度上决定了人们对整个癌症早筛市场空间的想象。

如果财务造假坐实,想象空间幻灭,或许将在很长一段时间内影响同行企业和投资人对癌症早筛行业的信心。

一个诺辉健康跌落神坛,谁又能站出来,静待癌症早筛需求爆发,千亿市场花开?

2023年8月16日 华尔街财经媒体Capitalwatch发布《关于诺辉健康财务数据造假的调查报告》,报告称诺辉健康通过不断压货方式,营造九成虚假销售收入,引发诺辉健康财务造假风波;

诺辉健康随即发布《诺辉健康关于“做空”报告的声明》澄清公告,指出报告失实、毫无依据且具误导性,目的是为了对公司股价造成负面影响,从而满足做空机构的私利。

2023年8月17日 诺辉健康发布《诺辉健康关于“做空”报告的进一步声明》,重申公司先前披露中的已刊发财务资料属真实准确。

2023年9月 Capitalwatch CEO朱江邮寄材料向香港廉政公署举报德勤,举报内容为德勤在诺辉健康审计过程中可能存在不端。

2024年3月27日 朱江公告称Capitalwatch会很快发布关于诺辉健康2023年财务数据造假的调查报告;

德勤向诺辉健康发出关于质疑其销售真实性及相关财务问题的关注函。

2024年3月28日 诺辉健康一早发布公告,宣布自当日上午9时起短暂停牌;晚间宣布延迟刊发2023年年度业绩,并将继续暂停买卖。

2024年4月8日 诺辉健康发布公告,委任两名独立非执行董事;成立包含两名新任董事在内的独立特别委员会,负责调查事宜。

2024年5月23日 诺辉健康接获香港联交所载有“复牌指引”的函件,指出公司需完成刊发所有尚未公布的财务业绩及处理任何审计变动问题,对审计问题进行适当独立法证调查并公布调查结果等全部6条复牌指引,方允许证券恢复买卖。

2024年6月28日 诺辉健康发布有关复牌进展的季度更新公告,声称调查仍在进行中并已取得实质性的进展及中期调查结果。

2024年7月10日 深交所发布公告称,诺辉健康被调出"港股通"标的证券名单。

2024年9月9日 核数师辞任;联席公司秘书、首席财务官辞任。

*文中配图来自于诺辉健康官网及其他公开渠道

本文作者可以追加内容哦 !