历时三年,东方证券吸收合并其子公司东方投行的事项终于在2024年9月正式落地。

证监会已换发了新的《经营证券期货业务许可证》,将原业务范围中的“证券承销”变更为“证券承销与保荐”,其他业务范围保持不变。

宏观经济形势对证券行业有着至关重要的影响。在市场景气度方面,经济增长稳定时,企业盈利能力提升,融资需求增加,证券市场交易活跃,为证券行业带来更多业务机会。

相反,经济下行时,企业业绩下滑,投资者信心不足,证券市场交易清淡,证券行业面临较大压力。

证券行业竞争格局日益激烈,特别是在投行业务领域,头部券商凭借强大的专业能力、丰富的项目经验和广泛的客户资源,占据了较大的市场份额。

东方证券在证券行业中具有一定的业务规模和市场份额。

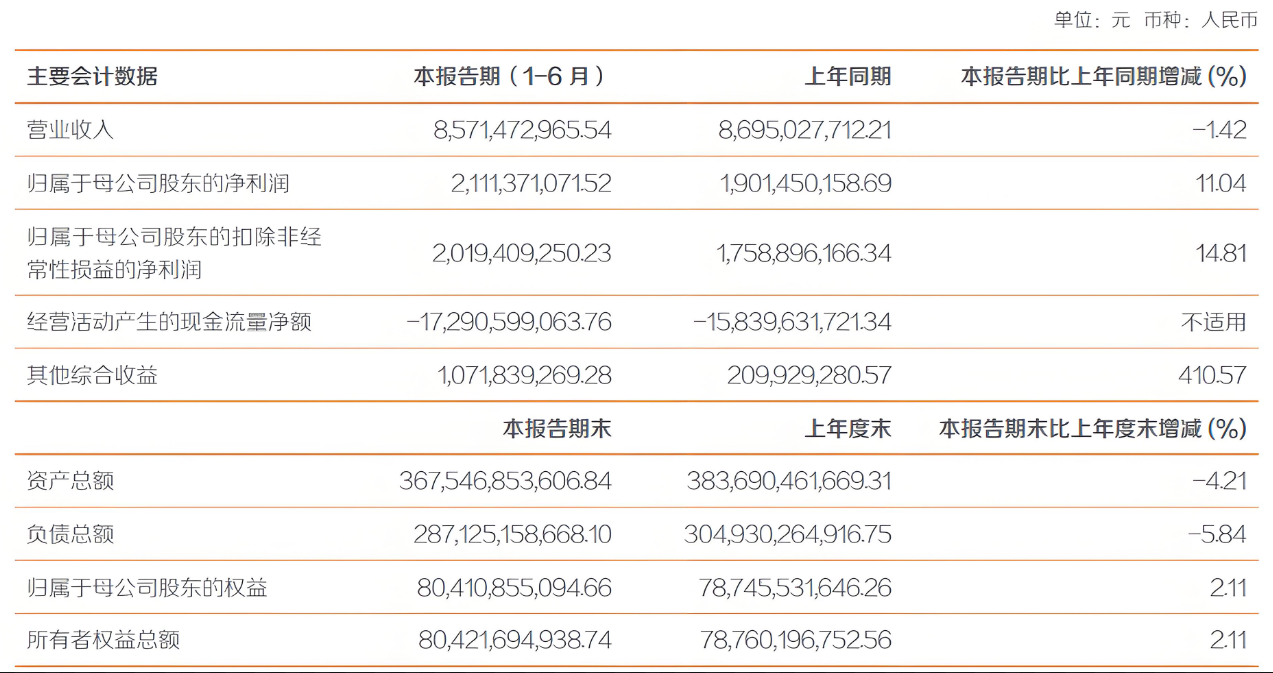

2024 年上半年,东方证券实现营业收入约 85.71 亿元,同比减少 1.42%;

归属于上市公司股东的净利润约 21.11 亿元,同比增加 11.04%;

基本每股收益 0.24 元,同比增加 14.29%。公司拟每 10 股分配现金红利 0.75 元。

根据 Wind 数据统计,2024 年上半年,东方证券债券承销业务合并口径承销总规模为 2161.60 亿元,市场排名第 6 位。

在财富管理方面,东方证券客户资金账户总数为 280.4 万户,较年初增长 4.21%;

托管资产总额 7023 亿元。在证券销售及交易方面,上半年营收达到了 20.97 亿元,同比增长 47.89%。

东方证券2024年半年报显示,今年上半年,投资银行业务营业收入5.22亿元,占比 5.35%。

另据Wind数据,目前东方投行项目共计12家,其中已受理3家,已问询8家,已审核通过1家,同时拓展产业并购;债承项目涉及319单。

据东方证券半年报,截至2024年6月30日,东方投行总资产为17.09亿元,净资产为13.38亿元;2024 年上半年实现营业收入2.75亿元,净亏损0.69亿元。

东方证券吸收合并东方投行后,全牌照运营优势得以充分发挥。合并前,投行业务牌照分割,展业效率受限。如今,这一问题得以解决,公司能够更好地整合资源,提高展业效率。

同时,管理效率也得到显著提升。合并后,东方证券将东方投行的全部资产、负债、业务及人员纳入旗下,实现了统一管理,决策流程更加简洁高效。

通过合并,公司不仅提升了综合金融服务水平,还解决了流动性风险等指标对投行业务的制约。

尽管东方证券吸收合并东方投行带来了诸多优势,但也面临着一定的风险与挑战。

Wind 数据显示,已披露 2024 年中报的 54 家券商,上半年投行业务平均收入同比下滑 41.74%,平均利润更是暴跌 96.68%。

合并后的东方证券能够充分发挥全牌照优势,提高展业效率,拓展业务范围。同时,解决了业务开展的制约,提升了管理与决策效率,推动公司投行业务整体发展。

最后,别忘了点“赞”。

您的“关注”,是我创作的动力。

【免责声明】

本资讯为个人观点,仅为个人笔记,不能作为投资决策的依据,不构成任何建议,据此入市风险自担。

本文作者可以追加内容哦 !