中秋节前的最后一个交易日,即9月13日,联影医疗(688271)股价再度创下95.18元的历史新低。两年前,公司头顶医学影像设备龙头光环,于2022年8月22日在上交所成功上市,以募资109.88亿元成为当年科创板最大规模的IPO。上市首日股价涨幅超过70%,随后于2022年10月创下217.19元/股的历史最高价,市值逼近1800亿元。而在这短暂的高光时刻之后,股价就开始掉头向下,一路下跌至今。目前股价较历史高点已下跌56.18%,市值蒸发1005.36亿元,高位入场的股民损失惨重。

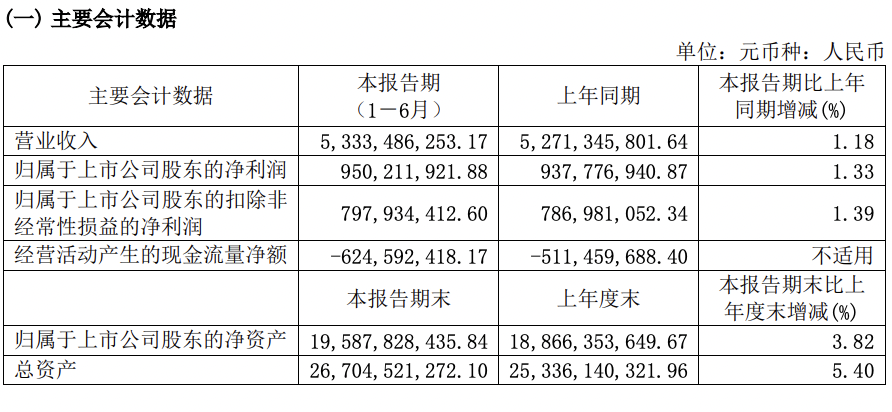

面对股价跌跌不休,联影医疗前不久刚交出一份努力保增长的成绩单,试图提振市场信心。8月31日发布的2024年中期报告显示,公司实现营业收入53.33亿元,同比增长1.18%;净利润9.5亿元,同比增长1.33%;扣非净利润7.98亿元,同比增长1.39%。

业绩勉强实现正增长,首先离不开应收款贡献。联影医疗上半年末应收账款为46.15亿元,相比上年同期增加85.53%,大幅高于营收增幅。公司采用直销和经销相结合的销售模式,终端用户主要包括医疗机构、科研院所及高校。应收款膨胀式增加,表明公司很有可能对下游客户放宽了信用政策,以刺激销售增加收入。受累于此,上半年公司经营现金流净额为负的6.25亿元,期末应收账款占总资产的比例达到17.28%。

《财中社》发现,联影医疗业绩勉强实现正增长,还受益于研发资本化。上半年,联影医疗研发投入10.17亿元,其中资本化投入1.91亿元,研发投入资本化比重18.78%,相比上年同期增加15.49个百分点。突然大比例提升资本化比重,反映出其急需美化利润的迫切性。据统计,公司2024年上半年研发资本化金额占同期净利润的比例达到20.1%,而上年同期仅为3.2%。

如果剔除掉应收款增加和研发资本化贡献,上半年业绩难以实现正增长。事实上,从第二季度来看,业绩就已经出现下滑,期间营业收入同比下降2.47%至29.83亿元,净利润同比下降3.49%至5.87亿元,扣非净利润同比下降2.47%至4.98亿元。

从往年来看,联影医疗营收利润连续保持双位数增长。2024年上半年业绩急剧放缓的原因是,国内销售遇阻,期间国内市场收入同比下降3.36%至44.01亿元。中报对此给出的解释是,2023年开始的行业整顿,使各地的招采流程有所延迟;2024年上半年开始的大规模设备更新政策,因总体规模大、时效长、执行环节多等特点,政策落地时间偏长,对报告期内的市场招投标活动有放缓的影响,市场需求也出现暂时性积压。

《财中社》认为,公司之所以主业承压下仍努力保增长,既是对高位入场的二级市场股民负责,同时也有助于IPO限售股解禁后的减持。联影医疗7月25日发布公告称,五家有限合伙企业已减持公司股份747万股,减持价格区间102.60元-140.37元,减持总金额8.94亿元。

五家合伙企业均是联影医疗员工持股平台,所减持股份为在公司IPO前取得,于2023年8月22日起上市流通。在上述减持后,五家员工持股平台仍持有6.62%股份。

联影医疗IPO首发限售股解禁始于2022年8月,至今已有四批次分别解禁,解禁股份总数5.93亿股。其中,解禁比例最大的一次是2023年8月22日,当日解禁股份5.39亿股,占总股本的比例65.44%,上述减持股份也正是在本次中解禁。按照9月13日收盘价97.52元/股计算,IPO已解禁股份对应市值为578.29亿元。这些股份是在IPO前以极低成本获得,未来继续套现压力不容忽视。

值得注意是,一年后,联影医疗还将迎来IPO限售股最后一批解禁。本次解禁具体时间为2025年8月22日,解禁股份数2.31亿股,占总股本的比例28.01%,解禁压力同样不容忽视。

本文作者可以追加内容哦 !