新疆科力新技术发展股份有限公司(下称“科力股份”)拟在北交所发行上市,但由于客户与销售区域高度集中,这家公司成长空间有限。

此次冲击北交所IPO,科力股份拟公开发行股票数量不超过2100万股,拟募集资金为1.81亿元,其中9990万元用于智能生产制造基地建设项目、5072万元用于油气田工程技术研究院建设项目,3000万元用于补充流动资金。

科力股份主营业务为:提供油田化学技术服务、油田专用化学品和油田专用设备的研发、生产与销售。

冲刺IPO前通过定增给董事长发“大红包”

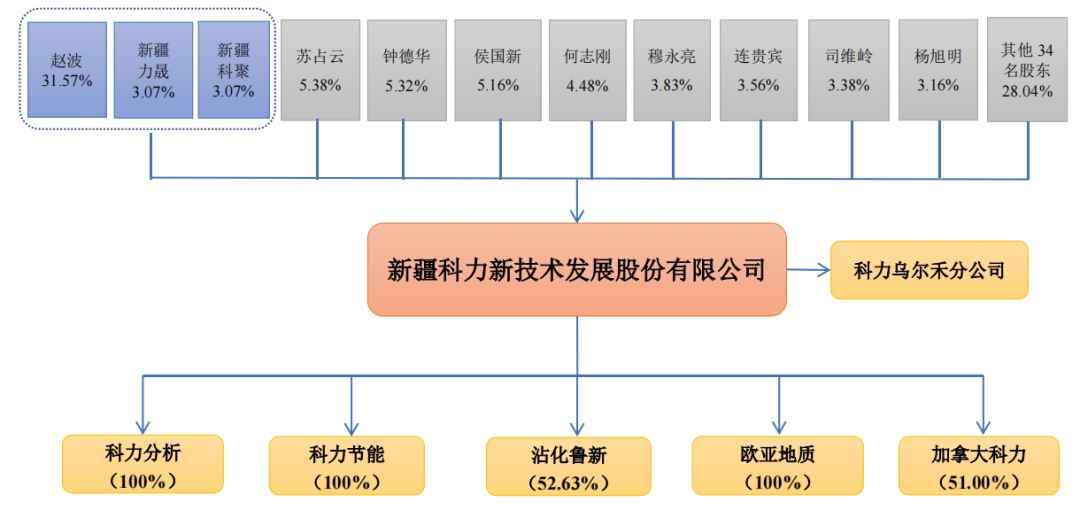

《财中社》发现,科力股份董事长、实际控制人、第一大股东均为赵波,其持股比例为31.57%,但控制37.7%表决权,这是因为赵波作为新疆力晟、新疆科聚的执行事务合伙人,能够控制新疆力晟、新疆科聚合计持有的6.13%表决权。

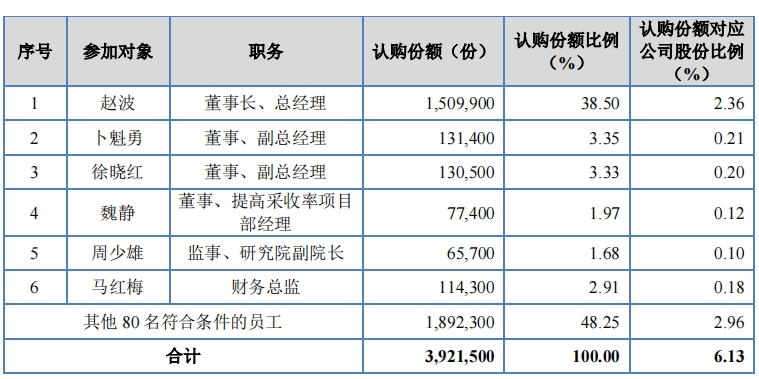

2022年6月,科力股份挂牌新三板,并于次年2月进行了定增,定向发行股份392.15万股,募集资金总计约1200万元,发行价格仅有3.06元/股。如果此次成功登陆北交所,参与定增的投资人将浮盈约234.93%-267.35%。

此次定增也是科力股份实施的一次股权激励计划,认购对象为两家员工持股平台新疆力晟、新疆科聚。公司实控人赵波认购了其中大部分的股权,相当于给自己发了个“大红包”;发行的392.15万股股份中,赵波认购了150.99万股,占比38.5%,其余的由85名公司高管及员工认购。

员工持股计划取得公司定向发行的股票价格为3.06 元/股,低于取得股票时点的公允价值7.60元/股。招股书申报稿解释说,发行定价综合考虑了公司每股净资产、所处行业、权益分派情况、全国股转系统挂牌公司整体二级市场估值水平以及员工持股计划设立目的、参与对象锁定期和服务期相关安排等多方面因素,以公司最近一期末每股净资产6.13元作为公允价值,并在此基础上给予发行对象一定折扣,最终确定为3.06元/股。本次发行定价充分反映了公司业务发展情况以及员工持股计划对公司未来发展的正向影响,具有合理性。

客户和销售区域高度集中带来“成长的烦恼”

科力股份最大问题的是客户和销售区域高度集中,这不仅构成了企业的经营风险,更导致成长空间被封印。

《财中社》认为,国内石油勘探开发领域垄断性较强,主要集中在中石油、中石化、中海油等大型央企,区域主要集中在新疆、黑龙江、辽宁、山东、河南等主要油田产区。

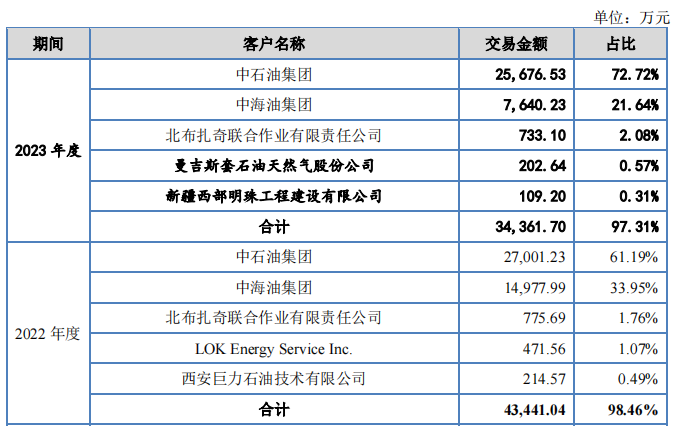

报告期内,公司对中石油集团下属企业的主营业务收入分别为2.26亿元、2.70亿元、2.57亿元,占主营业务收入的比例分别为68.68%、61.19%、72.72%;公司对中海油集团下属企业的主营业务收入分别为8779 万元、1.50亿元、7640万元,占主营业务收入的比例分别为26.66%、33.95%、21.64%。报告期内,公司对中石油集团下属企业、中海油集团下属企业的各期主营业务收入占比在90%以上,客户集中度极高。

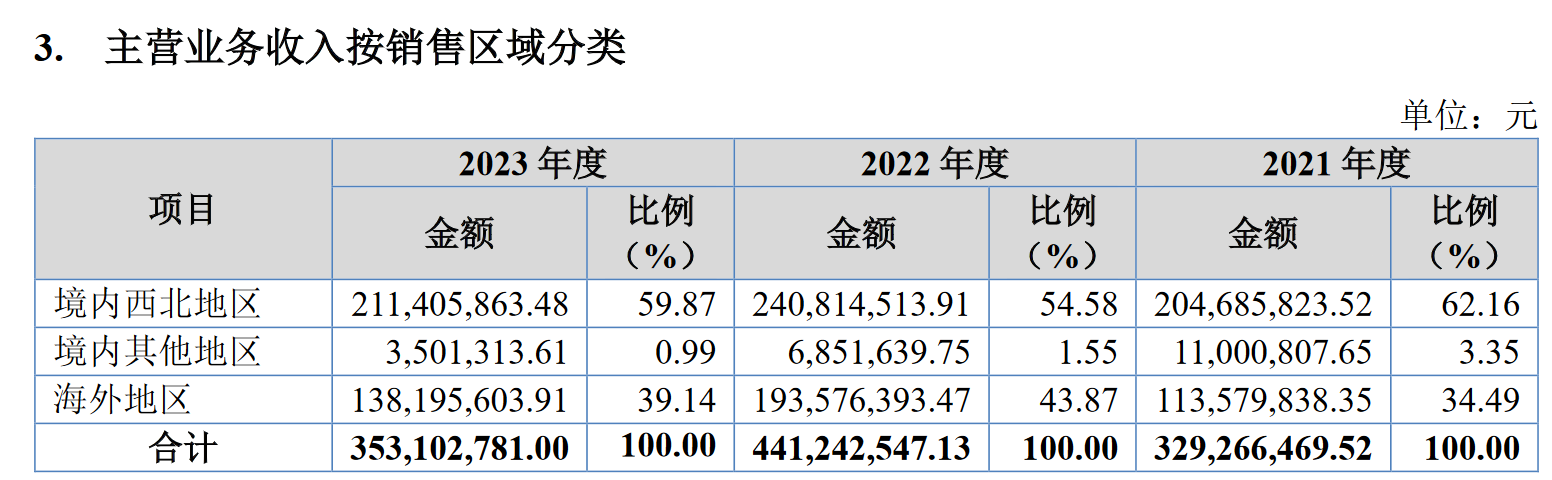

此外,报告期内,公司销售区域以新疆为主,占比在50%以上,区域集中度较高。

整体而言,中国的油田技术服务资源依然集中在三大石油集团直接、间接控制的企业手中。

从区域市场分布情况来说,国内的油田服务企业多是石油集团的存续企业,三大石油公司依油田地理边界划分而存在,历史上各个油田是自给自足的体系,这也在一定程度上划定了油田服务企业的市场区域。

科力股份正是具有石油系统的渊源才能以现在的民营企业身份打入油服领域。

然而,公司对中石油集团、中海油集团具有强依赖性。如果未来中石油集团、中海油集团的投资计划、招标情况或经营状况、控制成本力度发生重大不利变化,或者公司服务或产品的技术性能、质量未能持续满足中石油集团、中海油集团的需求,都可能对公司的生产经营产生重大不利影响。

而且石油作为自然资源,某个区域的探明储量是既定的,石油生产量也基本是稳定的,因此油服企业可分的“蛋糕”也基本是稳定的。除非意外发现新的大油田,那么依托油田产量的油服企业的营收和业绩增长只能寄望于油服项目中标份额的提升。而中标份额有提升就有下降,这构成了业绩和毛利率波动的一大肇因。

报告期内,科力股份常规油田水处理业务中标排名呈上升趋势,2022年排名第二,2023年、2024年上半年均排名第一。新疆油田公司自2022年起在招标文件中规定常规油田水处理业务工作量按名次份额比例分配,公司已基本取得新疆油田常规油田水处理业务50%的市场份额。以新疆油田公司2022-2024年常规油田水处理集中入围招标项目的平均招标金额2.25亿元测算,若公司中标排名由第一名下滑至第二名,预计影响合同最大金额约6752万元,按常规油田水处理业务过去三年平均毛利率测算,预计影响毛利约2470万元,占2023年度毛利总额的比例为20.59%。

招股书申报稿测算,若公司排名由第一名下滑至第三名,预计影响合同最大金额约7877万元,预计影响毛利约2882万元,占2023年度毛利总额的比例为24.02%。未来若公司常规油田水处理业务中标排名出现下滑,将对公司盈利能力造成不利影响。

业绩不稳定,毛利率波动大

作为一家专注于油田工程技术服务领域的企业,科力股份集油田化学品研发与生产、工程装备设计与制造于一身,业务覆盖原油脱水、油田水处理、采油化学、油田增产增效、油气水分析检测、油田设备升级改造等众多技术服务领域。

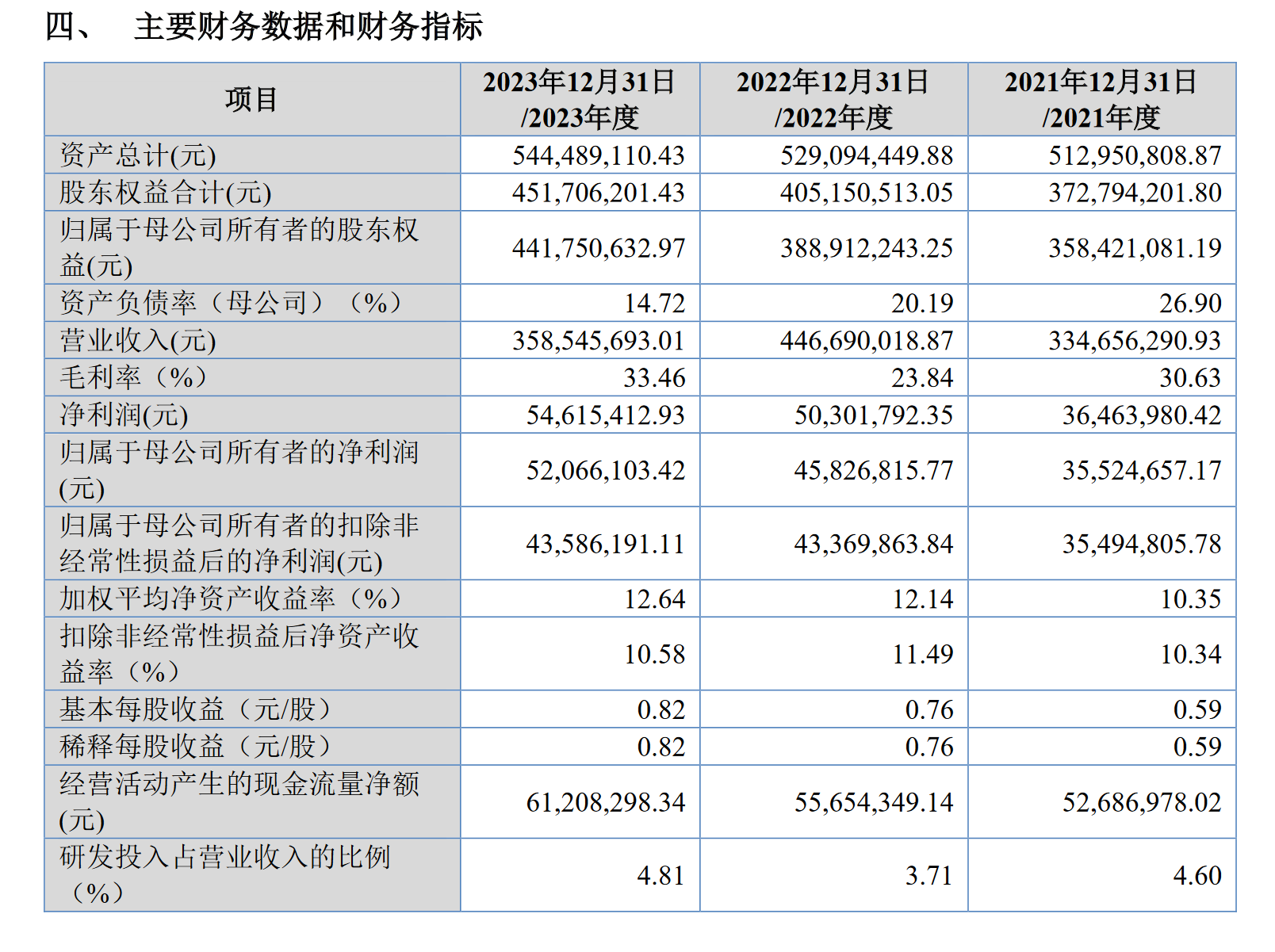

油田技术服务、油田专用化学品和油田专用设备构成科力股份的三大收入来源,2020-2023年,公司营业收入分别为3.12亿元、3.35亿元、4.47亿元、3.59亿元,虽有波动但整体小幅增长。

2020-2023年,公司主营业务毛利率分别为33.68%、30.63%、23.84%、33.46%,中间年份下滑明显,2023年基本回升到接近2020年水平。招股书申报稿解释称,由于2021年、2022年均存在大型联合站维修维护项目收入且该项目毛利率水平较低,导致这两年公司综合毛利率出现下降,2023年公司营业收入主要为常规业务收入,综合毛利率恢复至33.48%,超过2021年、2022年毛利率,与2020年毛利率基本持平。

2020-2023年,科力股份净利润分别为289万元、3646万元、5030万元、5462万元,2023年的增速明显放缓。

引人注目的是,2022年公司的营收较2021年增长33.46%,2023年又较2022年下滑19.86%;但2022年和2023年净利润增幅分别为37.95%和8.58%。

招股书申报稿称,经初步测算,公司预计2024年度营业收入约为3.60亿元,同比上涨0.51%;预计净利润约为4990万元,同比下降8.62%;预计扣除非经常性损益后的净利润约为4700万元,同比上涨6.75%。

这是否预示着,个位数增长将是公司未来的常态。

对外拓展业务,质量问题频发

科力股份不是没有尝试向区域外突围,但却迎头遭遇了产品质量问题导致的赔偿事件和海外子公司亏损。

2019年,科力股份控股子公司欧亚地质向客户销售的产品出现质量问题,含有大量有机氯,导致客户原油中的有机氯含量超标。经协商,欧亚地质承担给客户造成的经济损失。截至2020年3月,客户外输商品油有机氯含量已符合输油标,油田生产和原油输送正常。欧亚地质已于2020年11月底前向客户支付赔偿款合计人民币5023万元。至此,2019年销售产品有机超标问题已解决并赔偿完毕,无后续纠纷,欧亚地质与客户继续正常开展业务。

招股书申报稿披露,这一赔偿事件对公司2020年度业绩构成重大影响,对利润总额影响比例为-1230.68%。

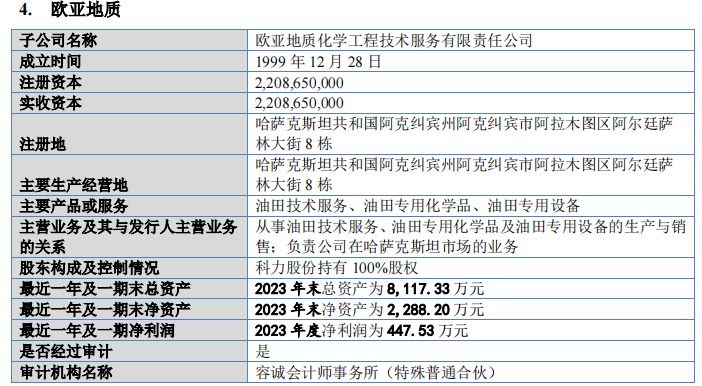

欧亚地质成立于1999年,注册地位于哈萨克斯坦,报告期内,公司主要通过欧亚地质及另外一家境外子公司加拿大科力开展境外业务,2020-2023年,公司在海外地区收入分别为1.37亿元、1.14亿元、1.94亿元、1.38亿元,占营业收入的比例分布为44.08%、34.49%、43.87%、39.14%。

一望可知,近四年海外收入约占公司营收四成左右,但《财中社》查询发现,欧亚地质、加拿大科力两家境外子公司盈利较低甚至亏损。2022年和2023年,欧亚地质净利润分别为-494万元、448万元,加拿大科力净利润分别为869万元、279万元,贡献的利润廖廖无几。

收入与净利贡献占比不成比例,尤其2023年海外地区收入又回到2020年水平,说明海外业务拓展不顺,同时也不免令市场质疑公司海外收入的真实性。

相比之下,境内收入虽然较高,但竞争激烈。科力股份母公司地处克拉玛依市,主要客户为中石油新疆油田,在本地的油田服务企业中,公司就面临多位竞争对手。

应收账款与存货高企存在计提减值风险

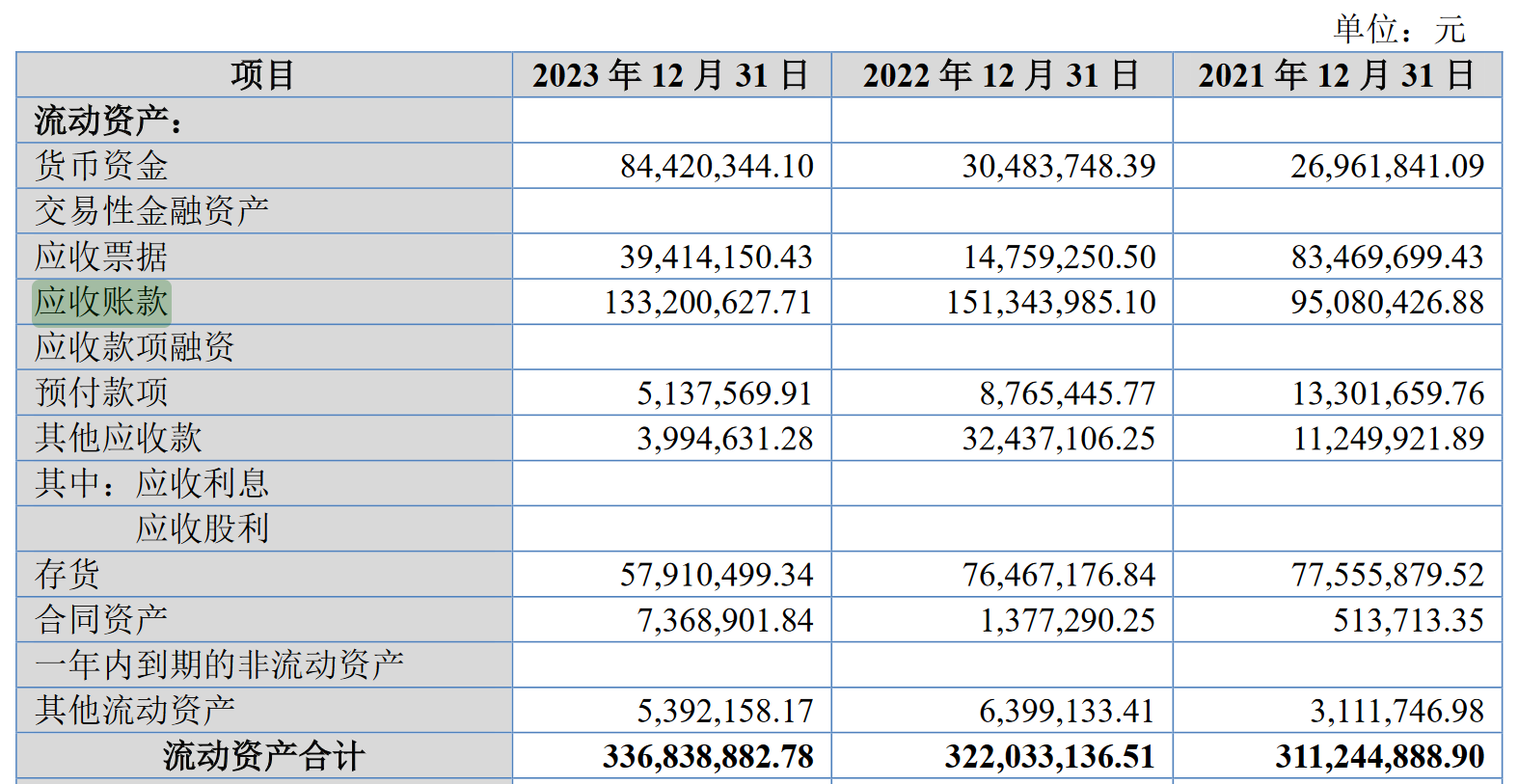

众所周知,面对石油系统这样的垄断行业央企客户,乙方是没有什么议价能力的。科力股份近年营业收入增加,随之增加的应收账款也危机隐现。2021-2023年年末,公司应收账款账面价值分别为9,508万元、1.51亿元、1.33亿元,占同期流动资产的比例分别为30.55%、47.00%、39.54%。如果应收账款不能及时收回,将会影响公司流动资金的周转,导致公司的运营能力下降。

2021-2023年年末,科力股份存货账面价值分别为7756万元、7647万元、5791万元,占同期流动资产的比例分别为24.92%、23.75%、17.19%。如果未来市场环境发生变化或竞争加剧导致产品滞销、库存积压,将引起公司存货跌价损失增加,进而对公司的盈利能力产生不利影响。

招股书申报稿表示,2021-2023年各期末,公司存货跌价准备余额分别只有322万元、395万元和399万元,计提明显不足。

研发占比低于同行,多次因安全生产问题受罚

报告期内,科力股份研发费用分别为1539万元、1656万元、1723万元,占营收的比例分别为4.60%、3.71%和4.81%,低于可比同行均值6.11%、6.46%和6.72%。

科力股份的原材料主要为环氧丙烷、聚合氯化铝、聚丙烯酰胺等化工原料,其中大部分化工原料本身也是石油的下游产品,其价格受石油价格波动及市场供求关系的影响较大。报告期内,化工原料占主营业务成本的比例在40%左右,而公司技术服务主要通过招投标方式确定价格,在合同期限内均按照招投标价格执行,在执行固定价格的情况下,存在原材料价格波动、采出液成分变动等因素导致毛利率变动较大的风险。

此外,科力股份油田化学品的生产过程涉及多种化学反应,需要使用反应釜等生产设备,所使用的部分原料为危险化学品。公司在日常生产过程中存在受突发环境变化、员工操作不当等因素影响而发生安全生产事故的风险,进而可能造成人员伤亡、财产损失。

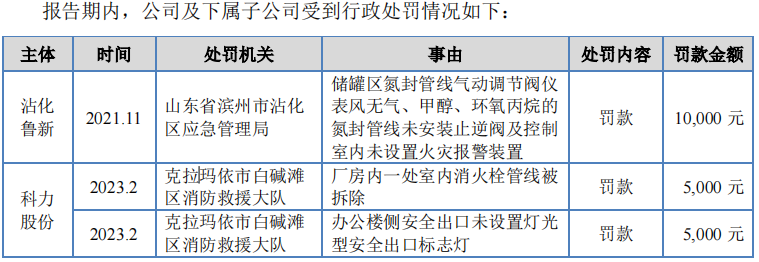

2021-2023年,科力股份及其子公司多次因安全生产问题受到行政处罚,再加上2019年质量问题导致的巨额赔款事件的警示,若公司产品再次出现质量不合格而导致油田公司索赔经济损失,将给公司声誉带来较大损害,引发与油田公司的诉讼仲裁及赔偿,从而对公司的业绩产生不利影响。

本文作者可以追加内容哦 !