我们从历史角度来推演未来趋势:

1,2005年以及2014年分别是行情启动的起点,老股民应该都知道,2005年前后进行了多次1000点保卫战,2014年前后进行多次2000点保卫战,而如今我们面临着3000点的保卫战!

2,2005年上市公司数量为1400家左右,2014年上市公司的数量为2500家左右,而当下上市公司的数据已经超过5000家,公司的基数在变大,指数的跌幅就有限。

3,2005年以及2014年分别进行了制度改革,2005年4月,证监会发布相关通知,正式启动股权分置改革试点工作。当年6月,试点企业的股权分置改革方案获得通过,改革完成之后,行情在2005年底启动。

而2015年的牛市老股民都知道,通常称为杠杆牛,有人因杠杆走上人生巅峰,也有人因杠杆破产!2014年改革三板斧:起草了注册制改革方案,大力推动企业上市;证监会还大力推进创业板市场改革,放宽准入标准;建立再融资制度,大力推进兼并重组。

而当下的科创板和2014年的创业板改革以及发展有太多的相似之处,创业板目前已经成熟,而科创板才是刚刚开始,而当面的融资并购重组,当下再次出现。最大的区别在于现在有量化(2014年已经有转融通了)!

即便在 2019 - 2021 年被认为是普涨的行情中,很多散户也未能真正赚到钱。

究其原因,市场最大的问题在于供血不足。2014 - 2015 年的牛市其实是人为推动的,在经历漫长调整后,市场需要一轮牛市,但配资的大量入市导致股市未能平稳刹车,一个急刹车直接把股市从 5178 点拉回至 2638 点。若去掉 2014 - 2015 年的杠杆牛,真正的牛市只出现在 2006 - 2007 年,从 998 点涨至 6124 点。

为何这么多年都没有像样的牛市呢?本质原因是股市的抽血机制远大于输血机制。这种市场状况必然导致长期的存量博弈,增量资金不足以支撑市场上涨。

近两年,市场看似鼓励分红,但有一点被忽视了,大部分高分红的企业都是国企。看似万亿的分红,大部分回到大股东即国资的口袋里,真正能流通到市场的资金并没有想象中那么多。

而真正抽血的不仅有大批量的 IPO,更多的是大股东的不断减持。这里的大股东不仅包括控股股东,还有很多财务投资的股东。这些股东在一级市场投资的股权项目,一上市解禁就立马到二级市场套现。市场那点可怜的增量资金根本填不满这个坑,“买不完,根本买不完” 就是最真实的写照。

大部分公司并没有真正具备上市的能力,而是通过财务报表的粉饰满足上市条件。这样的市场很难出现大牛市。

好在市场已经意识到这个问题,开始对大股东的减持以及分红做出更多限制。

否则,这个市场只能成为资本的提款机。然而,这个问题无法在短期内解决,因为这不仅涉及二级市场,还牵扯到一级市场。如果不给资本一个退出通道,那资本对于一级市场的投资就会进一步减少。牵一发而动全身,最终会导致优质的上市公司越来越少。

所以,完全限制肯定不现实,制度的规范需要一个时间周期去慢慢优化。当优化措施完成后,可能才会有更多资金敢于入场,整个市场才有牛市的基础。

说到牛市的基础,除了源源不断入市的资金,还有以下几点:

一、业绩预期。

牛市虽不炒业绩,但要炒业绩预期,这是底层基础。每一轮牛市,尽管都会炒出漫天泡沫,但在炒作时都有业绩预期作为支撑。当整个市场的业绩预期都很差,遍地都是雷的时候,就不具备牛市的基础条件。

所以,大牛市不一定要配合宏观经济增长,但要配合足够的业绩预期。很多时候,在经济走到相对低点之后,市场反而可以炒作,因为业绩预期的最差时间点过去了,后面都是所谓的增长预期。

二、价格便宜。

牛市的起点都是极低的估值,这一点已经强调多次。牛市的基础是有人在地板上割肉,把便宜货交给主力资金,而且是超级主力。价格越便宜,牛市的基础就越好。

只有把大量的廉价筹码拿到手,才会有超级牛市的诞生。因为市场的本质就是钱和筹码的交易,筹码不到位,市场不可能有大的涨幅。

三、炒作理由。

最后,大牛市需要一个理由、一个借口、一次情绪的发泄。所有的大牛市未必是在经济真正很好的时候出现,只要总体条件还可以就行。

比如 2010 - 2013 年,经济情况其实还可以;2014 - 2015 年,也没有特别特殊的情况出现,但牛市就来了。资金找了个理由,借着当时并购重组的风口,把市场炒了起来。这才是牛市的真相和本质。

有些人说,当下经济不好,需要到 2027 年甚至 2030 年才会有起色。但只要经济没有特别拉胯,就不会影响股市里资本的博弈。这些资本需要的是一个博弈的契机,而不是经济一定要非常好。在出现这个契机之前,资金需要在足够便宜的地方大量拿筹码,确保自己的成本足够低、足够安全。

无需做太多预判,等风来的时候,牛市就会来了。

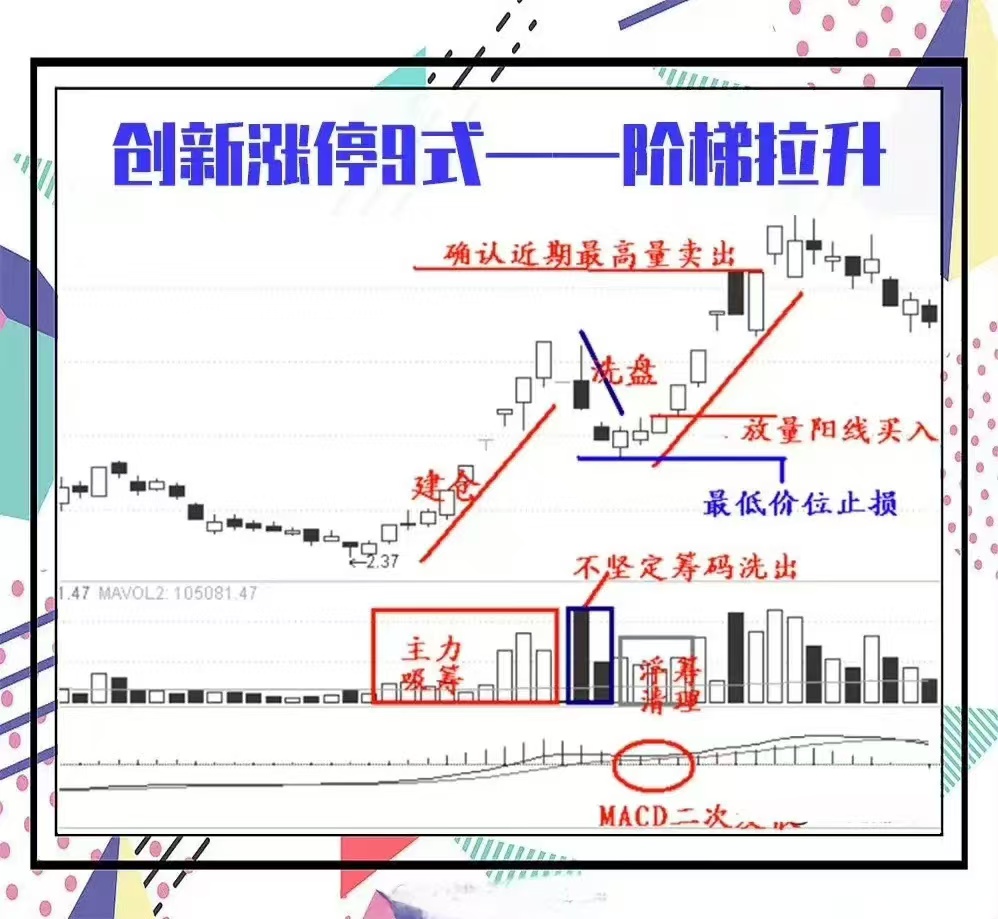

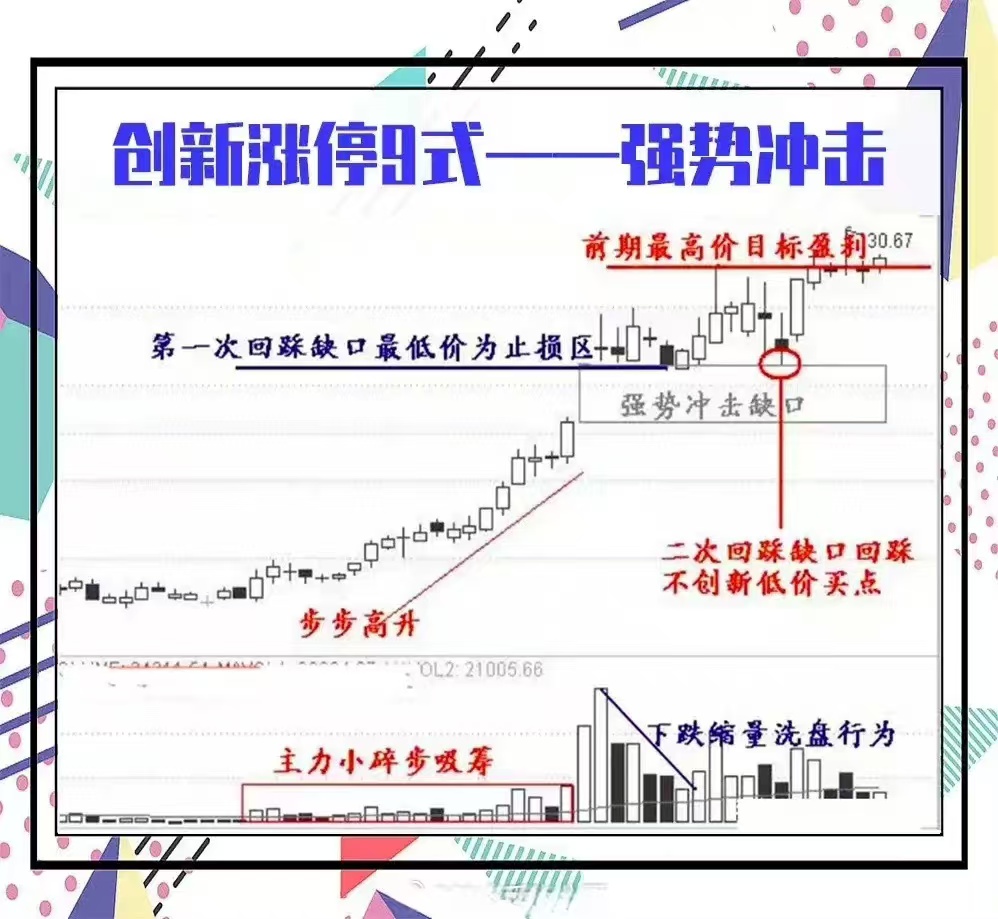

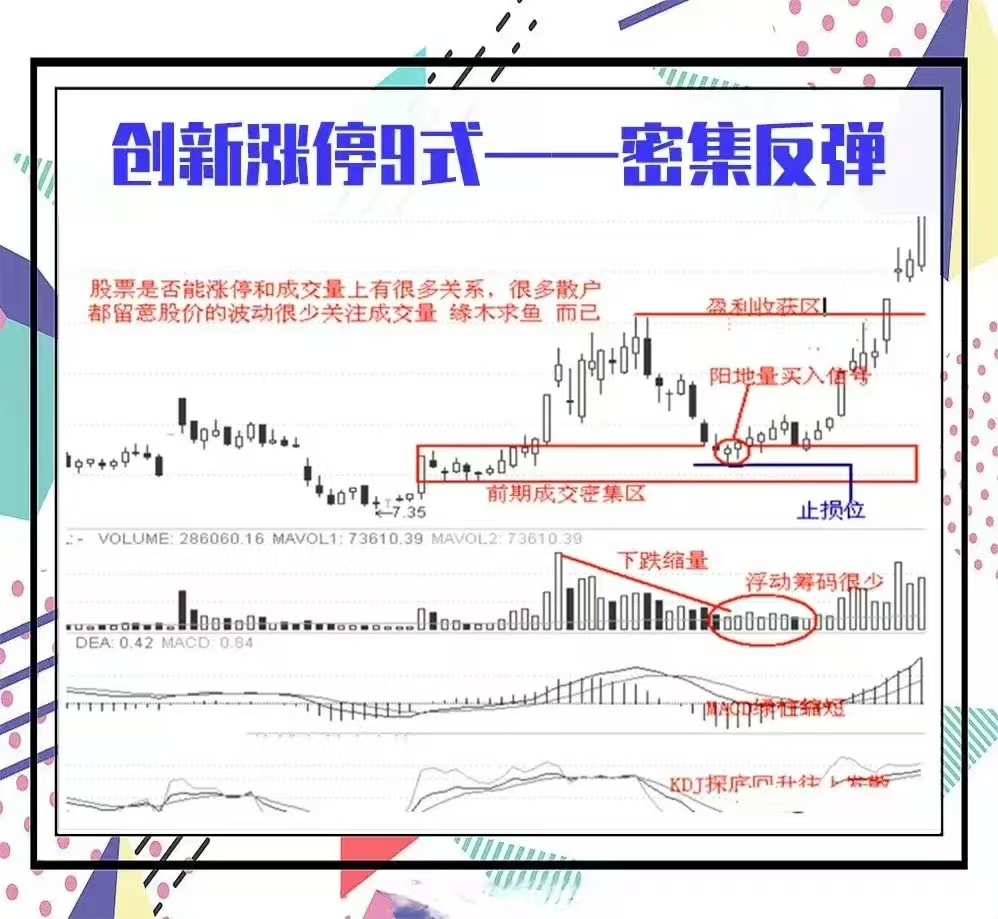

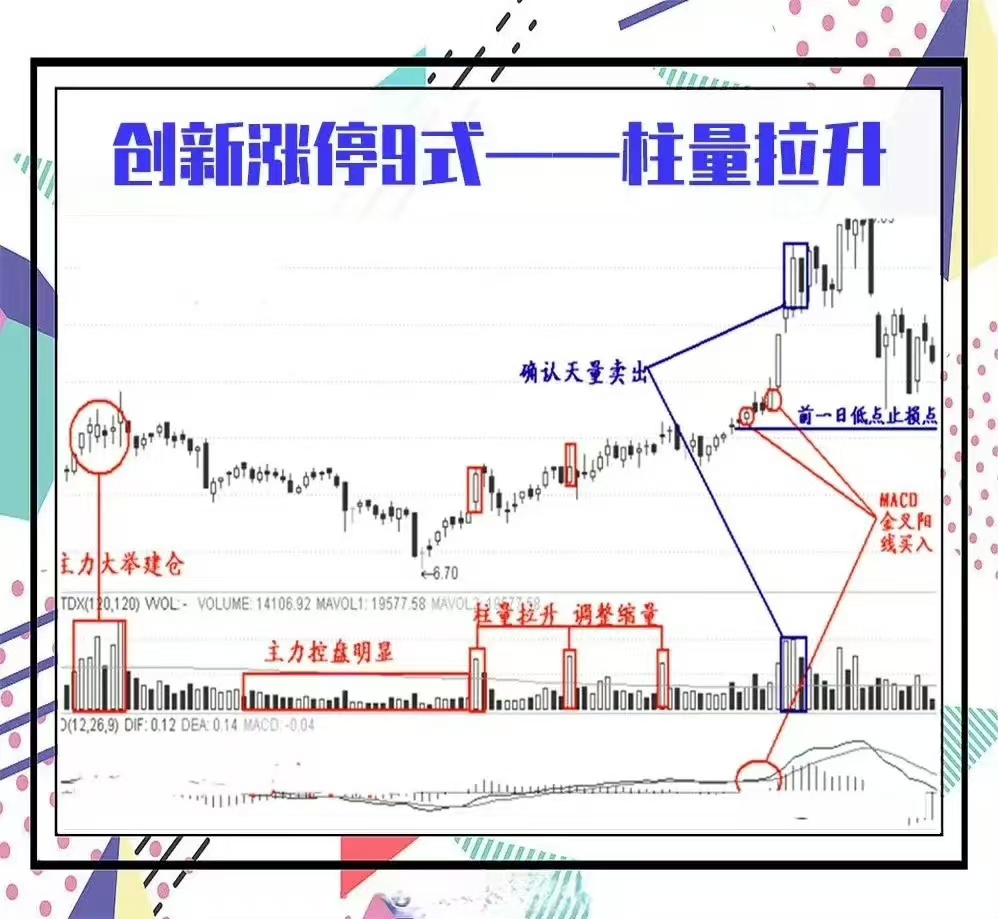

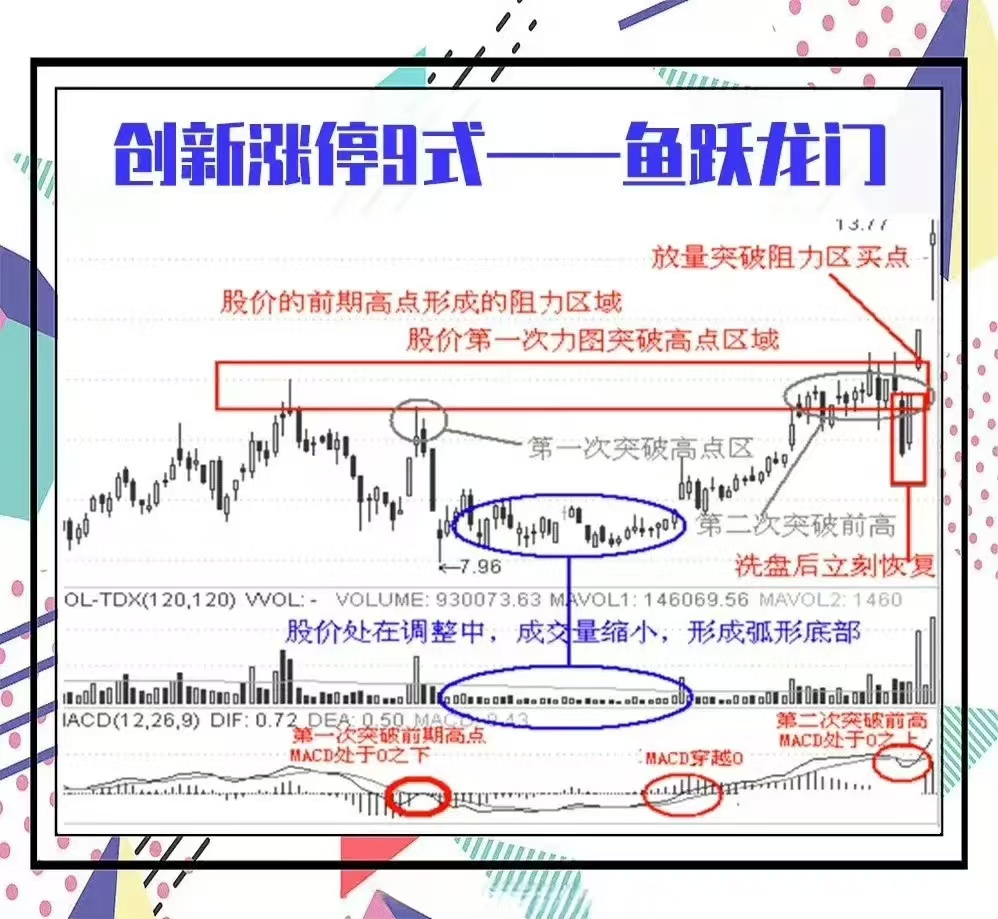

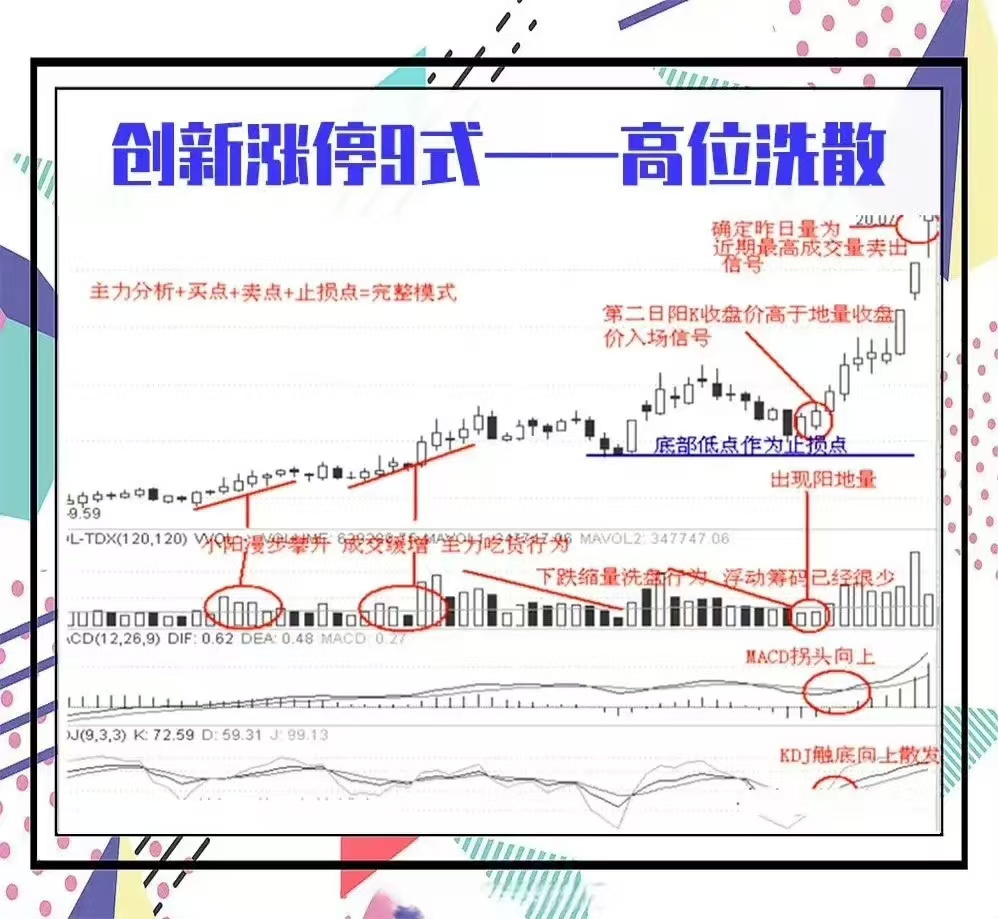

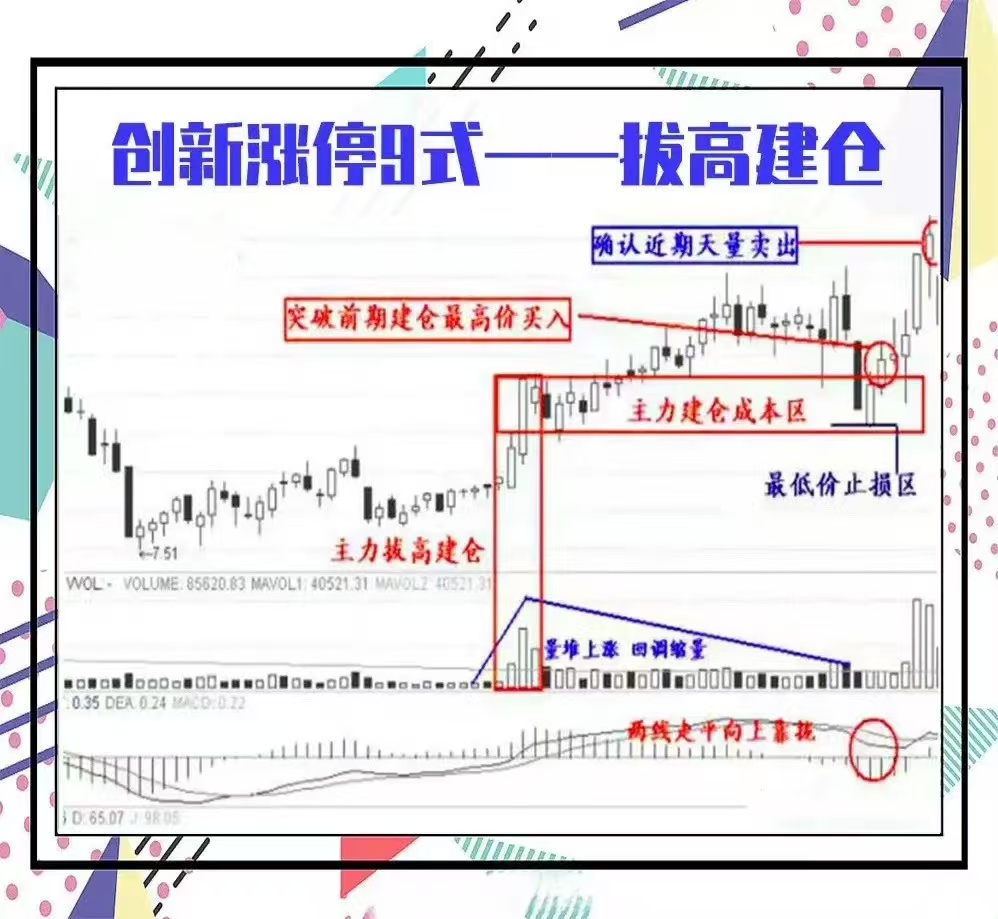

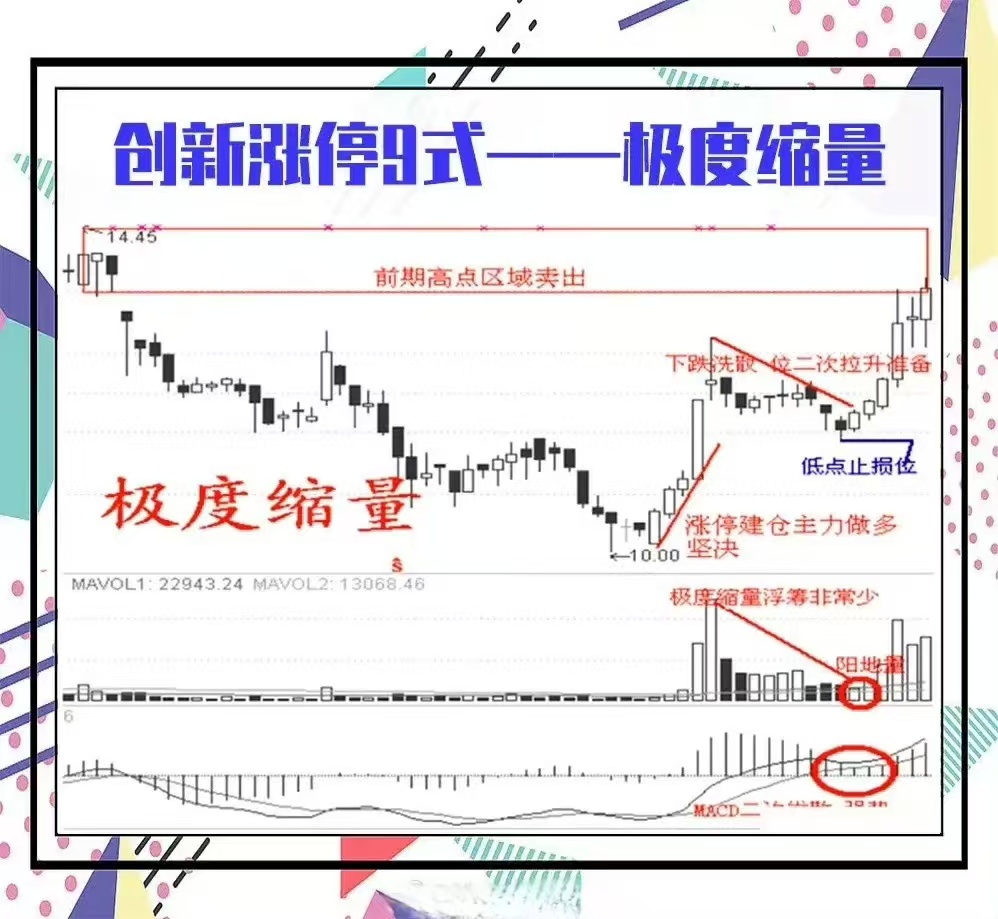

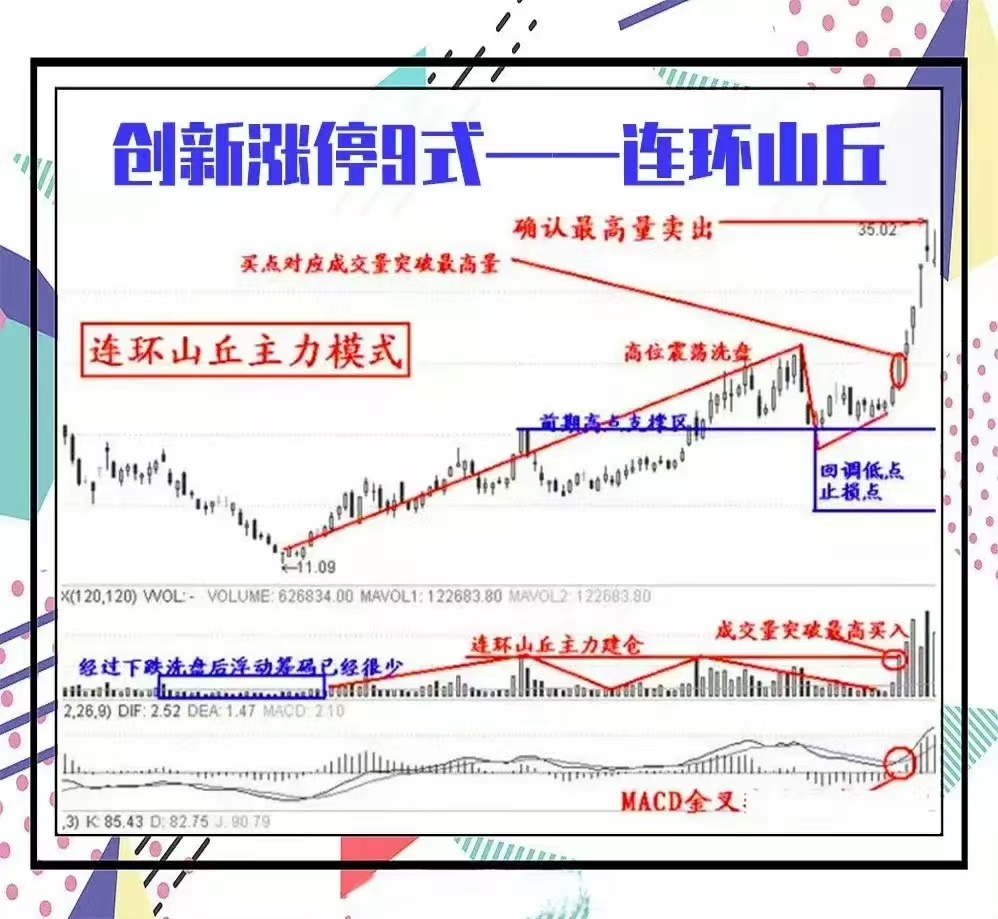

3年前在深圳福田朋友家聚会,认识了一位短线高手,非常胆大心细,让我大吃一惊的还是90后,然而看起来像80后,可知也是经过摸爬滚打,痕迹都刻在面容上了,不过已是财富自游,听他详细道来他的交易系统,确实不错,今天就分享给有缘人,建议收藏细细品味。

任何战法模式都是一把尺子,是为了辅助自己做交易策略,不能照本宣科,而是要根据宏观逻辑或者事件性驱动定好时间周期,再根据自己的模式去找切入点,做好止盈止损,然后用时间去日积月累,完善自己的交易体系,这样才是科学的,这套短线模型,也是要因人而异,要根据自己的性格选择合适的。

为了便于大家理解,我用案列做成了图文形式,放在下方,希望对还在迷茫,也没有建立自己交易系统的朋友,有一些启发,看完,记得点赞、关注、收藏、转发,方便看我主页更多技术干货,总有适合你的一把尺子。

今年会不会有牛市?

复盘A股历史各个阶段的牛市,“牛市的到来”大概需要满足这么几个条件:

(1)估值要足够低

(2)场内的流动性要足够好

(3)公司业绩大幅增长

如果这个时候,老百姓手上还有足够的钱,并且无知者无畏,那么就会出现一轮“毁天灭地”的大疯牛。

今年会不会出现牛市,主要看这几个条件是否会走向“成熟”。

这两年还会有牛市吗?

说到牛市我们就必须要提到最近20年中的三轮牛市。第一轮:2006-2007年的6000多点大牛。第二轮:2014-2015年的5000多点大牛。第三轮:2020-2021年的3700点的局域牛。这三轮牛市都是工业化周期的产物。如今我们很显然已经到了工业化周期的末端,所以我们的股市肯定也会在很小的区间内震荡,然后抉择出方向。目前从股市这三轮牛市的高度来看也确实如此。6100-5100-3700。这高度很显然在递减。

不仅牛市的高度在递减,连时间也在递减。2007-2015年是8年时间。2015-2020年是5年时间。

所以我们可以得出两个答案。第一、下一轮牛市大概率会小于3700点。第二、下一轮牛市启动的时间从2022年算起不会超过5年。

掐指算来从2022到现在已经两年半了。大盘从3700多点跌到了今年2月6的最低点2635点,算是标志着这一轮熊市的结束。大盘从2635点反弹到3174点其实我们可以理解为熊市触底后的反弹。

等熊市触底后的反弹彻底走完以后,下一轮牛市就会开始。其实这是很简单的道理,熊市的下跌能量彻底走完以后肯定会有牛市。只不过是涨多涨少的问题

我前段时间根据股市的周期粗略的算过,我觉得这一波回调的极致点位大概率会出现在2740点附近,目前大盘最低点2904已经非常接近。等大盘接近这个位置时大概率就会出现反转。但是下一轮牛市的高度会相当有限。肯定会小于3700点。

根据周期来推算,早则年底,迟则明年年初大盘就会见底反转,下一轮牛市就会开始。目测点位3500点附近。

以上内容仅供学 习交 流,不构成投 资建议,不作为投 资决 策的依 据,据 此 操 作,风 险自 担,股 市有风 险,投 资需谨 慎!

本文作者可以追加内容哦 !