国内人身险市场的第二大分销商,同时也是国内人身险市场上最大的独立保险分销商。

本文为IPO早知道原创

作者|Stone Jin

据IPO早知道消息,Yuanbao Inc.(元保有限公司,以下简称“元保”)于美东时间9月17日正式向美国证券交易委员会(SEC)递交F-1文件,计划以“YB”为股票代码在纳斯达克挂牌上市,高盛、花旗、中金公司和老虎证券担任本次IPO的承销商。

今年5月30日,中国证监会国际司已披露了关于元保赴美上市备案通知书。

成立于2019年的元保作为一家技术驱动型的在线保险分销商,主要为联合保险公司定制与分销人身险产品,并为客户提供理赔等售后服务。

根据弗若斯特沙利文的报告,按2023年首年保费计算,元保是国内人身险市场的第二大分销商,同时也是国内人身险市场上最大的独立保险分销商。

在产品战略上,元保聚焦普惠健康险及短期保险产品,以抓住下沉机场、即传统保险服务的“低密度区”的增量空间——具体来讲:元保基于数字广告,打破了传统线下代理人展业的地域限制,将保险服务带入了山区和村庄等更广阔的地区。同时,为了加强保险产品的普惠性,元保通过产品定制的方式,在保障范围、付费方式等方面进行了产品定制化创新,大幅降低了用户获取保障的门槛;而针对传统保险服务难以全面覆盖的特定群体,元保又为老年人群、“非标体”人群、新市民及灵活就业者等量身打造专属保险产品。

据元保发布的《2024健康险理赔半年报》显示,今年上半年,元保的理赔用户中,来自三线及以下城市的用户占比超70%;同时,三线及以下城市医保外费用中元保医疗险的报销比例为81%。

当然,与其他互联网保险分销机构相比,元保最大的差异化在于其独特“AI+保险”模式——将AI技术引入保险分销与理赔等全部环节,将传统的保险产品销售活动由人力资源驱动变成由AI技术驱动,从而提升国内保险销售与理赔等售后服务的体验和效率。

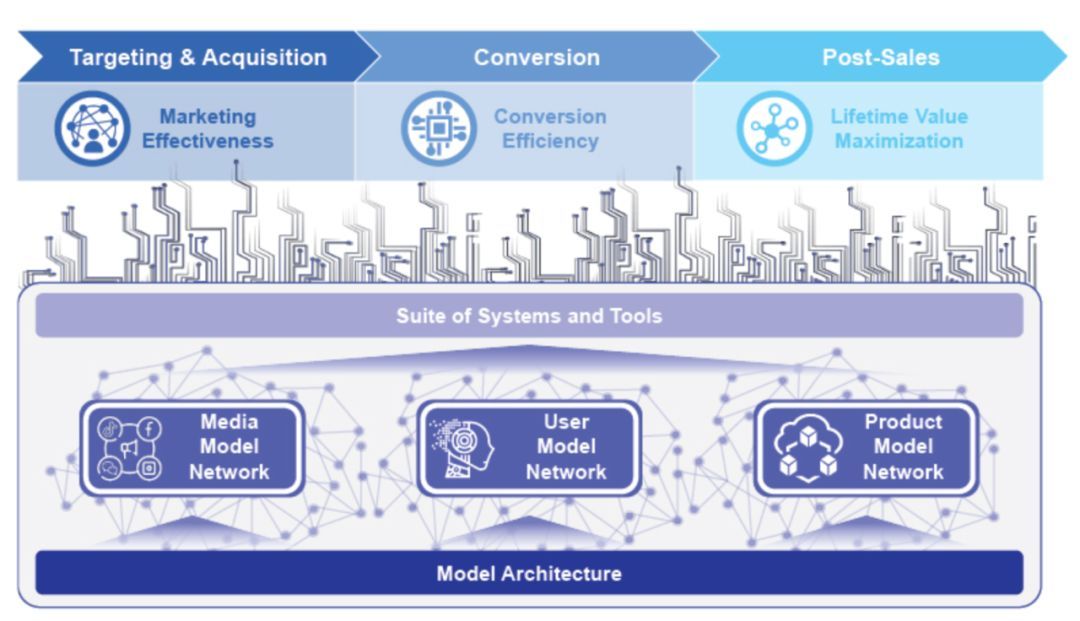

目前,元保已搭建了一个高效的消费者全周期服务引擎,致力于为每一位保险消费者提供个性化产品的定制和推荐、购买、保单管理、理赔和售后服务等定制化服务,极大地改善了保险消费者在元保平台上的保单购买体验。尤其是,针对保险产品分销和理赔各链条环节,元保利用AI技术和大数据开发了覆盖用户、媒体和产品维度的互联互通模型网络。截至2024年6月30日,元保开发的媒体模型超过700个,用户模型超过3000个,产品模型也近700个——基于这些模型网络,元保能够运行从初始用户定位与获取、销售转化到售后服务等大量场景,并不断优化针对每个潜在消费者的服务路径。

值得注意的是,截至2024年6月30日,元保拥有267名研发人员,在员工总人数的占比为62.1%,这在一定程度上亦佐证了元保与市场上以保险经纪人员为主的传统保险分销机构之间的差异,而这种差异更体现了第三方保险分销行业内人力资源主导与AI技术主导两种模式之间的根本区别。

某种程度上而言,保险服务或为AI大模型的最佳应用场景之一——一方面,传统的保险服务是人力密集型的行业,存在巨大的AI替代人力的潜力;另一方面,保险服务同时也是数据密集型的行业,而数据又是AI技术驱动行业变革的关键要素。以此来看,保险服务行业或基于AI变革实现效率与效益的双重飞跃。当前,AI技术在保险服务领域的应用仍处于较早期的起步阶段,未来存在较大的持续渗透空间。

另据弗若斯特沙利文的报告,2023年中国线上零售服务的整体渗透率为32.3%,同期互联网保险销售服务渗透率仅为12.3%。随着中国消费者对于互联网保险消费接受度的提升,预计到2028年互联网保险在中国的渗透率将增至30.2%。

财务数据方面。2021年至2023年,元保的营收分别为3.85亿元、8.50亿元和20.45亿元,2022年和2023年的同比增幅分别为121%和141%;同期,元保的归母净亏损分别为12.18亿元、4.35亿元和3.33亿元。2021年,元保调整后净亏损为4.42亿元,2022年和2023年调整后净利润分别为1875万元和2.03亿元。今年上半年,元保的营收同比增至15.29亿元,归母净利润为1.75亿元。

成立至今,元保已获得山行资本、北极光创投、启明创投、SIG海纳亚洲、源码资本、凯辉基金等知名机构的投资。

IPO前,山行资本持有元保17.6%的股份,为最大机构投资方;北极光创投、启明创投、SIG海纳亚洲和源码资本则分别持有元保11.4%、8.7%、8.4%、7.1%和6.3%的股份,亦为主要机构投资方。此外,据招股书信息推算,员工激励期权股数约占比12.4%。

元保在招股书中表示,IPO募集所得资金净额的约40%将用于进一步强化消费者全周期服务引擎;约30%将用于持续提升核心技术模型和数据洞察力;约20%将用于拓展消费者覆盖范围和理赔等售后服务能力;以及约10%将用于营运资金及其他一般公司用途。

本文作者可以追加内容哦 !