近日,东莞长联新材料科技股份有限公司(以下简称“长联科技”)正式披露了发行公告,并定于2024年9月19日进行网上申购。然而,自IPO以来一直备受争议,其中市场关注较多的是业绩不合常理、应收账款异常,大客户“消失”等方面经营问题,IPO过程及后续发展仍存在诸多隐忧。

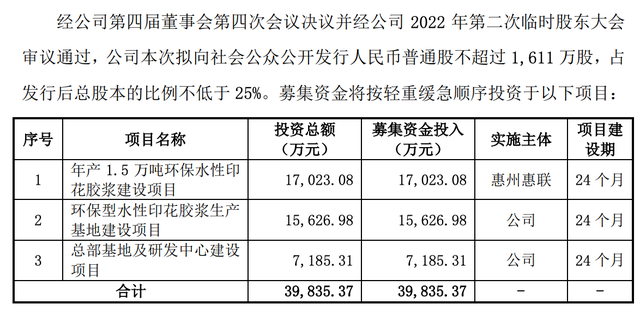

《巴论财经》观察了解到,长联科技本次公开发行股票数量为1611万股,发行价格为21.12元/股,发行后公司总股本将达到6443.99万股。预计此次发行将募集资金总额约为3.4亿元,这笔资金将主要用于年产1.5万吨环保水性印花胶浆建设项目、环保型水性印花胶浆生产基地建设项目以及总部基地及研发中心建设项目等多个重要项目的建设。

增利却不增营收存争议

外销毛利率异常被关注

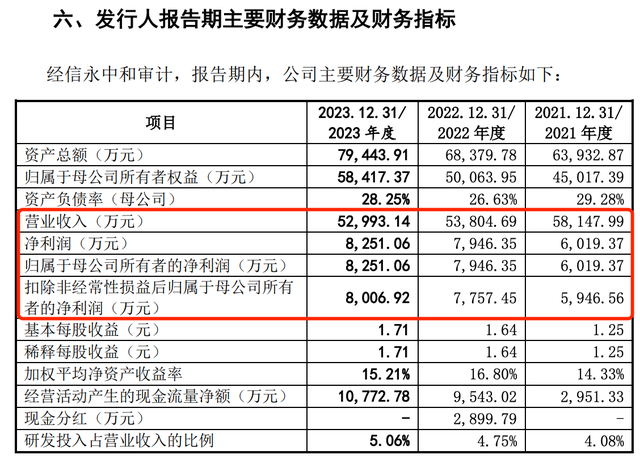

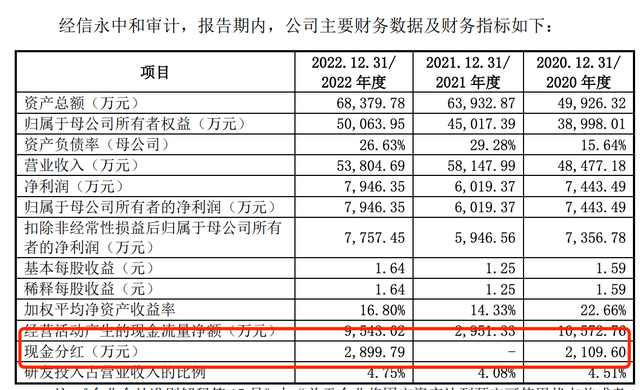

招股书显示,长联科技近几年财务波动异常,营业收入在过去两年持续下滑。数据显示,长联科技在2021年至2023年间的营业收入分别为5.81亿元、5.38亿元和5.30亿元,同比增速分别为19.95%、-7.47%和-1.51%,显示出明显的下滑趋势。复合增长率为-4.54%,远低于同行业可比公司平均水平。

长联科技在招股书中指出,营业收入下滑的主要原因包括部分地区下游企业客户面临的物流障碍,导致生产和销售受到暂时影响。此外,原材料采购价格的下降也促使公司主动调整产品销售价格,进一步影响了营收表现。然而,这些因素并未完全解释公司营业收入持续下滑的全部原因,市场竞争的加剧以及可能的市场策略调整也是不可忽视的因素。

《巴论财经》观察了解,在备受争议的是长联科技在营业收入连续两年下滑的背景之下,公司净利润却出现了异常的大幅增长。财报显示,在2021年至2023年度,长联科技实现的净利润分别为6,019.37万元、7,946.35万元、8,251.06万元。可以看出的是,最近两年公司净利润大幅增长。令人质疑,企业在经营当中常常会出现增收不增利的情况,但像长联科技这样增利不增营收,实属难解。

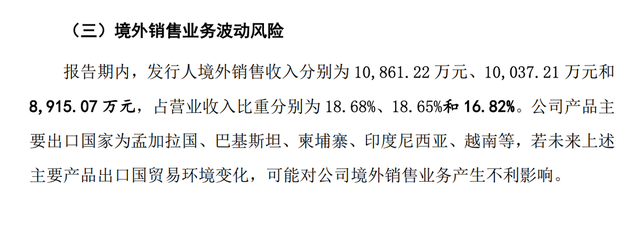

从公司具体实际经营披露来看,长联科技产品市场主要以国内为主,国外为辅来组成整体经营模式。值得一提的是,长联科技在国内外市场的表现存在显著差异。公司内销业务占据主导,收入占比稳定在81%至84%,而外销业务虽然占比较小但逐年增长,主要面向巴基斯坦、东南亚等纺织业快速发展地区。

内外销业务的毛利率差异明显,外销毛利率显著高于内销,这一现象一度引发了深交所的正式问询。长联科技的内销毛利率从2021年的25.13%稳步提升至2023年的33.7%,而外销毛利率则一直保持在较高水平,2021至2023年分别高达38.21%、42.51%和41%。

监管对此进行了问询,要求其说明外销毛利异常的原因。而过去三年,公司毛利率分别为27.58%、32.97%、34.92%,而行业均值分别为26.15%、24.29%、21.55%。但应收账款周转率分别为2.38 次、1.98 次和 1.89 次,持续下降,并低于行业均值2.91次、2.87次和3.10次。毛利率高于行业均值而应收账款周转率却低。

可以看出的是,长联科技外销毛利率显著高于内销。2021至2023年,企业外销毛利率保持在38%至43%高位,而内销毛利率则从25.13%稳步提升至33.7%。长联科技的解释则是,主要是缘于境内外销售产品结构不同,市场需求差异导致成本构成与定价策略各异。同时,外销业务享受出口退税政策优惠,直接提升了外销产品的净利润率。

依重销售而轻研发投入

IPO前“大客户”消失

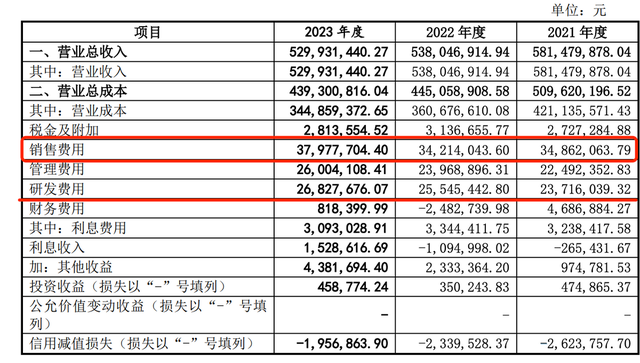

招股披露显示,近年来长联科技的销售费用持续高于研发费用,这一趋势在2023年尤为明显,两者之间的差距扩大至2.11个百分点,引发市场对长联科技研发投入力度的争议。

《巴论财经》观察了解,长联科技作为纺织印花材料领域的知名企业,其业务范围涵盖水性印花胶浆、水性树脂、丝印硅胶等产品的研发、生产与销售,以及印花设备的研发与设计。然而长联科技在研发与销售投入上的不均衡却成为了市场关注的焦点。

据财报数据显示,长联科技的销售费用占比始终高于研发费用。自2019年以来,这种趋势愈发明显,销售费用与研发费用的差距逐年扩大。尽管公司在研发方面也进行了一定的投入,并取得了一定的成果,如拥有40项发明专利等,但相比于销售费用的高投入,其研发费用的增长幅度显然较为有限。

数据显示,从2021年至2023年,公司的研发费用逐年上升,从0.24亿元增长至0.27亿元,但这一增长幅度仍显不足。与此同时,公司的销售费用持续高于研发费用,分别达到0.35亿元、0.34亿元和0.38亿元,显示出公司明显是存在轻研发重销售的情况。

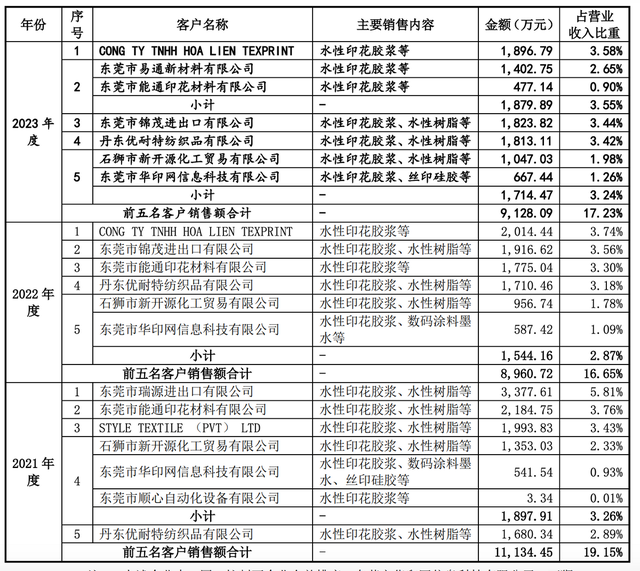

除此之外,长联科技带一大客户“消失”也成为市场争议点之一。《巴论财经》观察了解,长联科技大客户变更也受争议。2021年至2023年,长联科技对前五大客户实现销售分别为1.11亿元、8,960.72 万元和 9,128.09 万元,占营业收入的比重分别为19.15%、16.65%和17.23%。

可以看出,报告期内长联科技第一大客户一直是东莞市瑞源进出口有限公司,而在此期间,东莞市瑞源进出口有限公司与长联科技产生的销售金额分别为2644.40万元、2715.60万元和3377.61万元。占公司全年营业收入比例分别为5.69%、5.61%、5.81%。

可以说,东莞市瑞源进出口有限公司在2019年至2021年的三年间是长联科技十分稳定的大客户了。然而令人感到惊讶的是,到了2022年度,长联科技第一大客户东莞市瑞源进出口有限公司直接“消失了”。

根据工商信息显示,东莞市瑞源进出口有限公司成立于2016年8月12日,注册资本为200万元,公司100%控股股东为广东省东莞丝绸进出口有限公司,其实际控制人为广东丝绸纺织集团。

对于客户的“消失”,长联科技在解释道,东莞市瑞源进出口有限公司于2022年2月起终止与公司的业务合作,原因是2021年12月17日,长联科技收到广东省东莞丝绸进出口有限公司发出的《关于调整东莞丝绸转外贸综合服务出口业务的通知》,东莞瑞源自2022年1月31日起不再签订新的合同。

然而,在连续三年蝉联第一大客户的东莞市瑞源进出口有限公司结算合租之后,长联科技在近两年的第一大客户变成了越南客户CONGTYTNHHHOALIENTEXPRINT。然而,这一变化也引发了市场的诸多疑问。

如为何在2021年CONG TY TNHH HOA LIEN TEXPRINTT向长联科技的采购额同比下滑的情况下,到了2022年又突然暴增?此外,该客户在2022年的营业收入仅为342.99万美元(约合人民币2442.09万元),而其向长联科技的采购额却占到了其营业收入的82.48%,这不禁让人质疑其盈利能力及采购行为的合理性。

深交所也对此表示了高度关注,并要求长联科技说明CONG TY TNHH HOA LIEN TEXPRINTT等客户不同年度收入变动幅度较大的合理性,以及向该等客户销售增长的可持续性。同时,深交所还要求公司分析部分客户不同年度毛利率变动幅度较大的原因,并评估公司在客户稳定性与业务持续性方面是否存在重大不利变化或风险。

而对于此前的第一大客户东莞市瑞源进出口有限公司来说,长联科技当前的这位越南客户很显然相差甚远。根据招股书披露的资料来看,在2021年-2023年与公司发生交易的客户共计达到了433家,累计销售收入占营业收入比例分别为86.67%、86.55%和87.31%,占比在85%以上,长联科技解释为公司目前客户较为稳定,大部分收入来自于稳定的客户。

募投项目合理性遭争议

实控人家族分红大获利

此次IPO,长联科技预计拟募集资金3.98亿元,用于年产1.5万吨环保水性印花胶浆建设项目、环保型水性印花胶浆生产基地建设项目和总部基地及研发中心建设项目。然而,这些募投项目的合理性、资金使用效率以及信息披露的透明度等问题,均引发了市场的关注和争议。

长联科技计划将募集资金中的1.70亿元用于年产1.5万吨环保水性印花胶浆建设项目,1.56亿元用于环保型水性印花胶浆生产基地建设项目,7,185.31万元用于总部基地及研发中心建设项目。

然而,据惠州市人民政府披露的建设项目审批信息公示,其中一个募投项目“年产1.5万吨环保水性印花胶浆建设项目”的总投资额与招股书披露的金额存在696.92万元的差额。这一信息不一致引发了市场对其信息披露准确性的质疑,同时也让投资者对其募投项目的实际投资规模和资金使用效率产生了担忧。

其次,募投项目的市场前景和盈利能力也备受市场关注。长联科技表示,此次募投项目旨在扩大产能、提升产品品质和研发能力,以应对市场需求的增长和行业竞争的加剧。然而,市场对其募投项目的市场前景和盈利能力持谨慎态度。一方面,纺织印花行业的竞争日益激烈,市场需求的变化快速且难以预测;另一方面,长联科技近年来的经营业绩并不突出,营收复合增长率为负,净利润复合增长率也低于行业平均水平。因此,市场对其募投项目能否实现预期收益存在疑虑。

此外,长联科技在安全生产和环保方面的历史问题也引发了市场的担忧。招股书显示,公司在研发和生产产品的过程中,部分原材料属于危险化学品,若操作不当可能引起安全生产事故。同时,长联科技及其主要原材料供应商在过去几年中均受到过相关监管部门的行政处罚。这些历史问题不仅暴露了公司在安全生产和环保方面的管理漏洞,也可能对其募投项目的顺利实施和未来发展产生不利影响。

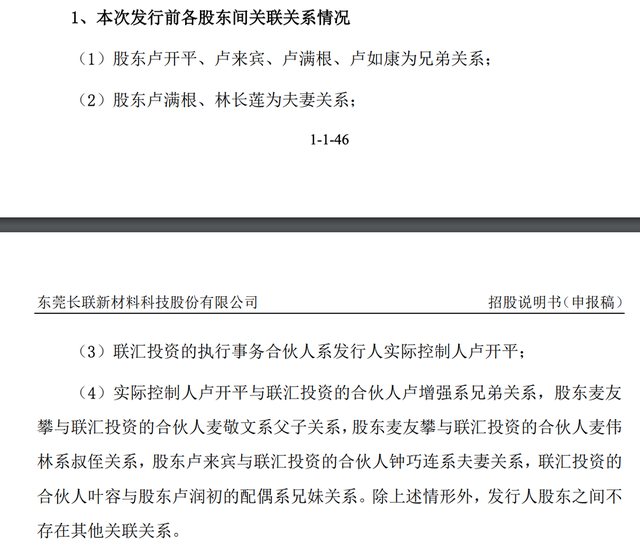

而在巨额募资背景之下,长联科技实控人家族IPO前夕两次大额分红也备受争议。长联科技的实际控制人为卢开平及其家族成员,他们通过直接持股和间接控制的方式,掌握了公司的大部分表决权。

据招股书披露,卢开平直接持有公司41.16%的股份,并通过担任联汇投资的执行事务合伙人间接控制公司8.07%的表决权,合计控制表决权比例为49.23%。此外,卢开平的兄弟卢来宾、卢如康、卢满根等也在公司中担任重要职务并持有一定比例的股份。这种家族控制的治理结构使得长联科技在决策和利益分配上呈现出明显的家族化特征。

然而,正是这种家族化特征在IPO前夕引发了市场的争议。据招股书披露,长联科技在2020年和2022年分别进行了大额分红,分红金额分别为2,109.60万元和2,899.79万元,两笔分红累计金额达到5009.39万元。值得注意的是,这些分红大部分落入了卢开平及其家族成员的口袋中。在2021年,长联科技的扣非归母净利润为5946.56万元,这意味着两笔分红几乎拿走了公司近一年的全部利润。

这种在IPO前夕进行大额分红的行为引发了市场的广泛质疑,市场担心这些分红是否损害了公司的长期发展能力和股东利益。毕竟,IPO是企业筹集资金、扩大规模、提升竞争力的重要手段,而大额分红可能会削弱公司的资本实力和投资能力。其次,市场也关注这些分红是否涉及利益输送和内幕交易等违规行为。毕竟,在IPO前夕进行大额分红,很容易让人联想到实控人家族在利用信息不对称优势进行利益套现。

在A股市场中,家族控制的企业并不少见,而家族企业在IPO前夕进行大额分红的情况也时有发生。然而,这种行为不仅损害了公司的长期发展能力和股东利益,也影响了市场的公平和透明。因此,加强监管和规范家族企业的治理结构、财务透明度以及分红行为显得尤为重要。

本文作者可以追加内容哦 !