债券市场周报

2024/9/9-2024/9/15

一、宏观经济观察

1、重要数据简评

(1)8月经济数据显示我国经济仍处弱复苏阶段,外需强于内需。

8月工业增加值同比增4.5%,低于预期4.7%和前值5.1%,内需疲弱拖累叠加夏季高温多雨天气扰动,工业生产增长放缓。分类看,采矿、制造业、电燃水同比增速分别为3.7%、4.3%、6.8%,除公共事业外较上月均回落。

1-8月固定资产投资同比增3.4%,低于预期+3.5%和前值3.6%,增速进一步回落。分项看,制造业、广义基建投资累计同比增速分别为9.1%、7.9%,均较上月回落,房地产投资累计增速持平前值-10.2%,地产无明显起色。

8月社零同比增2.1%,低于预期2.7%和前值2.7%,环比季调降0.01%,消费低位下探。分项看,商品零售、餐饮分别同比增长1.9%、3.3%,商品零售为主要拖累;汽车零售同比-7.3%,连续6个月负增长。

8月出口金额同比增8.7%,好于预期7.2%,前值7.0%。从产品来看,机械表现较好,其中汽车和船舶表现突出,电子形成拖累;区域上看,对美、日韩、东盟地区的出口增速有一定下行,对欧盟、拉美、俄罗斯和非洲出口增速大幅上升,或因以价换量的特点提振对价格敏感的新兴市场。

(2)中国8月CPI同比增0.6%,预期0.7%,前值+0.5%;核心CPI同比放缓至0.3%,为历史偏低水平。分项看,食品价格上涨2.8%,鲜菜、鲜果、猪肉仍是主要拉动;非食品价格延续弱势,同比增速回落0.5个百分点至0.2%,交通工具价格回落为主要拖累;部分民生服务消费价格相对韧性,医疗、教育、家庭服务价格分别涨1.9%、1.7%和1.6%。

中国8月PPI同比-1.8%,预期-1.4%,前值-0.8%。分项看,生产资料、生活资料价格分别降2.0%、1.1%,降幅走阔。高耗能行业价格为主要拖累,黑色金属冶炼和压延加工业、有色金属冶炼和压延加工业、石油煤炭和其他燃料加工业分别降4.4%、2.3%、2.0%;技术密集型行业表现较好,飞机制造业、工业机器人分别涨2.1%、0.8%。

(3)中国8月新增社融3.03万亿元,同比少增981亿元。新增人民币贷款9000亿元,同比少增4600亿元。社融数据略高于预期,结构延续前期,主要支撑项仍是政府债,同比多增4371亿元;或因部分城投平台债券融资需求转向表外,信托贷款成为支撑,同比多增705亿元。人民币贷款处于历年同期的偏低水平,主要支撑在于票据,其余各分项均有所拖累,反应实体融资需求仍偏弱。8月M0、M1、M2同比增速分别为12.2%、-7.3%、6.3%。M1增速较上月进一步下行0.7个百分点,反映实体经济活力总体在偏低水平。

(4)美国8月通胀基本符合预期,就业或已取代通胀成为美联储降息幅度决策的首要因素。美国8月CPI同比上涨2.5%,持平于预期值2.5%,前值2.9%,能源价格大幅回落为主要拖累,8月能源通胀同比、环比分别下降5.1pct、0.8pct至-4%、-0.8%。核心CPI同比上涨3.2%持平于预期和前值,虽然环比略超预期达到0.3%,但不足以给二次通胀上压力。就业方面,8月,在“贝里尔”飓风影响效果的减弱后,8月失业率从7月的4.3%下落至8月的4.2%,9月首次降息50bp的可能性大打折扣,降息25bp的概率很大。

来源:Wind、达诚基金

2、汇率

9月13日,美元对人民币中间价报7.103,较上周五变动105BP。

图1:美元指数与美元兑人民币汇率

来源:Wind、达诚基金

3、中美利差

9月13日,中美利差为-158.76BP,处于近十年的低分位水平;本周中美利差环比变动-0.64BP。

图2:中美利差走势(%)

来源:Wind、达诚基金

二、债券市场回顾

1、资金面

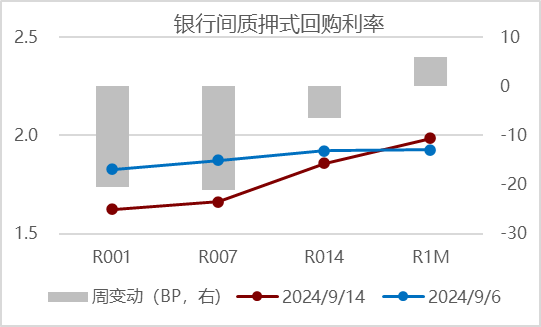

(1)货币市场利率

9月14日,银行间质押式回购品种R001、R007、R014、R1M分别为1.6226%、1.6631%、1.8574%、1.9864%,与上周最后一个交易日相比分别变动-20.61BP、-21.15BP、-6.47BP、6.05BP;存款类金融机构回购品种DR001、DR007、DR014、DR1M分别为1.6051%、1.6542%、1.8339%、1.9461%,与上周最后一个交易日相比分别变动-11.37BP、-3.48BP、-4.52BP、4.61BP。

图3:货币市场利率变动

来源:Wind、达诚基金

(2)央行公开市场操作

9月9日至9月14日,央行公开市场净投放8130亿元。其中,7天逆回购净投放8130亿元。

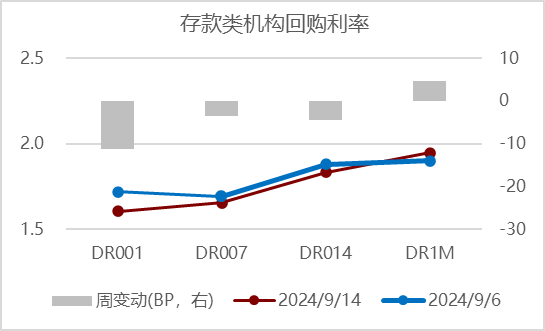

(3)利率债供给

今年,截至9月14日,利率债净发行合计71,743.86亿元,较去年同期多2,061.16亿元。当周,利率债净融资-4,743.36亿元,环比增6,185.24亿元。

图4:利率债供给节奏(亿元)

来源:Wind、达诚基金

2、债券市场回顾

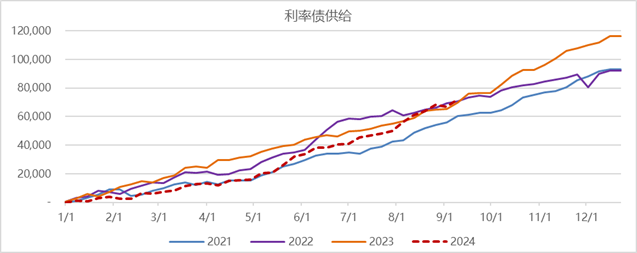

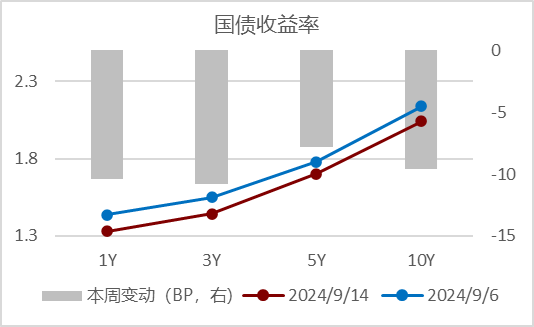

(1)收益率

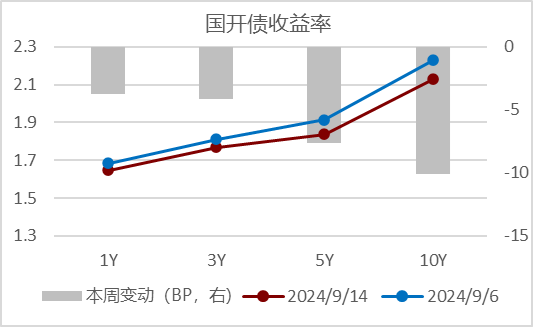

9月14日,国债1Y、3Y、5Y、10Y估值收益率分别为1.331%、1.4428%、1.7009%、2.0425%,与上周最后一个交易日相比分别变动-10.42BP、-10.8BP、-7.81BP、-9.63BP;国开债1Y、3Y、5Y、10Y估值收益率分别为1.6476%、1.7686%、1.8386%、2.1275%,与上周最后一个交易日相比分别变动-3.75BP、-4.14BP、-7.6BP、-10.06BP

图5:本周国债收益率和国开收益率变动

来源:Wind、达诚基金

(2)期限利差

9月14日,国债3Y与1Y、国债5Y与3Y、国债7Y与3Y、国债10Y与7Y、国债10Y与1Y利差分别为11.18BP、25.81BP、21.34BP、12.82BP、71.15BP,环比上周变动0BP、3BP、-2BP、0BP、1BP。

表1:期限利差

分位数区间:2010年1月至今,来源:Wind、达诚基金

来源:Wind、达诚基金

(3)信用债收益率

表2:信用债收益率

分位数区间:2015年1月至今,来源:Wind、达诚基金

(4)信用利差

表3:信用利差

分位数区间:2015年1月至今,来源:Wind、达诚基金

三、信用债负面

1、债券违约/展期

表4:债券违约与展期

2、评级负面

无。

来源:Wind、达诚基金

$达诚定海双月享60天滚动持有短债A(OTCFUND|013964)$

$达诚定海双月享60天滚动持有短债C(OTCFUND|013965)$

$达诚腾益债券A(OTCFUND|017045)$

$达诚腾益债券C(OTCFUND|017046)$

$达诚致益债券发起式A(OTCFUND|017503)$

$达诚致益债券发起式C(OTCFUND|017504)$

$达诚添利利率债A(OTCFUND|021462)$

$达诚添利利率债C(OTCFUND|021463)$

$达诚中证同业存单AAA指数7天持有期(OTCFUND|019572)$

#金价再创历史新高#

免责声明

1.本文件所载或涉及的数据信息均来源于公开网络,我公司对这些数据/信息的真实性、准确性、时效性、完整性均不作任何保证。

2.本文件中的所有观点或者测算仅代表我们当时的判断,不构成任何投资建议,我们也不保证当中的观点和测算不会发生任何调整或变更。

3.本文件仅作为宣传材料供投资者交流学习使用,不构成任何投资建议,不作为任何法律文件。

4.基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。

5.基金有风险,投资需谨慎。

本文作者可以追加内容哦 !