一、债市综述

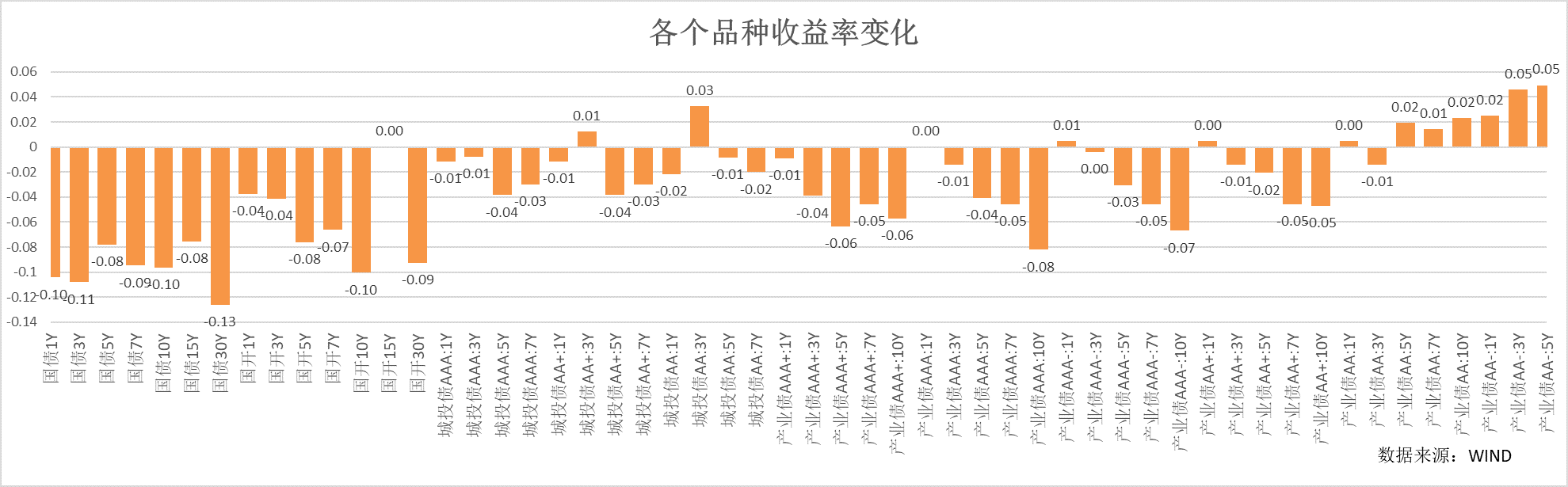

上周,随着资金面趋于宽松,市场再度博弈货币政策宽松的落地,周内公布的8月经济数据多低于预期,叠加财政政策进一步宽松短期落空,市场无风险收益率进一步下行,整体无风险收益曲线下行8-10bp,特别是长端再创新低,10年国债收益率跌破2.05%,30年国债收益率跌破2.2%。信用债下行幅度小于利率债,利差小幅反弹,低等级信用利差反弹较大。

货币市场方面,上周央行公开市场净投放8130亿,市场资金面趋于宽松。DR001周五下行至1.66%,R001回落至1.67%,二者中枢分别较前一周下行20bp、15bp。7天资金利率相对波动较小,DR007收于 1.82%,R007收于1.93%。资金分层小幅收敛。周内政府债净缴款5586亿。二级1年国股存单周六收盘1.92%,较上周下行4.5bp。

二、影响债市主要因素或事件

资金利率:

上周全周央行逆回购净投放8130亿。本周逆回购到期8845亿,同时到期MLF5910亿,政府债净缴款大幅回落至598.8亿。本周进入缴税期,叠加公开市场大量到期,关注央行公开市场操作以及可能的货币政策进展。

周内经济:

上周,密集公布8月经济数据,从整体数据上看,仍然体现外需强于内需,需求仍显不足的状态,涉及到内需部分的数据多低于市场预期,如果9月经济企稳力度较弱,年内经济目标实现压力将较大。

8月出口同比增8.7%,表观增速创年内最高;环比的2.7%亦高于季节性均值。8月进口同比为0.5%,仍然处于偏弱状态。

8月工业增加值同比增4.5%,较上月进一步回落,环比0.32%也低于前2月数据,传统产品和新兴产业分化明显,考虑到本月也明显走弱,反应需求不足已经显著影响生产端,加大生产链的利润压力。8月社会零售数据环比-0.01%,进一步趋弱明显,终端需求不足成为经济弱势最重要因素,后续关注9月以来推出的以旧换新等政策对需求拉动的效果;固定资产投资8月同环比均小幅走好,这和8月以来政府债发行加快以及设备更新政策推进有密切关系,但需要关注不含电力的基建仍然较弱,反映地方投资仍然较弱。

8月社融增加3.03万亿元,存量增速为8.1%,较上月下降0.1%,政府债券融资与信托贷款同比多增,其余分项同比均有不同程度的同比少增。实体信贷较弱,主要原因包括:一是防空转、挤水分因素的扰动依然存在;二是从政策行负债规模(PSL+政策性银行债券融资)处于低位来看,政府主导投融资需求偏弱;三是从同期PMI、地产销售高频数据来看,制造业资本开支和居民部门主动加杠杆的意愿仍有待提振。央行负责人解读8月金融数据时指出“加大调控力度,着手推出一些增量政策举措”,逆周期政策仍是后续关键,关注货币政策的进度。

三、债市展望

跨节资金面宽松,叠加财政政策短期加码概率降低,以及经济数据较弱,市场无风险利率再下台阶。在长期利率创新低后,机构需求分化加大,市场对于宽松货币预期的博弈的较强,因此后续货币政策落地的速度,资金面的宽松程度,以及后续宽信用的政策落地速度均将影响市场对利率短期中枢的预期。

新的一周,公开市场到期量加剧,叠加税前影响,市场对于流动性的需求将加大,关注央行公开市场操作的动向,短期利率波动可能加剧,在新的货币政策落地前,无风险利率大概率仍然处于区间震荡中。

风险提示:基金有风险,投资需谨慎;过往业绩不等于未来收益,基金业绩表现具有波动风险。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及净值高低并不预示其未来业绩表现,基金管理人管理的不同基金的业绩并不互相保证。本资料不是法律文件,仅供具备相关基金知识的内部工作人员交流使用,请勿作为产品宣传材料向投资者推介。本资料中的信息或所表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议。投资人购买基金时,应详细阅读《基金合同》《招募说明书》及《产品资料概要》等基金法律文件,并选择符合自身风险承受能力的产品进行投资。投资有风险,敬请理性选择。

本文作者可以追加内容哦 !