一、市场综述

上周A 股全线下跌。具体来看,截至2024年9月13日,上证综指收于2,704.09点,全周下跌1.18%;深证成指收于7,983.55点,全周下跌0.99%。主要指数中,全周上证50指数下跌1.22%,沪深300指数下跌1.06%,中证500指数下跌1.25%,创业板指下跌0.25%,科创50指数上涨0.02%。行业方面,全周中信一级行业分类30个行业中28个行业下跌,跌幅前五分别为:食品饮料、消费者服务、交通运输、石油石化、煤炭。

二、经济基本面

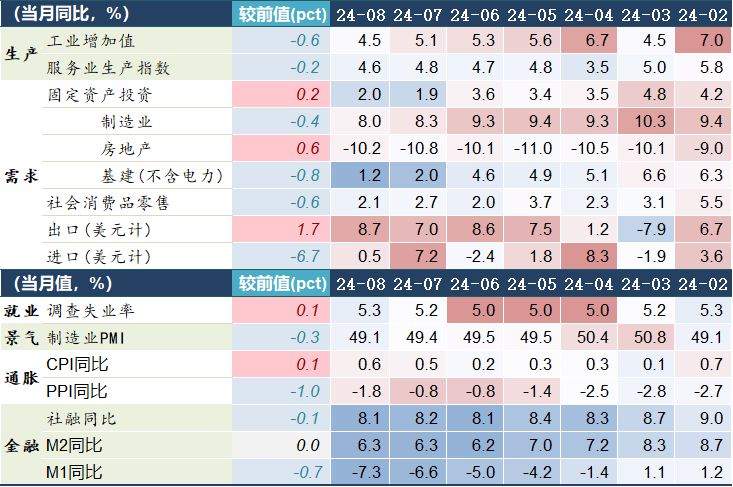

1. 9月14日,国家统计局公布8月经济数据。

中国8月规模以上工业增加值同比增 4.5%,预期 4.7%,前值 5.1%。

中国1-8月固定资产投资同比增 3.4%,预期3.5%,前值3.6%。

中国8月社会消费品零售总额同比增2.1%,预期2.7%,前值2.7%。

8月经济数据整体低于预期。虽然设备更新、以旧换新补贴等政策对经济产生了一定的支持作用(设备投资,耐用品消费)。但国内有效需求不足的问题仍较为严峻,下半年以来需求端疲弱对生产端的牵引逐渐显现,此前相对偏强的生产端呈现收敛态势,经济下行的步伐未见放缓。我们计算的8月GDP月度指数为4.53%,较7月的4.86%进一步下滑。

(1)需求端疲弱对生产端的牵引逐渐显现,此前相对偏强的生产端呈现收敛态势。8月工业增加值同比增速降至4.5%(前值 5.1%)。结构上,大宗商品价格回落,上游行业生产积极性降低,煤炭开采和洗选业、石油和天然气开采业的增速分别下降了1.4和1.7个百分点。中下游表现分化,出口链、设备更新等形成支撑,计算机通信、运输设备、金属制品等相对较强;发电设备、太阳能电池的产量增速出现了明显的下降,这可能与行业正在进行供给优化有关。

图1、2024年8月宏观数据概览

(2)固定资产投资增速下滑,基建是主要拖累因素。7月单月狭义基建投资放缓至1.2%(前值2%)。8月制造业投资同比8%,维持韧性。设备投资高增对部分设备生产形成有效提振,例如8月食品制造机械、纺织专用设备、包装专用设备的产量同比分别为66%、15.7%和13.5%。

(3)房价下滑,地产销售延续低迷。70大中城市新建住宅价格同比跌幅扩大0.4个百分点至5.7%,1-8月新房销售同比-18.0%,仍处于较低位置。

(4)社零同比增速下滑,补贴政策效果有所显现。社零同比增长2.1%,上月增长2.7%,限额以上商品零售增速再度转负。分项来看,汽车与多数升级类消费增速放缓,8 月餐饮收入同比仍在3.3%的低位(前值3%)。在加力支持消费品以旧换新政策带动下,部分耐用品消费回暖,8月家用电器和音像器材类零售额同比由前值-2.4%升至3.4%,其中,高能效等级家电零售额实现两位数增长。

2. 9月13日,央行公布2024年8月金融数据。

受信贷需求偏低、金融“挤水分”效应影响,8 月信贷数据延续低位运行。政府债券融资偏强,继续对社融形成重要支撑。M1与M2的剪刀差,企业、居民存款剪刀差均仍在回落,或预示了企业盈利欠缺向上的弹性。值得注意的是,央行这次罕见地对单月数据做出了解读,一是避免市场对数据过度解读,二是传递货币政策稳增长稳预期的态度。

信贷总量同比少增,票据冲量继续。8月新增人民币贷款9000亿元,同比少增4600亿,处于历年同期的偏低水平,主要支撑在于票据。8月经济环比走弱的趋势仍在持续,价格信号总体偏弱,对贷款需求形成一定制约。

结构上看,居民、企业部门信贷需求不足,消费、投资总体低迷。8月非金融企业贷款新增8400亿元,同比少增1088亿元。8月BCI企业利润前瞻指数降至45.14,企业盈利预期偏悲观,扩大资本开支意愿不足。高技术制造业中长期贷款余额增长13.4%,科技型中小企业贷款余额增长 21.2%,增速均高于贷款余额增速,显示信贷资源更多流向重大战略、重点领域和薄弱环节。居民贷款新增1900亿元,同比少增2022亿元。

政府债发行支撑社融增速。8月政府债券融资16130亿元,同比多增4371亿元,8月地方专项债发行有所加快,但从高频数据来看实物量尚未有效跟进,继续关注资金落地情况。企业债券融资1692亿元,同比少增1096亿元,主要原因是当月债券市场调整导致下旬信用债发行利率走高,抑制企业债券融资需求,信用债取消发行现象相应增多。

M1,M2剪刀差再创新低。在去年偏低的基数基础上,今年8月M1同比继续下探至-7.3%,较上月下降0.7个百分点,反映的实体经济活力总体在偏低水平。此外,手工补息余波未平,加上7月底存款降息落地,部分活期存款定期化、定期存款流向理财等非银机构,对M1也造成一定扰动。8月M2同比增长6.3%,较上月持平。

三、 高频数据

1. 生产相关:生产呈现一定旺季特征

9 月第二周,主要工业品开工率多数上行,高炉开工率、汽车全钢胎、半钢胎、PTA等开工环比均上行。整车货运流量指数环比上行2.48至115.4,但仍低于去年同期水平(116.8)。八月底九月初以来,随着气温开始下降,工业品需求出现了季节性的回暖,呈现出一定旺季特征,社会库存逐步消化,供需关系出现改善。

2. 需求相关:中秋假期居民出行活跃

9月6日-9月11日,30城新房成交面积环比-16.1%,同比-32%,成交动能继续走弱。重点17城二手房成交面积合计170万平方米,环比上升8.6%,同比上升7%。进入9月二手房成交略有回暖,但向上弹性仍不强。中秋假期首日全社会跨区域人员流动量较 2019 年(同为 3天假期)增长13.3%。

3. 通胀相关:国内工业品价格仍偏弱

9月第二周公布的全国猪肉平均批发价为27.1元/公斤,环比-0.8%;蔬菜价格环比上升1.0%。农产品批发价格200指数环比上升0.9%,由跌转涨。工业品方面,南华工业品价格指数环比回升0.3%,国内螺纹钢价格环比下跌,水泥价格涨幅收窄;国际原油价格先跌后涨。

四、 政策面

9月13日,全国人大常委会会议表决通过了关于实施渐进式延迟法定退休年龄的决定。根据决定,从2025年1月1日起,我国将用15年时间,逐步将男职工的法定退休年龄从原60周岁延迟到63周岁,将女职工的法定退休年龄从原50周岁、55周岁,分别延迟到55周岁、58周岁。

9月14日,金监总局发文促进非银行金融机构支持大规模设备更新和消费品以旧换新行动的通知。具体措施包含:鼓励发挥融资租赁专业优势,提升金融服务设备更新质效;鼓励以融资租赁方式推进重点行业设备更新改造;发挥财务公司特色功能,支持集团客户设备更新换代和技术改造;提升消费信贷便利,支持消费品以旧换新;加大汽车金融服务,支持汽车以旧换新。

五、 资金面

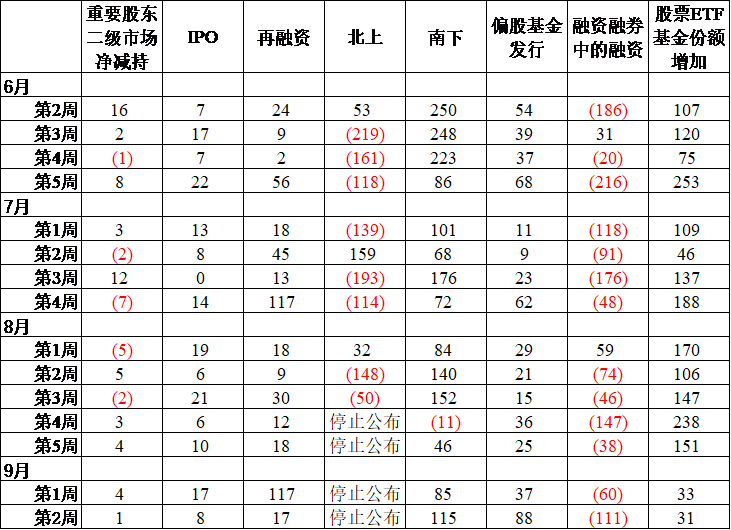

来自EPFR的数据显示,本周海外主动型基金继续流出海外中资股市场,流出规模约为2.5亿美元,相较于此前一周的2.1亿美元有所增加,已连续70周流出。与此同时,海外被动型资金转为流出1.0亿美元(此前一周流入1.7亿美元)。

上周,融资余额减少110.9亿元,前一周为减少60.4亿元。

图2、分渠道资金流入情况(亿元)

注1:由于数据公布节点的问题,部分数据在之后的统计中会有变动。

注2:偏股基金发行只能部分反应公募基金规模的变化。

六、 配置建议

近期市场已具备部分偏底部特征,进一步下行风险有限。9月19日美联储将公布利率决议,美国大概率开启新一轮降息周期。另外,中秋节前多只挂钩A500的公募产品完成募集,其建仓或有助于增量资金流入市场。我们对市场保持乐观,关注政策积极发力后经济数据的边际改善、以及海外降息对我国货币政策掣肘减弱等多因素共振带来的机会。

七、 本周关注

1. 美联储议息会议;

2. 日本央行货币政策会议;

3. 中国LPR利率;

$圆信永丰兴源灵活配置混合A(OTCFUND|001965)$

$圆信永丰医药健康(OTCFUND|006274)$

$圆信永丰优加生活(OTCFUND|001736)$

$圆信永丰优悦生活混合(OTCFUND|004959)$

$圆信永丰优享生活(OTCFUND|004958)$

风险提示:基金有风险,投资需谨慎;过往业绩不等于未来收益,基金业绩表现具有波动风险。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及净值高低并不预示其未来业绩表现,基金管理人管理的不同基金的业绩并不互相保证。本资料不是法律文件,仅供具备相关基金知识的内部工作人员交流使用,请勿作为产品宣传材料向投资者推介。本资料中的信息或所表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议。投资人购买基金时,应详细阅读《基金合同》《招募说明书》及《产品资料概要》等基金法律文件,并选择符合自身风险承受能力的产品进行投资。投资有风险,敬请理性选择。

本文作者可以追加内容哦 !