中秋节假期,山东青岛成为热门旅游地。

青岛是山东乃至全国有名的大城市,不仅风景秀丽,有崂山这样的著名的风景区,还是一座拥有1000多万人口,GDP超过1.5万亿的山东第一重镇。2023年青岛GDP总量达15760.34亿元,同期济南,GDP总量为12757.42亿元,青岛领先省会济南3000多亿元。

同时青岛拥有66家上市公司,位居全国23位,有海尔智家、海信影像、青岛啤酒这样的知名企业。在上市公司数量上,青岛也超越济南的61家,位居山东榜首。

据各上市公司披露的2023年年报数据显示,青岛上市公司有10家营收过百亿,其中营收和市值最高的是海尔智家,海尔智家2023年凭借2614.28亿元营业收入,再次蝉联山东上市公司营收第一名。海信视像、青岛啤酒和赛轮轮胎实现营业收入突破200亿元大关,21家上市公司营收突破50亿元。说明青岛整体经济较为活跃。

这段时间恰逢A股上市企业陆续发布2024年中报,青岛典型上市公司在今年上半年的表现如何?

强势的海尔智家

海尔智家是老牌上市公司,早在90年代“海尔兄弟”动画片就家喻户晓。

其实早在1984年,海尔是个濒临破产的小厂,当年海尔年销售额38万,负债却达到了147万,连工人的工资都发不出。厂子也破破烂烂,垃圾遍地,一年之内跑了3个厂长。35岁时任青岛市家用电器工业公司副经理张瑞敏出任厂长。

张瑞敏上任后,引进联邦德国利勃海尔冰箱,只用了一年,就生产了一万两千多台电冰箱,总产值达到了1344.7万元,当年扭亏为盈,盈利107.3万元。

盈利后的海尔发展迅猛,1986年总产值近8000万元,并在1988年获得了中国电冰箱史上第一枚国优金牌,1990年又获得中国冰箱行业第一枚国家质量管理奖金马奖,1991年被评为“中国十大驰名商标”。直至1993年上市,更名为海尔集团。

经过几十年的发展,海尔集团已经发展成为青岛的龙头企业,也是青岛66家上市公司营收和市值最高的企业。 2023年已经更名为海尔智家的海尔集团营收2614亿元,超过格力电器的2050亿元,国内家电企业中排名仅次于美的,位居第二位。

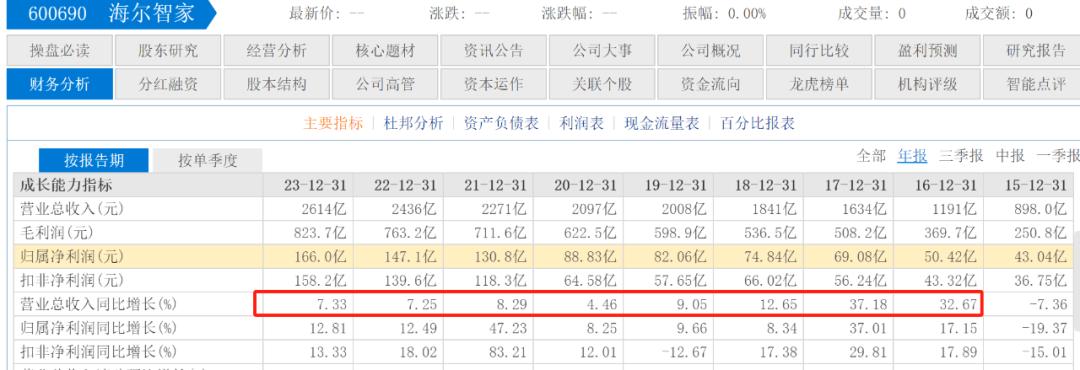

2023年海尔智家营收增幅为7.33%,和格力电器营收波动较大不同,近几年一直保持稳定增长的势头。这一年,海尔净利润166亿元,同比增长12.81%,净利润增幅高于营收增幅,得益于海尔智家毛利率和净利率的提升。毛利率由31.33%提升至31.51%,净利率由6.05%提升至6.40%。

2024年前两个季度,海尔智家基本延续2023年的状态,营收增长放缓,但净利润增幅较大。 第一季度营收689.8亿元,增幅6.01%,净利润47.73亿元,同比增幅20.16%。 第二季度营收666.5亿元,营收增幅降至0.13%,但净利润达56.47亿元,同比增长13.15%。

2018年,格力电器的营收为2000亿元,海尔智家的营收为1841亿元,从2018年至2023年,格力电器营收增加了50亿元,而海尔智家营收则增加了773亿元,在这段时间内的发展,显然海尔智家更胜一筹。

销售费用高企影响净利润?

从营收角度来看,海尔智家确实已经超过格力电器不少,2023年海尔智家的营收为2614亿元,格力电器营收为2050亿元,海尔智家领先格力电器564亿元。但2023年格力电器的净利润为290.2亿元,海尔智家的净利润只有166亿元,净利润反而落后格力电器124.2亿元。

另一家白电巨头美的的营收高达3737亿元,海尔智家暂时很难超过。在净利润上美的2023年337.2亿元是海尔智家的两倍有余,且海尔智家12.81%的净利润增幅也落后美的14%的净利润增幅。

从净利润来看,海尔智家位居三大白电巨头末位,根源在于海尔智家的销售费用过高,侵蚀净利润。

从单一产品的价格来看,海尔智家在高端产品领域占据较大优势。海尔智家在财报中披露,2023年,卡萨帝在多个品类位居高端市场第一:15000元以上冰箱线下市场份额为50%,10000元以上洗衣机线下市场份额为84%,15000元以上空调线下市场份额为28%。由此可见海尔智家的高端产品市场占有率极高,这就意味着这些高端产品拥有较高的利润空间,2023年海尔智家的空调毛利率为29.37%,同期美的暖通空调的毛利率只有25.57%。不过依然低于同期格力空调37%的毛利率。

根据财报可以看出,毛利率高于美的,但6.40%的净利率却低于美的9.07%,这也直接造成海尔智家的利润规模落后竞争对手,究其原因主要是因为其销售费用高企。财报显示,2023年,海尔智家销售费用409.78亿元,占总营收的15.67%。作为对比,同期,美的的销售费用仅为348.81亿元,仅占总营收的9.33%。格力电器的销售费用为171.3亿元,销售费用占总营收的比例仅为8.36%,海尔智家的销售费用占比为三家最高。

据财报显示,2024年上半年,海尔智家的销售费用为186.9亿元,占总营收1356亿元的14%,略有下滑,但平均每日销售费用超过1亿元,销售占比在白电三强中位居第一。同期美的销售占比为9.8%,格力电器销售占比为8.1%。

这或许可以从一个侧面看出,海尔智家的高端产品之所以能有如此高的市场占有率,或是巨额的销售费用作为支撑。 这或是海尔智家净利率为白电三强末位的一个原因,造成了营收比格力电器高出数百亿,净利润却远远落后格力电器。

或许换一种方式来看,海尔智家的目前高端产品热销,除了产品力或品牌效之外,营销侵蚀了公司的利润,造成了海尔智家高营收低利润的现状。

海外市场存变数

海尔智家的出海之路值得肯定,目前是白电三强中海外市场营收占比最高的一家。 2021年海尔智家的海外业务就占比一半,2022年和2023年占比逐步攀升。海尔智家财报披露,2021年-2023年,海尔智家海外业务收入分别为1137.3亿元、1254.24亿元以及1356.78亿元,分别占总营收的49.98%、51.51%以及51.9%,2023年,格力电器的海外业务营收只占总营收的12.21%,美的海外业务占比也只有44%,均落后海尔智家,尤其作为一度霸占白电行业榜首多年的格力,海外业务占比偏低,在出海方面,远远落后海尔智家。

海尔智家将目光向海外转移,或是迫不得已,目前国内家电市场红利已经触顶,竞争日益激烈,除了美的、格力之外,小米也进来分一杯羹,海尔为寻求增长只能将希望寄托海外市场,希望用海外市场打开成长空间。从目前来看,海尔智家的海外业务无疑是相对成功的。

海尔智家海外业务的成功主要得益于其高端产品和品牌的增长策略、本土化三位一体模式的推进、以及持续的产品创新和技术领先。海外市场的高增长其根本逻辑在于高端产品的增长以及品牌力的提升,海尔智家的产品提升了盈利空间,品牌溢价能力增强,逐渐奠定了海外市场发展的基石。比如洗干一体机能够颠覆性解决用户的洗护难点,即便是售价偏高,也拥有较高的增长率,类似高端产品的大受欢迎,推动了海尔智家海外业务的迅猛发展。

而海尔智家的目光不仅仅锁定在美国、欧洲等发达国家的市场,也开始深耕东南亚、南亚、南美等地区。 其绿色智慧、环保和节能的理念成为技术核心,在国内市场稳定的情况下,努力拓展海外市场,成为近几年海尔智家保持稳定增长的关键所在。

但海外市场同样存在国内市场增速放缓的问题,财报显示,2021年-2023年,海尔智家海外业务收入分别同比增长13%、10.3%、7.6%,增幅呈不断下滑趋势。同时为了努力拓展海外市场,海尔智家选择了让利而行。比如2021年至2023年海尔智家国内市场的毛利率一直高于30%,但同期海外市场的毛利率分别是28.21%、26.92%以及26.77%,毛利率方面不及国内市场,且毛利率也逐渐呈下滑趋势。

同时海尔智家为了拓展海外市场,不停在海外并购,比如海尔智家此前斥资100亿日元收购三洋电机,进入日本以及东南亚市场。随后美国通用电气公司的家电业务、新西兰Fisher&Paykel公司、意大利公司Candy等等,相继被海尔智家收入囊中。2023年12月,海尔智家以6.4亿美元(约合人民币45.59亿元)的对价,收购开利全球旗下从事商用制冷业务的开利商用制冷100%股权。今年7月海尔智家与来自瑞典的伊莱克斯集团合作,斥资近10亿元收购伊莱克斯旗下在南非市场从事热水器业务的ESA的100%股权。类似的并购多达十数起,这也成就了海尔智家海外业务迅速发展的原因。

这样的发展依靠并购急速扩张,形成了较高的商誉规模。财报披露,2021年至2023年,海尔智家的商誉分别高达218.27亿元、236.44亿元和242.9亿元。但从海尔智家近年来海外业务的成长性和利润空间均在收窄,影响到商誉减值。这或许也是股价由2021年年初的33.75一路下滑至9月12日收盘24.90元的一个原因,跌幅为26.2%。

商誉减值的后果是成长性不足,在国内家电行业红利触顶的情况下,依赖营销势必拉低自身净利润,因为大量的并购存在,海尔智家的海外业务想支撑起较高的商誉,更具有挑战性。

从净资产收益率ROE(加权)指标看,海尔智家为三强中最低,美的近三年稳定在22%左右,格力则由21.34%提升至2023年的26.53%,海尔智家近三年该数据分别为17.29%、16.81%、16.85%,总体呈下降趋势。同时从现金流上看,海尔智家的现金流也为三强中最低。

在海尔智家营收增速放缓,海外业务靠并购的情况下,青岛这家营收和市值最高的上市公司,也将面临一定的挑战。

作 者 | 无忌

本文作者可以追加内容哦 !