最近,关于养老的话题频上热搜。

“35岁提前退休攻略”、“存满多少钱才有底气提前退休”等话题已经成为了各大平台的流量密码。这种种的背后,都展现出这届年轻人对于养老的焦虑。

那么如何才能消除焦虑,在退休时过上安逸的生活呢?

养老的钱从哪来?说起养老,核心的问题就是养老的钱从哪里来?咱们国家目前的养老体系主要有三大支柱:

简单来说,第一支柱就是由国家给你养老,第二支柱就是单位给你养老,第三支柱就是现在的你给未来的你养老。

想要消除养老焦虑,养老手段肯定是越多越好。所以,在国家给的基本保障之外,个人主导的个人养老金就是我们要重点规划的部分。

就好像在泡面时多加根肠,点奶茶时多加份料一样,个人养老金就是我们给自己的养老生活加的料。 养老,不是等到老了再养!有些小伙伴可能会问,有国家的基本养老金和企业的年金,为什么还要自己养老呢?等退休领钱不就行了。

其实并不是这样,养老这件事,并不是等到了老了才养。

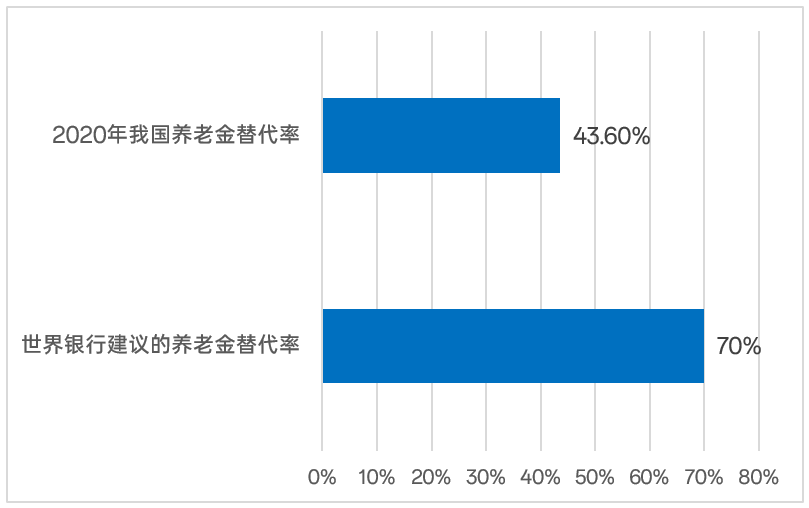

世界银行曾经建议,想要维持退休前生活水平,养老金替代率不低于70%。

注:数据来源Wind,人社部,东方证券研究所,截至2020年末。

Tips

养老金替代率指退休时的养老金水平与退休前的工资水平的比率

打个比方,如果您退休前的工资是10000元,根据世界银行的建议,想退休之后保持之前的生活水平,需要的养老金为10000*70%=7000元。

所以说,消除养老焦虑症的另一大法宝就是要未雨绸缪,提前规划!大家可以根据自己家庭的资产、收支情况、未来预期,养老目标等,将一部分短期不用的资金用作养老投资,提早进行布局。

其实可以把养老金看作一个储蓄罐,这个储蓄罐只能在退休时打开。年轻时做好规划,定期进行养老投资,就好比往这个储蓄罐里定期存钱。当打开储蓄罐的时候,之前有没有“存钱“就会一目了然。

消除养老焦虑的攻略大家get了吗?下一期和大家详细聊聊个人养老金产品。

风险提示:本材料不作为任何法律文件。本公司承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人所管理的其它基金的业绩并不构成对本基金业绩表现的保证。本基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险和本金亏损,由投资者自行承担。投资者投资于本公司基金前应认真阅读相关的基金合同和招募说明书等文件,了解所投资基金的风险收益特征,并根据自身风险承受能力选择适合自己的基金产品。敬请投资者注意投资风险。

追加内容

本文作者可以追加内容哦 !