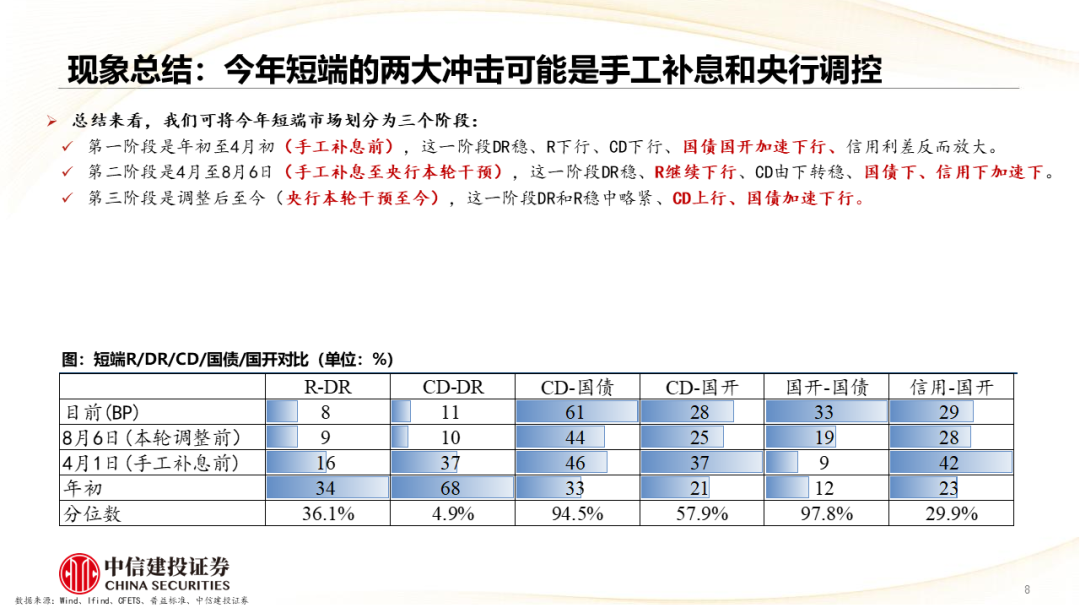

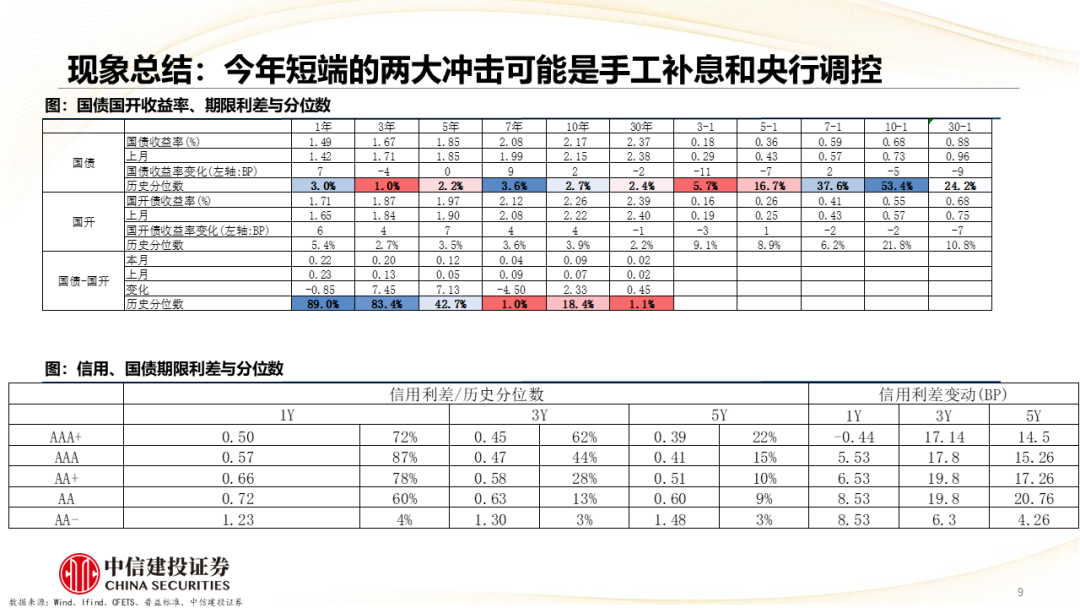

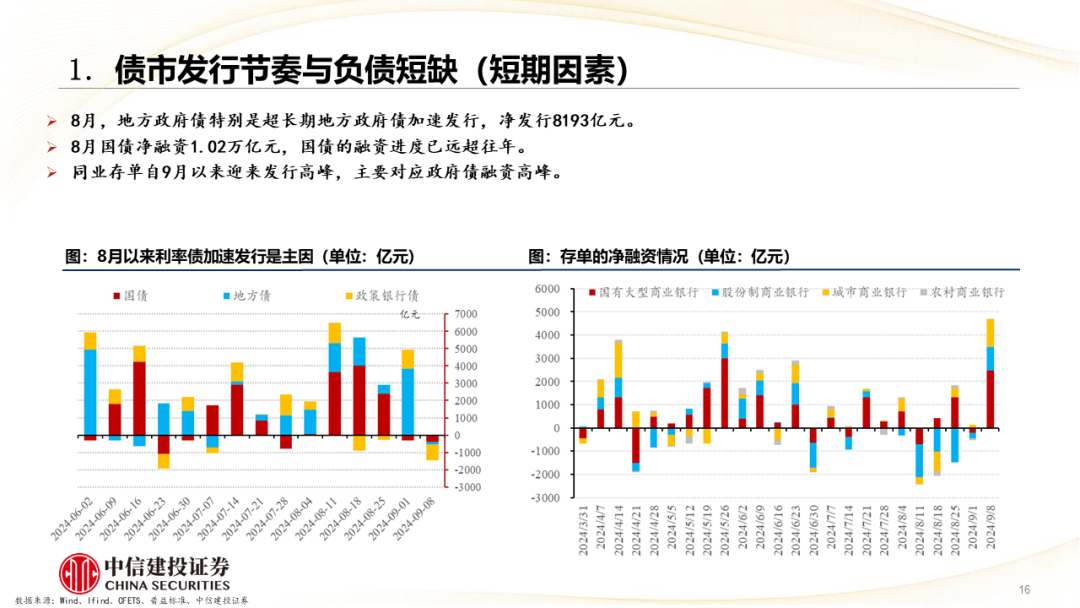

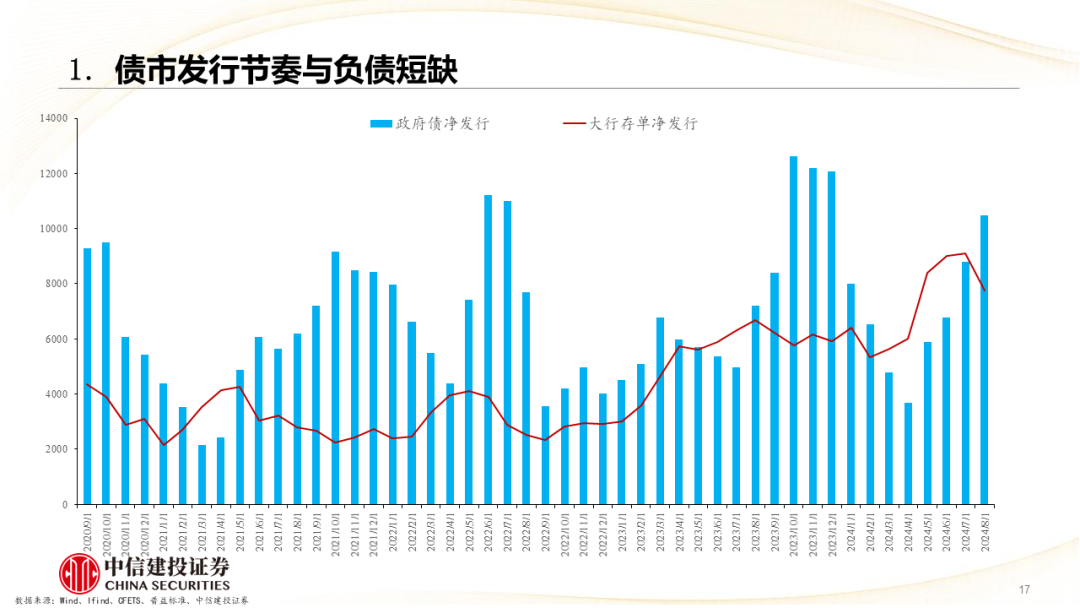

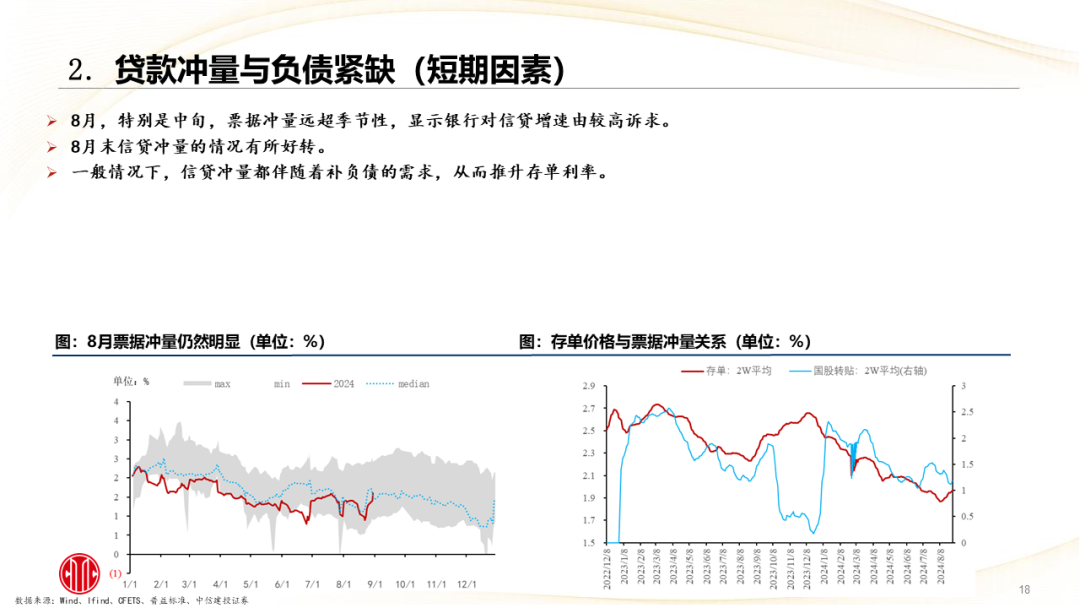

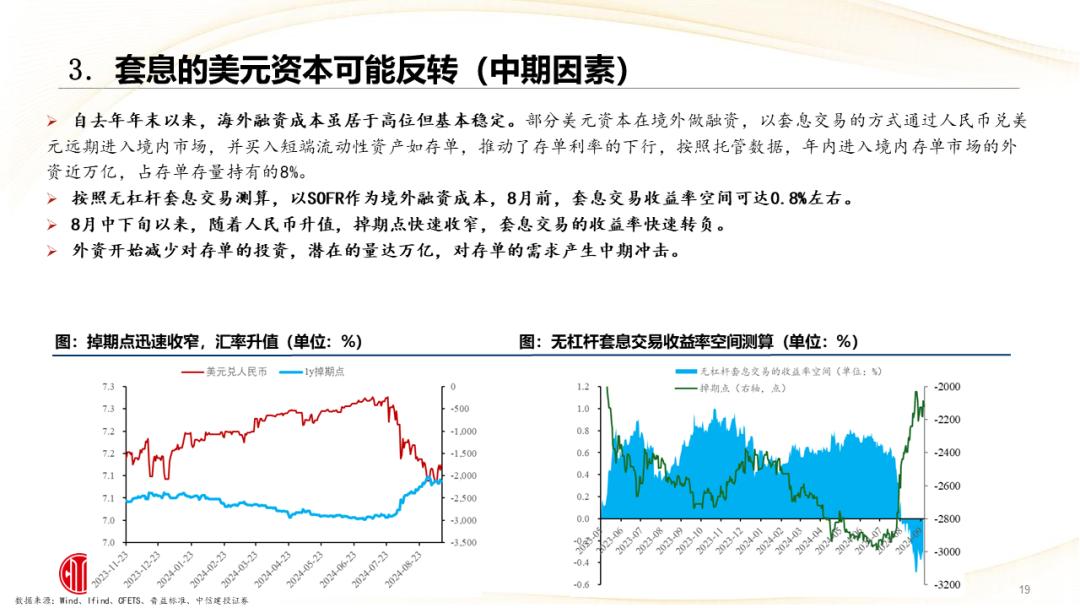

近期短端资金面、存单、国债、国开和信用的利差出现极大分化。资金面时有紧张,存单似乎过高、国债下行极快,信用和国开利差保持正常。究其原因,一是债市调控、稳增长和防风险目标平衡下,央行有意资金面平衡偏紧。二是手工补息、配合央行买短卖长、应对冲贷和政府债发行高峰,大行存单发行量上行且大量买入短债。三是手工补息后资金持续流入非银,配债同时进行融出。四是短端大幅下行后,非银机构性价比融出>存单>短债。

往后看,资金面仍平衡,存单大概率回落,短端国债震荡、国开和信用性价比较高,且短端的可能继续向曲线上传导、曲线平坦化。

摘要

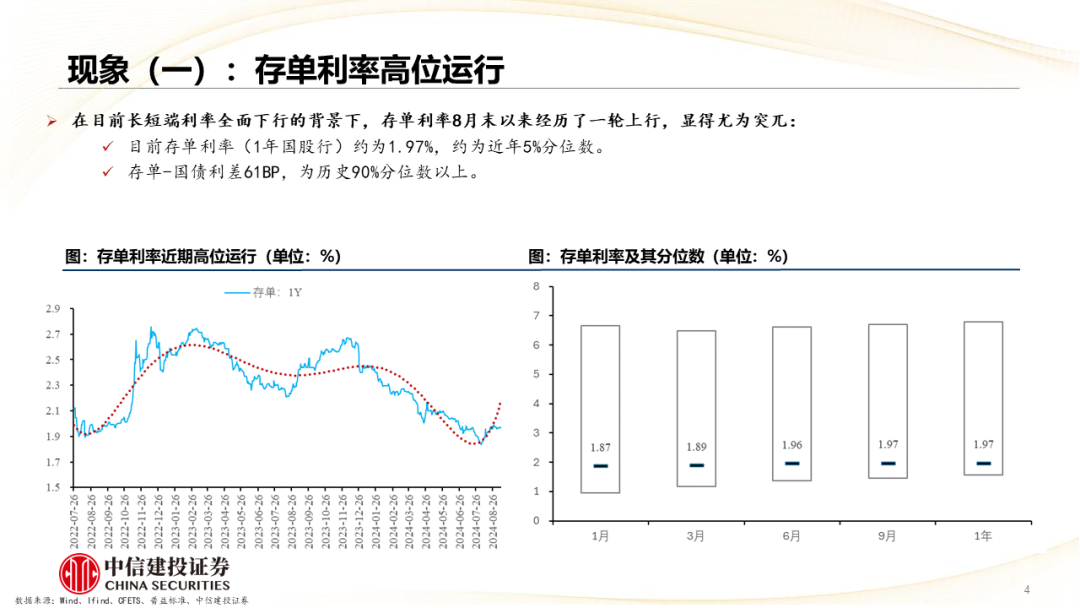

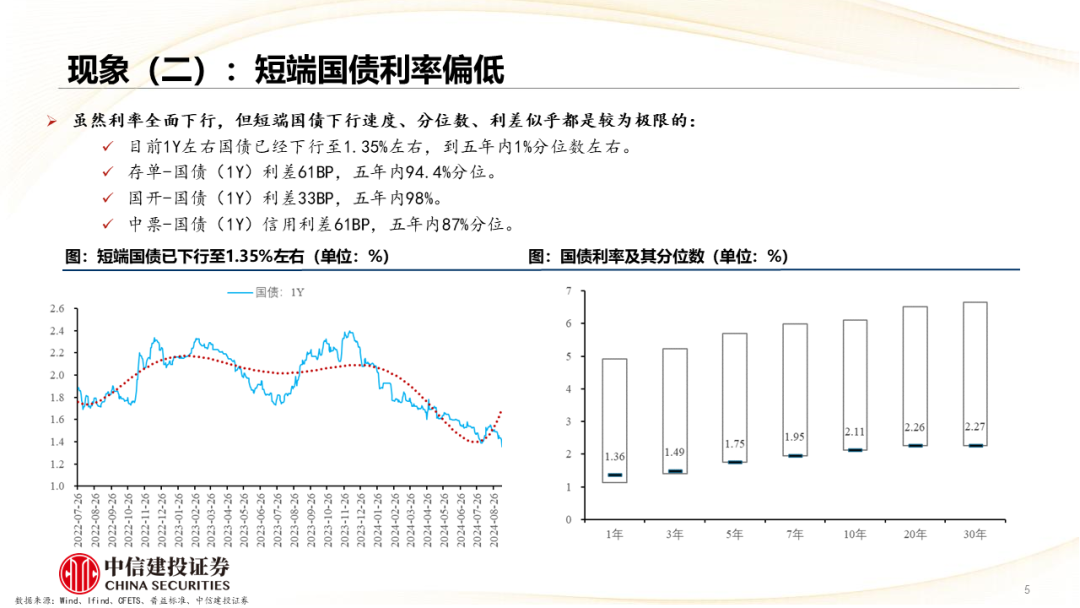

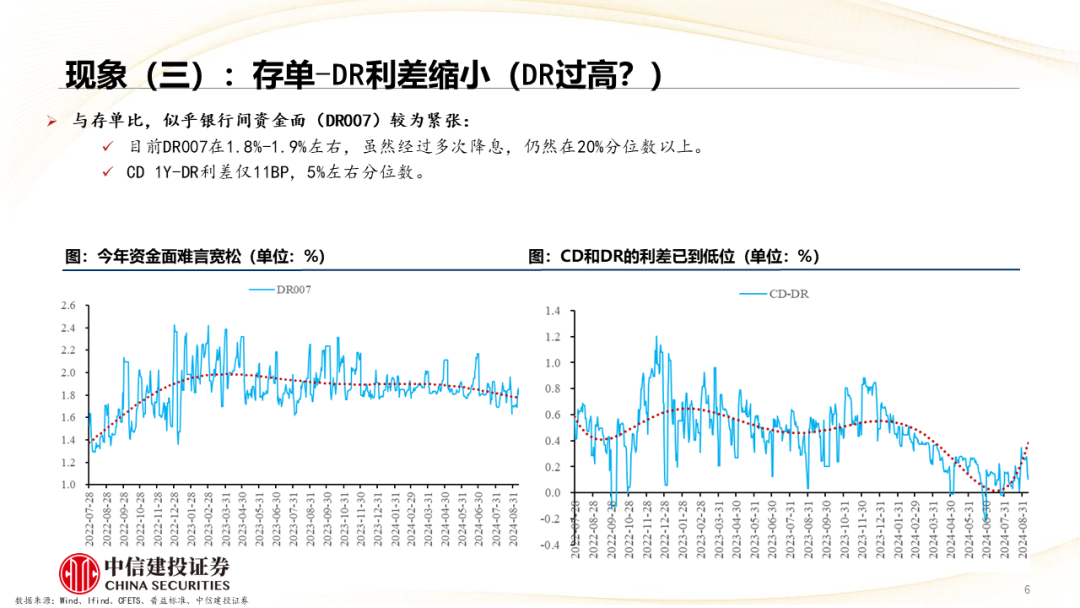

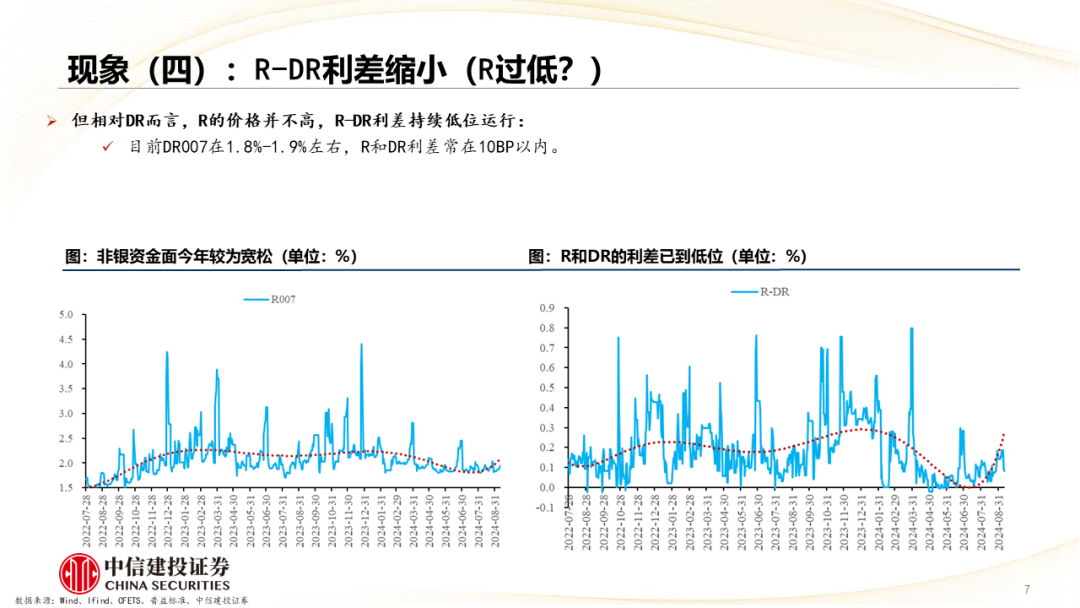

短端市场目前有四大异象:一是长短端利率全面下行的背景下,存单利率8月末以来经历了一轮上行,显得尤为突兀。二是虽然利率全面下行,但短端国债下行速度、分位数、利差似乎都是较为极限的。三是资金面与存单比,似乎银行间资金面(DR007)较为紧张。四是相对DR而言,R的价格并不高,R-DR利差持续低位运行。

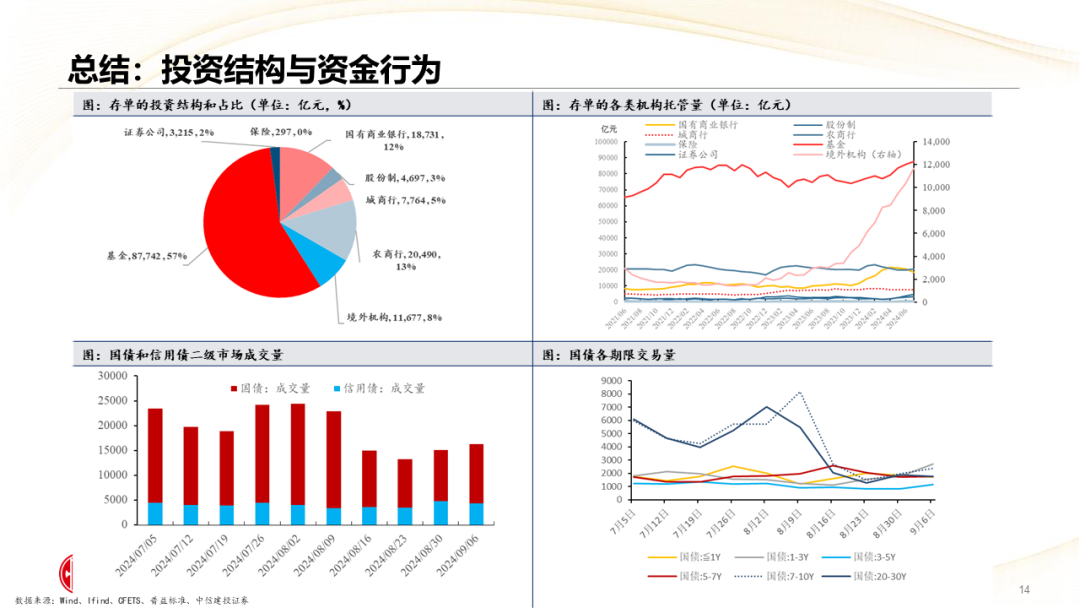

从机构行为上看,大行手工补息以来,资金面紧张减少融出。为补充负债,存单发行加速并持续减持存单,是今年存单价格高企的重要力量。且由于存款持续流出,大行需要补充流动性资产,因而需要买入短端国债。而8月以来,在央行的指导下大行开始持续卖出长端,且发债、冲贷高峰导致的流动性配置需求下,加速配置短端。货币基金买入存单性价比较逆回购减弱,货币基金减持,特别是8月以后减持加速,短债方面更是性价比有限,更多愿意选择直接进行逆回购融出。外资机构在套息交易下,短端持续增配存单,但8月人民币升值以来减弱。央行:新货币政策框架更注重短端逆回购的调控,逆回购放量,成为市场中重要的边际定价方。同时债市持续净买入,买短卖长操作影响了短端。更进一步,短端是银行间短期融资定价的锚,而长端主要定价项目融资等长期资金需求,央行需要一个倾斜向上的收益率曲线。

展望未来,需要从短端异象的深层次原因看,我们倾向于认为,债市发行高峰、冲贷行为是短期行为且已经过去;央行调控是中期因素;货币框架转型、资金流入非银是长期因素。综合考虑,存单大概率回落,短端国债震荡、国开和信用性价比较高,且短端的可能继续向曲线上传导、曲线平坦化。

风险提示

海外市场衰退风险:长时间通胀及俄乌冲突对美欧市场造成较大负面影响,企业成本上升,居民需求下降,工业品和消费品价格上涨,且预计存在粘性。海外市场衰退风险较大,蕴含逆全球化风险,我国科技发展及对外贸易面临较大压力,海外货币政策、财政和贸易政策等对市场的风险都可能被忽视。

地缘冲突风险:俄乌地缘冲突存在激化和扩大化可能,巴以冲突持续,可能导致全球金融市场出现大幅波动,甚至出现系统性风险。

国内经济风险:随着稳增长政策不断推出,宽信用进程不断推进,政府债供给充裕,基建、投资拉动作用明显。宽信用如果进一步加速将使得市场风险偏好升高,投资者要求风险回报收益率提升,拉动债券收益率上行,价格下跌。

数据整理的时效性:本文重点介绍债券市场相关的数据框架,具体数据更新到数据库披露的最新数据,但仍然存在更新不及时、数据库数据调整的风险。

风险提示:本资讯所载内容均来自于中信建投已正式发布的研究报告或对报告进行的跟踪与解读,仅供参考,不代表中信建投基金观点, 且不构成投资建议。中信建投基金对信息的准确性和完整性不做保证。 观点不构成产品未来业绩保证,请投资者审慎作出投资决策。本观点仅代表当时观点,今后可能发生改变,仅供参考,不构成任何投资建议或保证,亦不作为任何法律文件。基金有风险,投资须谨慎。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

$中信建投景和中短债A(OTCFUND|000503)$

$中信建投惠享债券A(OTCFUND|018977)$

$中信建投景荣债券A(OTCFUND|017473)$

$中信建投稳祥A(OTCFUND|003978)$

$中信建投中债3-5年政金债A(OTCFUND|010581)$

$中信建投中债0-3年政金债指数A(OTCFUND|021392)$

$中信建投稳硕债券A(OTCFUND|013251)$

$中信建投景益债券A(OTCFUND|016442)$

$中信建投稳益90天滚动持有中短债A(OTCFUND|013751)$

$中信建投聚利混合A(OTCFUND|001914)$

本文作者可以追加内容哦 !