前言:随着2024年各上市公司中报逐渐披露完毕,本文将从行业中观角度分析创业板中报所反映的信息,对后续市场进行展望。

截至2024年9月5日,创业板指行业权重中,电力设备占比34.2%、医药生物占比17.0%、电子占比10.6%,为三个权重占比超10%的一级行业,共占指数总权重60%以上。

以上权重行业普遍出现企稳特征,接下来我们分别展开看看这些权重行业的财务数据都折哪些信息。

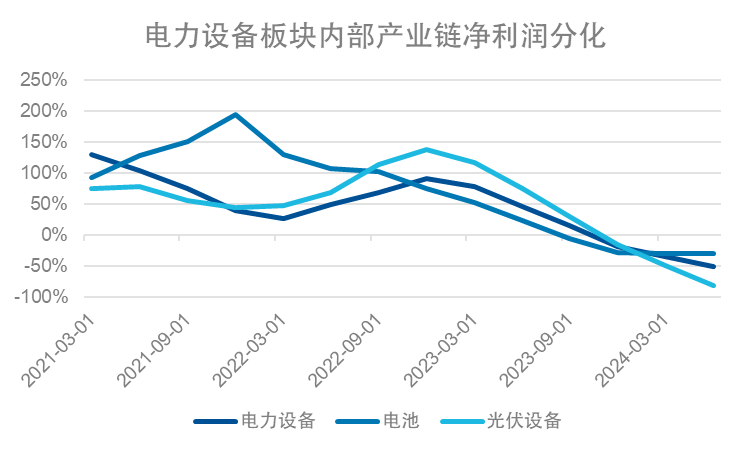

电力设备(新能源)板块整体表现依然承压,仍处于产业出清的调整过程中。对于光伏与锂电两大新能源产业链,其经营指标与盈利指标走势出现了进一步的分化。整体而言,光伏正在加速触底,而锂电则已基本实现筑底,并等待复苏。

从经营指标看,2024年2季度光伏板块营收与净利润同比分别下降22%、116%,继续加速下滑,结合行业出清事件快速增加,较大的经营压力有望进一步加速板块触底企稳;对于锂电板块,其营收与净利润同比下降9%、11%,相比1季度环比已有所改善。

从盈利指标看,由于供给大于需求导致光伏产业链各环节产品价格下降,光伏板块2024年2季度净利率由1季度的2%下降至-2%,盈利能力下滑明显;而锂电板块1、2季度净利率分别为7%、6%,已基本趋于稳定。

数据来源:Wind,数据截至2024 年2季度

医药生物板块则已整体逐步企稳,呈现一定的龙头效应。从经营指标和盈利指标看,全行业2024年上半年营收下降0.4%、净利润下降2.9%,扣非归母净利润则增长1.7%,表现相对平稳。而对于市值排名前五的龙头公司进行单独测算,医药生物板块龙头企业净利润增速达到35.5%,龙头价值不断显现。

电子板块则在上半年表现出净利润与净利率均上升的“量价齐升”特征,净利润同比增加37.8%,在申万31个一级行业内排名第三。从基本面角度,三季度新机发布潮的临近利好电子产业链经营数据,且半年报显示全行业外需型公司利润修复较快。

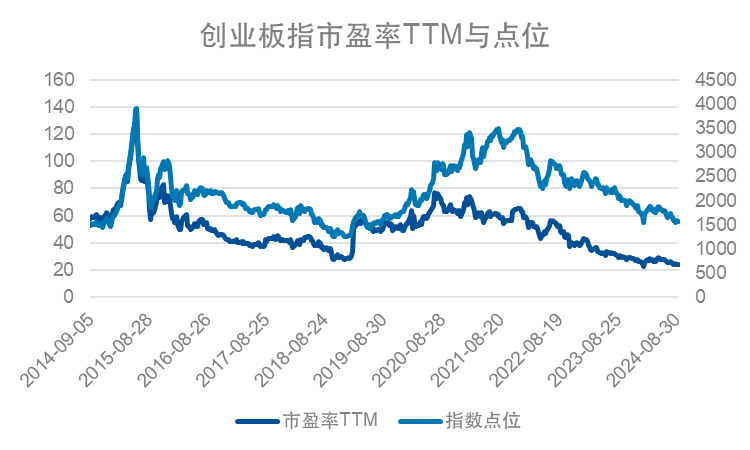

从估值分位数看,截至2024年9月5日,电力设备、医药生物、电子三个一级行业滚动市盈率PE-TTM分别位于过去十年来14.9%、 18.4%、37.9%分位数,处于较低位置。主要权重行业的低估值也反映到了创业板指估值当中,对创业板指收益率进行分解,自2022年三季度至今每季度收益率涨跌中估值项对收益率贡献均为负,对比近十年创业板指滚动市盈率与指数点位,市盈率与指数点位分位数出现了较大背离,估值项处于十年区间内最低1%范围,显著低于创业板指点位同期分位数。这一现象反映出相关风险已获得市场较为充分的定价。

数据来源:Wind,数据截至2024 年2季度

此外,从分红情况看,不同于以往成长类公司分红少的情况,创业板指成分股中上半年分红的公司由57家增长至139家,较去年上半年增加一倍有余,反映出成长类公司分红意愿的增加和对投资者的重视。

总的来说,关注成长类权重指数的逻辑是:产业调整后逐步企稳,未来盈利有望逐步修复和当前时点下低估值带来的较高性价比两方面,叠加周期调整大背景下成长类公司也正逐步提高分红意愿。

$创业板ETF(SZ159915)$

$新能源ETF易方达(SH516090)$

$隆基绿能(SH601012)$

#美联储降息50基点,市场影响几何?#

#存量房贷利率将调整?影响会有多大?#

风险提示:

基金有风险,投资须谨慎。详阅基金法律文件及交易所、结算公司等相关业务规则。

本资料根据市场公开信息整理,不代表易方达基金的观点,仅供参考。也不构成本公司任何业务的宣传推介材料、投资建议或保证,也不作为任何法律文件。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人及基金经理过往获奖经历不预示本基金未来业绩表现。

请投资者关注投资基金的特有风险,如指数基金投资于目标指数成份股的风险及跟踪该指数的目标ETF的风险、指数基金投资风险,包括且不限于标的指数波动风险、ETF(交易所交易基金)及其联接基金投资的特有风险等,在投资基金前请认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。完整版风险提示函详阅易方达官网。

本文作者可以追加内容哦 !