最近A股市场仍旧持续“宽幅震荡”,但是,有一个市场倒是有些起色。

那就是港股市场。

港股市场在8月初阶段性触底之后,已经有了明显的反弹。

这背后是港股上市公司中期业绩回暖,以及创纪录的回购数据。

而且更为重要的是,无论是从基金中报,乃至于南向资金来看,都可以看到资金对于港股市场已经开启了“流入”模式。

这么热闹的市场,你去不去?

延续回暖态势

港股市场持续回暖。统计数据显示,在过去8月中,恒生指数累计涨幅、最大涨幅为3.7%、10.7%,恒生科技指数累计涨幅、最大涨幅为1.2%、10.5%。(数据来源:wind)

港股回暖背后的原因很多。

首先实打实的是业绩增速延续回升趋势。

Wind数据显示,截至2024年9月2日,已有2356家港股上市公司公布了2024年的中期业绩,占上市公司总数的89.1%,若以2023年归母净利润为基准,则披露率达99.7%,这一数据基本能够反映整个港股市场的业绩状况。

海通国际研报指出,净利润方面,从累计同比角度看,上半年港股净利润增速延续回升趋势,24H1/2023全部港股归母净利润累计同比分别为6.2%/3.9%;从半年度同比角度看,上半年港股盈利增速明显回落,24H1/2023港股归母净利半年度同比分别为6.2%/13.6%。营收方面,从累计同比角度看,上半年港股营收增速继续探底,24H1/2023全部港股营业收入累计同比分别为2.3%/4.5%,处于06年以来从低到高17%的分位水平;从半年度同比角度看,上半年港股营收增速环比回落,环比降幅较23年下半年略高,24H1/2023港股营收半年度同比为2.3%/3.0%。

从关键的ROE水平来看,海通国际指出,全部港股24H1/2023 ROE(TTM,整体法,下同)为6.9%/6.8%,目前处于06年以来从低到高17%的低分位水平。随着下半年盈利增速回升,预计港股ROE有望维持改善。根据杜邦公式拆解ROE可以发现,净利率改善是24H1港股ROE小幅回升的主要原因。具体而言:(1)上半年净利润率较23年有所回升,显示港股盈利能力持续修复。(2)上半年港股资产周转率继续回落,表明当前经济活跃度仍有改善空间。(3)上半年港股杠杆率较23年基本持平,说明港股企业负债压力稳定。

除此之外,港股市场在回购方面,创出了新的历史。

根据同花顺iFinD数据,若按照回购日期计算,港股市场年初至今回购金额合计已超过1800亿港元,已远超港股市场去年全年回购金额总和(去年全年为1200多亿港元)。

而根据恒生指数公司8月20日发布的网志,年初至2024年8月16日,港股回购金额超越去年总额的29.8%,创下1648亿港元的历史新高。

据iFinD数据,若按照回购日期计算,今年年初至今进行回购的港股上市公司家数已超过220家,这一数字也超过了去年全年港股市场回购的上市公司家数总和。数据显示,相同统计口径之下,去年全年进行回购的港股上市公司家数在200家左右。

对于港股的表现和港股公司的基本面数据,中欧基金旗下专注港股投研13年的资深基金经理罗佳明认为,随着经济结构转型逐渐深入,经济复苏的动能也在逐渐累积,部分优质公司今年以来盈利重回增长区间。由于港股中部分优质企业积极提升股东回报,其每股盈利预期最近出现上修。另一方面,美联储已结束加息周期,下半年将进入降息通道,也将提升全球权益市场的估值中枢。

资金已有动向

港股市场的积极变化,早预备嗅觉灵敏的资金捕捉到了。

wind数据显示,截至8月30日,南向资金今年以来累计净流入达到4612.58亿港元,创下历史同期新高。

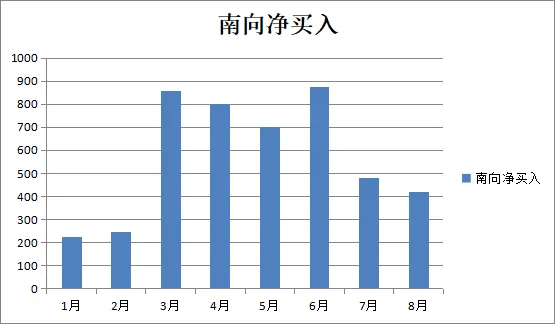

从月度净买入额看,今年1月至2月,南下资金净买入均超200亿港元,分别为226.7亿港元、245.25亿港元;3月至8月,南下资金净买入均超400亿港元,分别为859.51亿港元、803.62亿港元、702.91亿港元、876.46亿港元、479.45亿港元、418.77亿港元。

(数据来源:wind,数据区间:2024/1-2024/8)

整体而言,资金南下流入港股市场的趋势是明显的。

很有意思的是,已经有一批投资大佬通过各种形式“扫货”港股市场。

公募基金半年报显示,今年上半年,多家知名百亿级私募加码港股布局。

中金公司发布的报告则显示,2024年第二季度,内地公募基金对港股的持仓量显著增加。

Wind统计显示,截至今年第二季度,3594只内地公募基金持有的港股市值达到3757亿元人民币,较第一季度的3055亿元人民币增长了23%。目前,港股持仓占比为24.1%,较一季度的19%有所提升。

目前看来,“加仓港股”已经成为多路市场资金的共识。

那么,具体的板块上,有没有更细致的“指引”?

罗佳明指出,展望后市,需要重点关注三大投资机会:其一,上游资源品,主要归因于供给侧受限的确定性,以及全球工业化和中国经济转型所引发的实物需求结构性上行。第二,中国企业出海创收的投资机遇,依靠国内强大的制造业效率以及完备的产业链,优秀公司开始摸索出海渠道,输出生产能力和品牌以谋求更广阔的市场。最后,科技创新始终是穿越经济周期的根本动力,关注生物医药、电子半导体以及互联网平台所带来的机会。

另外,港股市场历来在分红上表现突出,今年港股市场延续了良好的分红水平,其中“中字头”港股公司的分红规模颇大。

年中以来,A/H股市场红利资产双双出现大幅调整,尤其是A股红利基本回吐了年内收益,从具体来看,本次调整之中并非全部红利资产的一致下跌,而是经历强势方向逐渐“缩圈”的特征。与此同时,在调整之下,高股息类资产的投资价值也在逐步恢复。无论是从经营基本面支撑还是股息率来看,红利资产仍然值得关注。

中欧中证港股通央企红利指数基金经理Fangshenshen(方申申)认为,当下经济增速不确定性仍然较高,能够提供较为稳定现金流的红利型企业就具有相对优势,就彰显优势,尤其是现金流来源于与民生高度相关行业,比如交运、电信、银行等,这类红利型企业在此背景下的表现较优。叠加新国九条以及央企的市值管理诉求,这类企业的分红意愿或更加凸显。稳定现金流、分红意愿强,红利类资产这两大优势让其成为投资者较为偏好的优质压舱石类配置资产。

“港股红利对比A股,其特殊优势在于红利税减免的预期、估值优势,同时降息预期也可能在一定程度上改善港股流动性环境,因此高股息的港股资产在当下,具有较大潜力。”方申申表示。

那么,普通投资者怎么跟随大资金的步伐南下?

专注港股投资的基金经理管理的产品,就是一个不错的选择。

比如罗佳明就管理着中欧丰泰港股通基金。截至6月30日,中欧丰泰港股通混合A权益资产占基金资产净值比重为93.07%,其中港股占比88.14%,A股占比4.93%。

基金的前十大重仓股占比52.12%,主要分布在有色金属、传媒、石油石化、医药生物、国防军工、煤炭、基础化工等行业。组合长期持有医药生物、有色金属、传媒、化工等行业。

方申申则管理中欧中证港股通央企红利指数发起(QDII)等产品。通过QDII产品投资港股,有一点小tips:通过QDII通道投资港股,相较于个人直接投资及港股通通道而言,可享受税收优惠最高20%,最低10%。这意味着选择中欧中证港股通央企红利指数发起(QDII)基金,还可享受税优优惠。

本文作者可以追加内容哦 !