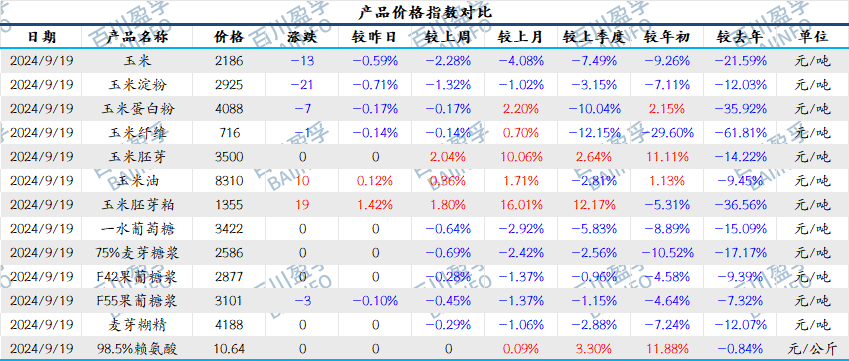

一.价格指数对比

二、本周市场综述及后市预测

1.玉米市场

本周(2024.9.13-2024.9.19)国内加工企业玉米收购价格下跌。截止到本周四,国内玉米企业收购均价为2186元/吨,较上周同期均价下跌51元/吨,跌幅2.28%。本周玉米收购价格延续弱势。随着各产区新玉米收割范围逐步扩大,新粮逐渐流入市场,市场关注点迅速转移,贸易商倍感危机,纷纷行动起来,积极清库陈粮,新陈交织下市场中玉米供应显得较充足。但下游用粮企业表现谨慎,库存水平尚未降至需要大量采购的程度,多保持门前零星收购、滚动补库为主,到货量增多情况下采购折价幅度较大,价格接连下调继续向低点靠拢,且新季玉米质量相对一般,拉低市场粮价,拖拽均价持续下行。

后市预测:供应面,贸易商择机出售手中陈粮,新粮收割面积逐步扩大,但由于前期水分偏高叠加市场不景气,贸易商将保持随收随走策略,市场中陈粮占比逐步增加,供应将继续保持宽松状态。需求面:饲用方面,气温逐步下降,肉类市场或有好转,但居民多选择替代消费,生猪市场好转或有限,饲料企业原料库存较往年同期明显偏低,但受需求限制增库意向不高,加上南方仍有部分替代谷物,玉米维持少量收购;加工方面,终端需求提振动力不足,加上前期所采购的陈粮仍待消耗,企业有意消库采买新粮。综合来看,陈粮进行收尾清库,新粮逐步收割流入市场,供应维持宽松,用粮企业消耗库存滚动补库,将保持以量定价策略。预计下周玉米价格继续下行,企业收购均价围绕在2160-2190元/吨之间。

2.玉米淀粉市场

本周(2024.9.13-2024.9.19)玉米淀粉市场价格跌幅较大。截止到本周四玉米淀粉市场均价为2925元/吨,较上周下调39元/吨。玉米市场悲观情绪蔓延,持粮主体对后市预期偏低,积极出售陈粮,新陈粮供应同步施压,市场粮源宽松,而深加工企业杀价情绪浓烈,玉米价格全面走弱,落价迅猛,在原料看空情绪传递下,淀粉现货市场购销不佳,新签订单推动乏力,企业前期高价订单发货动力减弱,成本需求双弱共同拖拽玉米淀粉市场价格弱势下跌。

后市预测:造纸行业产能过剩和消费者的模式转变致使行内供需失衡,临近国庆假期,库存去化仍为主要目标,部分企业已制定检修计划,对于淀粉的需求进入阶段性淡季;淀粉糖表现同样惨淡,企业大单有限,走货不畅,需求端整体表现支撑一般,且下周企业恢复性开机,行业供应能力或将提升。综合来看:市场基本面偏弱,原料供应大量增加价格不断下落,需求端购销气氛平淡,南方销区备货早已结束,市场看空情绪较为浓厚,且原料下降的同时企业盈利不断好转,开工负荷预期增加,民用市场虽环比提升但支撑明显不足,市场顺势而销为主,预计下周淀粉市场价格偏弱,现货主流成交价格区间2650-2890元/吨,后续市场走向还需密切关注原料玉米、需求端及市场采购情绪的变化。

3.玉米蛋白粉市场

本周(2024.9.13-2024.9.19)玉米蛋白粉价格稳中走弱。截止到本周四,玉米蛋白粉市场均价为4088元/吨,较上周同期均价下跌7元/吨,跌幅0.17%。本周企业出货情况转淡。其中一方面在于原料玉米端价格连连走低,成本对蛋白粉市场难以形成有效支撑;另一方面,随着企业前期订单陆续发货结束,加上基本面并未发生实质性变化,新签单量减少,导致厂家挺价心态有所松弛,市场利空情绪也逐步显现。

后市预测:近期内蒙、山东及安徽等地均有企业主动或被动的进入停机状态,理论上市场供应或将减量;而下游虽有维持刚需补货带来的支撑,但基本面较难配合厂家为上涨提供动能。市场情绪略显恐慌,上游企业压力凸显挺价意愿欠佳,下游接货谨慎。综上,短期利好消息偏少难以刺激市场需求增长,阶段性采买难以给行情带来强力支撑,下游还是偏理性为主。但是未来市场变幻莫测,不乏价格上行空间,预计下周玉米蛋白粉价格或将呈现稳中趋弱态势。后期仍需聚焦玉米及豆粕价格变化,玉米蛋白粉均价运行区4050-4110元/吨。

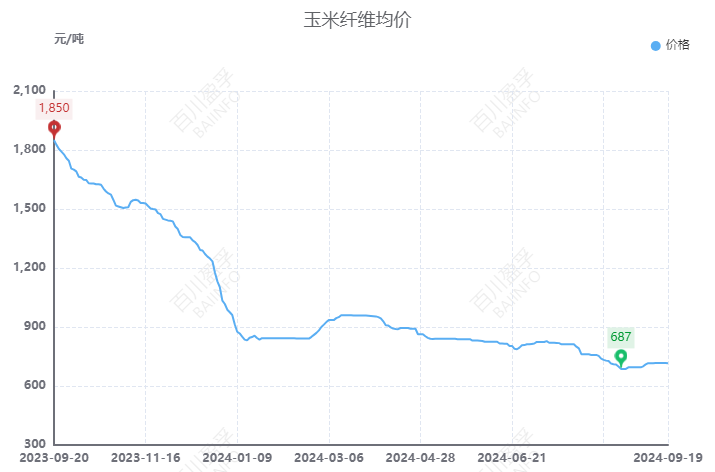

4.玉米纤维市场

本周(2024.9.13-2024.9.19)国内玉米纤维价格稳中小降。市场购销跟进迟缓,需求释放有限;叠加原料玉米市场行情持续弱势,使得产品无法得到成本端的支撑动力,且下游需求疲软均拖拽市场行情下滑,玉米纤维市场价格偏弱运行。

后市预测:终端下游在采购策略及采购节奏上较往年有较大差异,表现为采购谨慎、低库存滚动备货。因此市场成交难有放量表现,刚性需求难以对玉米纤维价格带来提振。综上,在市场供需博弈下,预计下周玉米纤维市场价格稳中小弱,价格在690-720元/吨波动。

5.玉米胚芽市场

本周(2024.9.13-2024.9.19)国内玉米胚芽招标价格偏强。截止到本周四,国内玉米胚芽均价为3500元/吨,较上周同期上调70元/吨。玉米市场多地正式进入收割季,新作低廉的价格对陈粮明显冲击,新陈玉米共同供应导致市场压力涌现,深加工企业承接能力有限,压价操作频繁展现,玉米下跌模式下难改颓势,成本急剧走低,但下游油粕市场需求确表现良好,保持采购的积极性,且深加工企业检修胚芽供应减量,产量下降明显,市场货源紧张,下游采购难度加大,促使本周玉米胚芽招标价格货紧价扬。

后市预测:玉米油市场后期趋暖可能性偏强,下游及经销商国庆节前备货,需求有所提升;玉米胚芽粕在待执行订单充裕、库存无压力及新单支撑下价格预期偏强,需求端利好的同时胚芽后续供应在企业检修预期增加的基础上逐渐减少。综合来看,陈粮尚未完全消化,大量的基层春玉米正源源不断的供应市场,原料市场季节性看弱,但深加工企业产品供应却在减少,供应紧张叠加油粕需求转好预期加大,均提振下周玉米胚芽价格坚挺偏强运行,主流价格围绕在3400-3650元/吨。

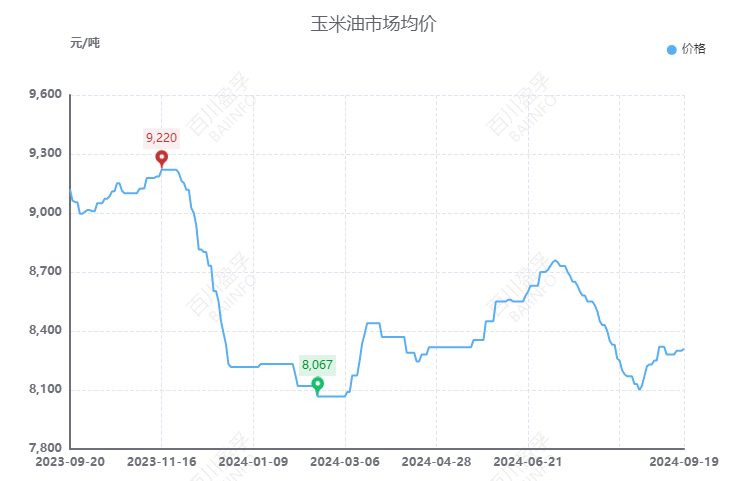

6.玉米油市场

本周(2024.9.13-2024.9.19)玉米油市场略有偏强。截止到本周四,玉米油市场均价为8310元/吨,较上周上涨30元/吨,涨幅0.36%。新季玉米收割上市,新陈粮供应同步施压,玉米市场悲观情绪蔓延,行情持续走弱,但深加工企业检修数量增加,胚芽现货供应减量,且下游需求表现尚可,胚芽价格高位推涨,原料利好支撑显著,成本偏高驱使油厂挺价情绪加重,同时油脂盘面上涨带动价格提升,利好因素提振,玉米油市场稳中偏强运行。

后市预测:随着国庆日期逐渐缩短,下游备货将有所提升,新单签订缓慢向好,市场购销逐步活跃,预计下周玉米油行业开工率略有提升。综合来看,上游玉米胚芽支撑有力,利好市场心态,同时油厂积极执行前期订单降低库存,企业压力有所减轻,成本需求配合度提升,预计下周玉米油稳中略有偏强,主流市场价格在8300-8400元/吨之间波动。

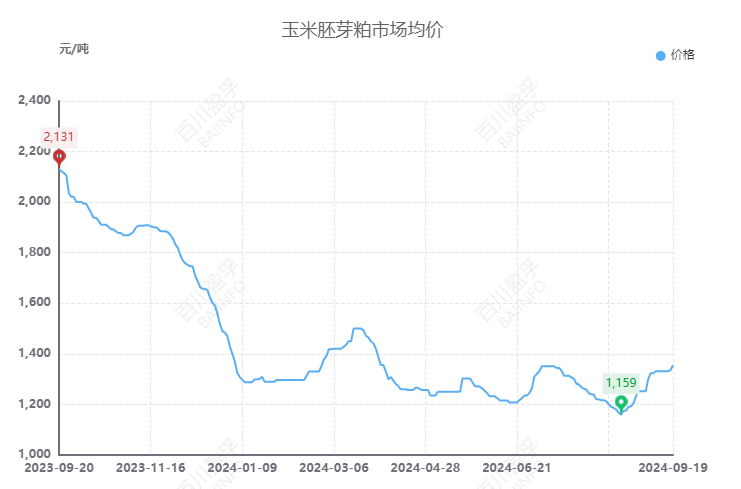

7.玉米胚芽粕市场

本周(2024.9.13-2024.9.19)国内玉米普通胚芽粕价格延续涨势。玉米胚芽招标价格居高,成本端表现强劲,各家原料库存紧张,抑制后续厂家开工积极性,且油厂执行前期订单,胚芽粕供应紧张,下游在积极信号释放下进行一波刚需采买,各家签单情况有所好转,点燃市场涨价情绪。

后市预测:部分油厂因原料短缺或设备检修等情况,整体产出有所下滑,且近期执行订单为主,库存低位,胚芽粕现货资源紧张,下游企业受买涨不买跌情绪及国庆备货影响,进行一波刚需采买,油厂订单增多挺价信心充足,玉米胚芽粕价格顺势上涨。预计下周玉米普通胚芽粕价格偏稳运行为主,主流价格围绕在1350-1400元/吨。

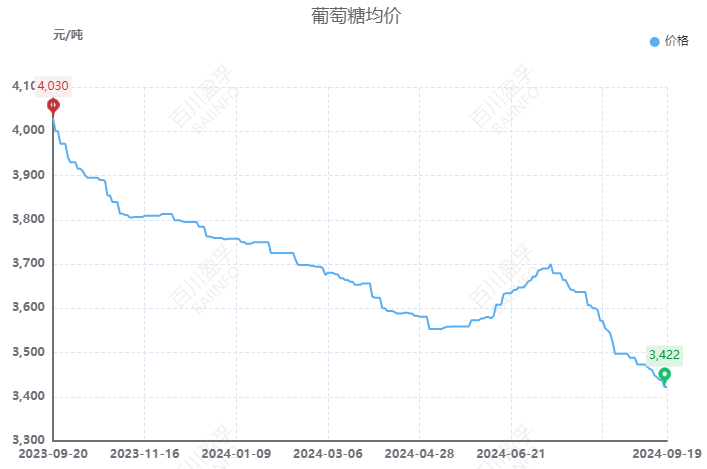

8.葡萄糖市场

本周(2024.9.13-2024.9.19)葡萄糖市场价格下滑。截止到本周四,葡萄糖均价3422元/吨,较上周同期均价下滑22元/吨,跌幅0.75%。节日期间玉米走货速度相对放缓,用粮企业采购态度谨慎,现货端供需双弱,但看空心态延续,玉米价格只是适当止跌,零星有厂家小幅提涨,随着节后归来,各流通环节恢复正常交易,玉米价格重启下滑走势,葡萄糖成本端跟随调整。中秋前后,葡萄糖市场走货速度缓慢,下游企业基本以执行前期合同为主,适当采购零散补货,贸易端近期受频繁降价打击,高卖低卖风险一直伴随,行业内不满情绪增加,后期订购意愿下滑,葡萄糖企业积极抛售现货,议价空间越发宽泛,本周葡萄糖价格还在走弱。

后市预测:市场进入新陈交替阶段,目前新玉米上市量虽然较少,但贸易端仍有待出库的存粮,市场供应宽松依旧是主要影响因素,预计下周玉米价格继续偏弱,葡萄糖成本端跟随变化。后续市场走向还需密切关注原料价格以及需求端变化,受成本端无法提供支撑影响,预计下周葡萄糖市场行情稳中偏弱运行,价格运行区间可能在3100-3600元/吨之间。

9.麦芽糖浆市场

本周(2024.9.13-2024.9.19)麦芽糖浆市场重心继续下移。截止到本周四,麦芽糖浆均价为2586元/吨,较上周同期均价下跌18元/吨,跌幅0.69%。从原料端来看,本周新季玉米大量上市,加上陈粮持续清库,供应面保持宽松,但需求端支撑不足,供需矛盾下玉米价格不断下跌,成本对于麦芽糖浆价格存在利空影响;从供需方面来看,周内市场供应量环比缩减,但随着天气转凉,下游啤酒、冷饮需求进入淡季,以及糖果、食品需求跟进偏慢,需求放量有限,行业供需压力缓解有限,部分企业在出货压力下竞价签单,麦芽糖浆市场价格重心继续下移。

后市预测:下周来看内蒙古、河南、山东地区部分企业停机检修将结束,麦芽糖浆市场供应量将有所增长;不过业内人士反映市场需求疲态难改,下游国庆备货力度不大,基本维持日常所需,加之目前食品、糕点行业开工率较低,啤酒行业步入淡季,市场供需差仍存。综合来看,需求欠佳下,下游企业货源消耗缓慢,补库意愿不高,加之成本端难以对麦芽糖浆价格形成利好支撑作用,预计下周麦芽糖浆重心继续下移,均价运行区间在2570-2585元/吨。

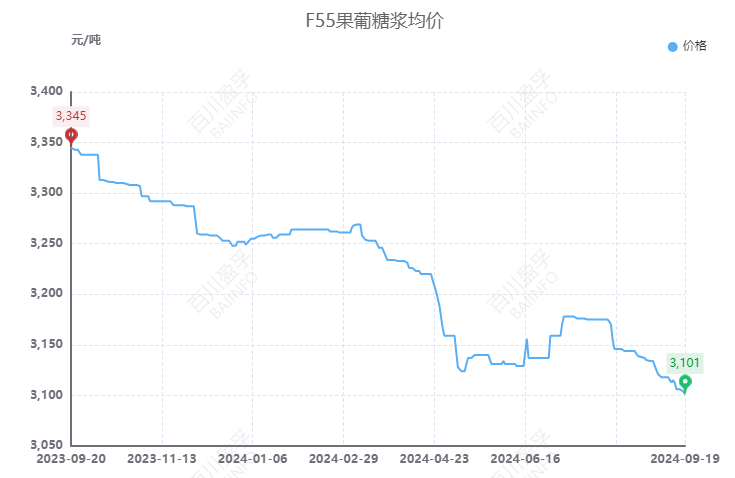

10.果葡糖浆市场

本周(2024.9.13-2024.9.19)果葡糖浆重心继续下移。截至本周四,国内F42果葡糖浆均价为2877元/吨,较上周同期均价下跌8元/吨;F55果葡糖浆均价为3101元/吨,较上周同期均价下跌14元/吨。本周北方果葡糖浆进入传统意义上的淡季,下游饮料行业采购谨慎,多门前收购所需量为主,南方需求也随着天气转凉逐步减少,市场购销氛围趋于平稳,加之周内原料玉米价格跌势不断,未能对果葡糖浆成本端形成利好支撑,整体而言,淡季到来,市场需求增量困难,成本利空果葡糖浆市场,两者拖拽果葡糖浆价格继续下跌。

后市预测:下周来看,部分企业有减产计划,市场供应量存缩减预期,但供应仍相对充足;随着天气转凉,企业订单多以小单为主,下游饮料行业大规模采购可能性不大,需求端将继续持弱,难有利好因素扭转局势。综合来看,淡季影响下,果葡糖浆供需端仍难以匹配,加之原料玉米行情或将继续持弱,成本利空果葡糖浆市场,预计F42果葡糖浆价格运行区间2600-2750元/吨,F55果葡糖浆主流价格运行区间在2800-3000元/吨。

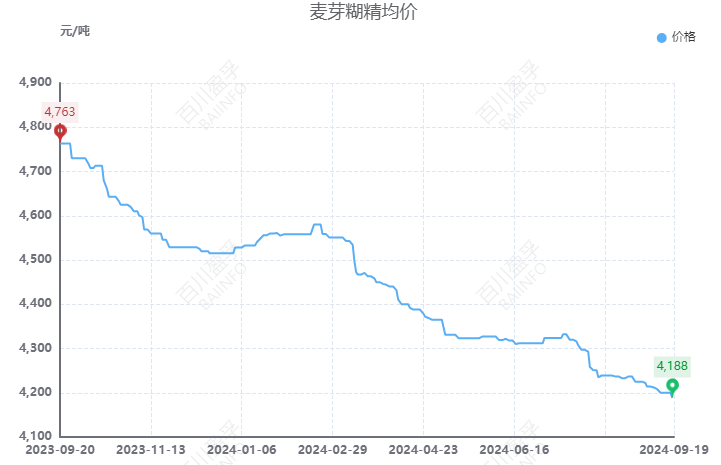

11.麦芽糊精市场

本周(2024.9.13-2024.9.19)麦芽糊精价格窄幅走弱。截止到本周四,麦芽糊精市场均价为4188元/吨,较上周同期均价下跌0.29%。从原料端来看,本周玉米市场价格继续下行,成本端跌至年度低点,麦芽糊精企业报价再度走跌,市场商谈价格窄幅让利;市场方面,本周国内麦芽糊精行业整体开工水平进一步提升,产量增加,市场整体供应充足,但下游市场需求采购气氛仍然偏淡,中秋假期已过,下游备货节奏减缓,国庆假期备货意愿不足,常规刚需支撑为主,整体交投氛围一般。整体而言,本周麦芽糊精基本面走空,平均价格窄幅走弱。

后市预测:当前国内多数企业维持常态化生产,市场整体供应充足;需求方面,内需与出口表现一般,下游备货意愿不高,节日效应影响有限,需求清淡。预计下周国内麦芽糊精供需维持偏空。综合来看,短期原料玉米价格或继续下行,麦芽糊精供需基本面无利好支撑,预计下周麦芽糊精市场价格弱势运行,均价运行区间在4160-4180元/吨。

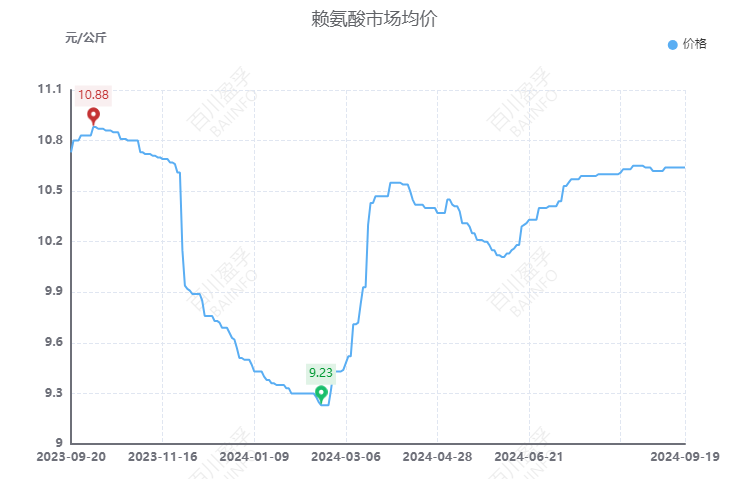

12.赖氨酸市场

本周(2024.9.13-2024.9.19)国内赖氨酸市场价格偏弱调整。截止到本周四,国内98.5%赖氨酸周度均价为10.64元/公斤,价格较上周持平;国内70%赖氨酸周度均价为5.02元/公斤,较上周均价下降0.01元/公斤,跌幅为0.19%。本周工厂98.5%、70%赖氨酸持稳运行,部分工厂70%赖氨酸实际签单价格略降,各工厂98.5%赖氨酸执行订单为主,70%赖氨酸供应稳定,下游客户采购情绪减弱。贸易商市场98.5%赖氨酸价格整体偏稳,节前备货基本结束,签单情况较差,70%赖氨酸本周实际成交价格略有下降,部分经销商亏损出货,成交情况不佳。

后市预测:陈粮进行收尾清库,新粮逐步收割流入市场,供应维持宽松,用粮企业消耗库存滚动补库,将保持以量定价策略,预计下周玉米价格继续下行;供需面,98.5%赖氨酸供应略微紧张,多在10月中旬之后交货,70%赖氨酸供应宽松,各工厂高负荷开机,国庆节前备货基本结束,终端需求转弱,预计下周赖氨酸稳定运行,98%赖氨酸成交价格预计在10.5-10.8元/公斤,70%赖氨酸弱势震荡为主,主流成交价格预计在4.85-5.15元/公斤。

本文作者可以追加内容哦 !