对于美元降息50个基点,悲观者认为这么大的降息幅度表明货币当局认为美国经济衰退风险加大,因此看淡后市;而乐观者认为较大的降息幅度有利于阻止美国经济衰退,经济软着陆的可能性较高。

降息当日美股三大股指集体收跌,看淡后市显然暂时占了上风。

01

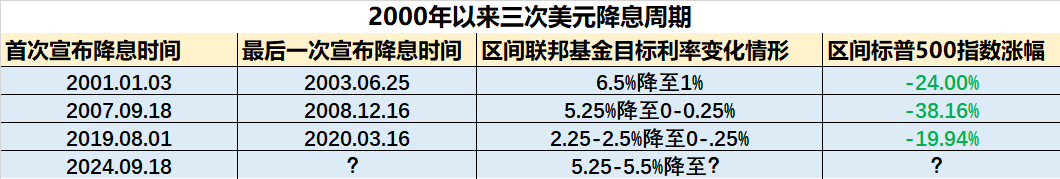

历史数据显示,自2000年以来,共出现了 3个美元降息周期。

从首次降息开始,至最后一次宣告降息,三次降息均伴随着美股主要指数的显著回调。

(数据来源:Choice)

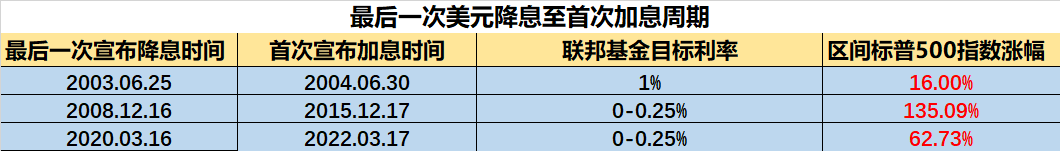

而在最后一次降息至下一次加息的过程中,在低利率环境下,美股主要股指普遍大涨。

(数据来源:Choice)

仅从历史统计规律来看,美元开启降息周期后,美股的表现不容乐观。

02

我们在看研报或一些行情分析文章中,经常会看到“分子端”和“分母端”这样的说法。

这是股票或指数估值模型中的两个关键要素,它们源自股利贴现模型(DDM)。

分子端通常指与企业(指数)盈利能力相关的基本面要素,比如业绩表现、盈利能力、市场需求等。

在DDM模型中,分子端代表的是预期股利或自由现金流,它反映了公司(指数)未来能够创造的现金流量。

如果分子端的值增大,比如公司盈利能力增强,那么理论上股票(指数)的价值也会提高,股价(指数)应该上涨。

分母端是折现率,包括无风险利率和风险溢价两部分。

无风险利率通常指国债的收益率,而风险溢价反映了投资者对风险的容忍度和市场风险的大小。

折现率受到市场利率、风险偏好、宏观经济政策等因素的影响。

加息会导致分母增大,市场风险偏好下降,对股市产生压力。

而如果市场利率下降,分母变小,那么即使公司盈利不变,股票的价值也会提高,因为未来现金流的当前价值增加了。

分母越小,意味着投资者要求的回报率越低,股票的价值也就越高。例如,央行降息会降低无风险利率,从而降低分母,提高股票(指数)投资价值。

美元开启降息初始,一方面利率依然处于高位,分母端是对股市不利的局面。

另一方面,降息往往对应着基本面开始变差或者出现变差迹象,分子端对股市同样不乐观。

估值模型可以完美解释“三次降息周期均伴随着美股主要指数的显著回调”。

而在最后一次降息至下一次加息的过程中,利率几乎是阶段最低的情形,也就是说,分母端对股市非常有利。

而最后一次降息至下一次首次加息时段,几乎都伴随着基本面的好转,分子端利于股市上涨。

分子端和分母端同时利于股市,上涨也就成为必然。

03

此次美元首次降息后,联邦利率水平处于4.75-5.0%的高位,分母端不利于美股,这是不争的事实。

美联储降息,肯定是看到美国经济运行趋势中不太好的一面,从这个角度看,当前的分子端同样不利于美股。

但最大的变数(不确定性)也就在于经济基本面。

近几个月美股数次出现较大幅度下跌,但晃晃悠悠、晃晃悠悠又涨起来了,并不断创出新高,说明市场对美国经济基本面存在分歧的同时,偏乐观的情绪暂时还是占据主导地位的。

众所周知,美股最近几年的上涨主要由AI相关的科技巨头推动。

懒人养基在8月7日文章《纳指跌了:机会还是陷阱?》中分析指出,纳指近几年的上涨主要由业绩增长推动,而估值抬升所占的比例很小。

所以尽管纳指一涨再涨,但总体来讲还不算离谱,甚至还可以说基本健康。

但美股未来的投资机会,完全取决于美股科技巨头的业绩增长能否持续。

美股科技巨头过去靠AI模型、算力、软件、终端周而复始地带来行情。

其中算力景气度最高,业绩确定性最强。

AI产业核心驱动力来自大模型更新迭代,但大模型距离满意水平相距甚远,仍未出现非常成功的商业化应用。

市场对AI是否存在过度投资、大厂对AI投资会不会减少或失去投资热情,是存在担忧情绪的。

另一方面,大模型仍在更新迭代,GPT-5还没发布,GPT-6尚在研发过程中,后续发展仍值得期待。

AI作为可以期待的重大技术革命差不多已经成为全球尤其是大国共识,未来如果AI大模型迭代超过预期,或者AI终端出现现象级应用,就有可能催生新的美股行情。

因此,美元开启降息周期也不能简单看空美股,持续跟踪基本面、在回调中寻找投资机会可能是更好的选择。

$纳斯达克100(QQZS|NDX100)$$标普500(QQZS|SPX)$$招商纳斯达克100ETF发起式联接(QDII)A(OTCFUND|019547)$

#美联储降息50基点,市场影响几何?##贵州茅台还香吗?何时触底反弹?##2700附近放量反弹,A股磨底结束?#

本文作者可以追加内容哦 !