科力股份预计将于近期通过注册,本次发行2,100万股,绿鞋后发行2,415万股,其中网上发行1,995万股,超额配售前8,492.15万股,超额配售后总股本8,807.15万股。发行前流通股本2,491.7万股,后续预计会有进一步限售。

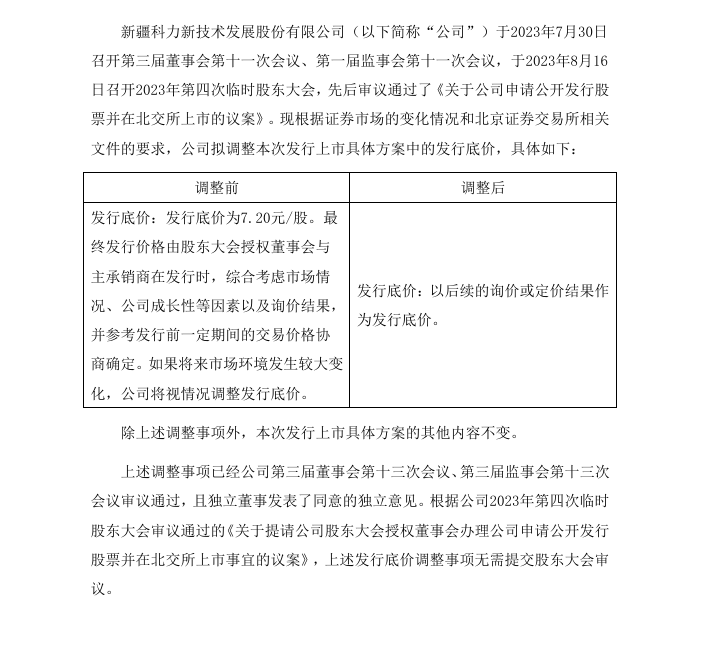

公司原计划发行底价为7.20元。(每股净资产附近)

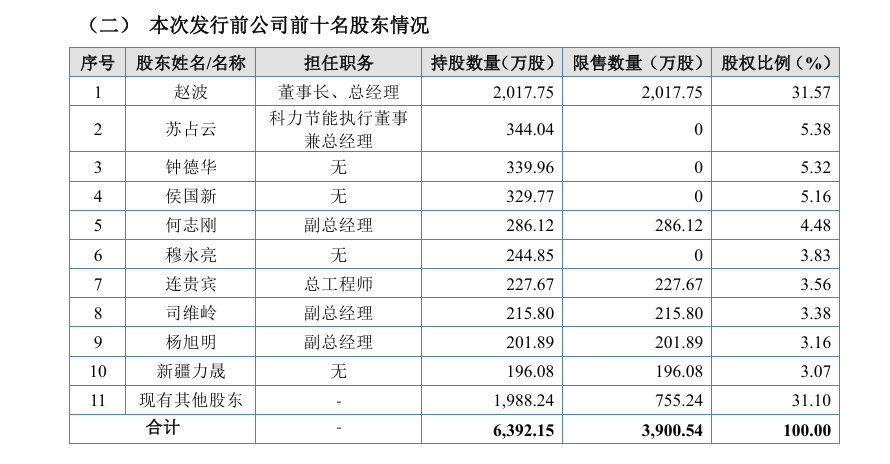

公司发行前,自愿限售后股东情况如下:

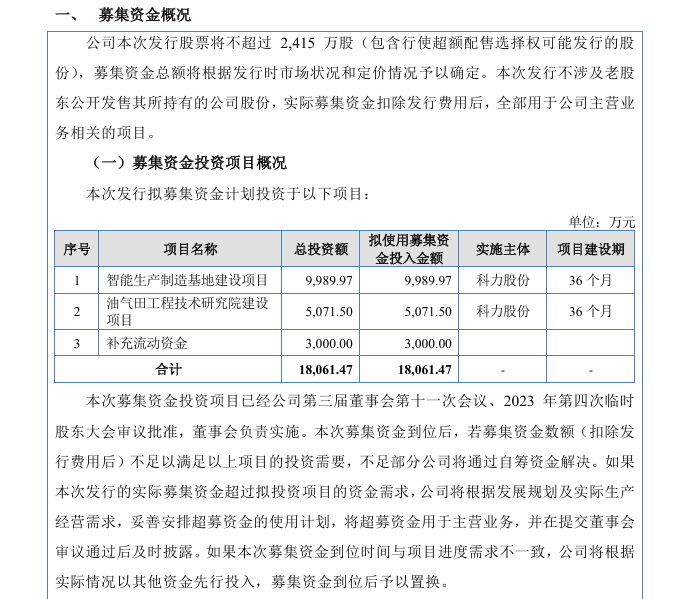

公司募投项目如下:

招股说明书公司如此介绍:

公司一直专注于油田工程技术服务领域相关技术的研究与应用,以科技创新为核心竞争力,以技术革新为持续推动力,集油田化学品研发与生产、工程装备设计与制造于一身,业务覆盖原油脱水、油田水处理、采油化学、油田增产增效、油气水分析检测、油田设备升级改造等众多技术服务领域。公司自主掌握核心技术,产品和服务布局完善,是科技型、综合型油田技术整体解决方案服务商。

公司主营业务为:提供油田技术服务、油田专用化学品和油田专用设备的研发、生产与销售。公司主要产品和服务区域分布于境内的克拉玛依油田、吐哈油田、塔里木油田、长庆油田及海外的哈萨克斯坦、加拿大、乍得等国家和地区的油田。

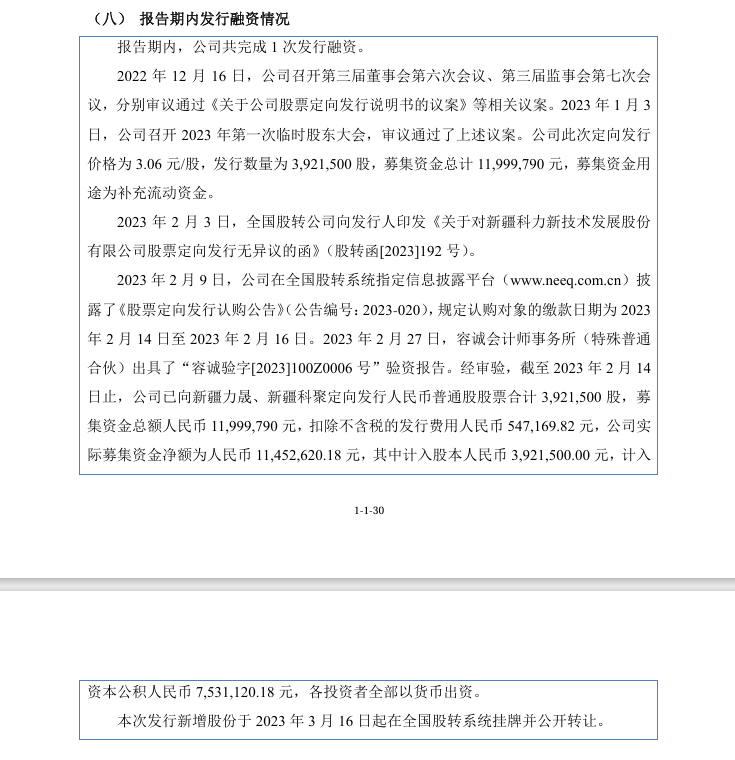

公司新三板进行了1次融资,发行价为3.06元。

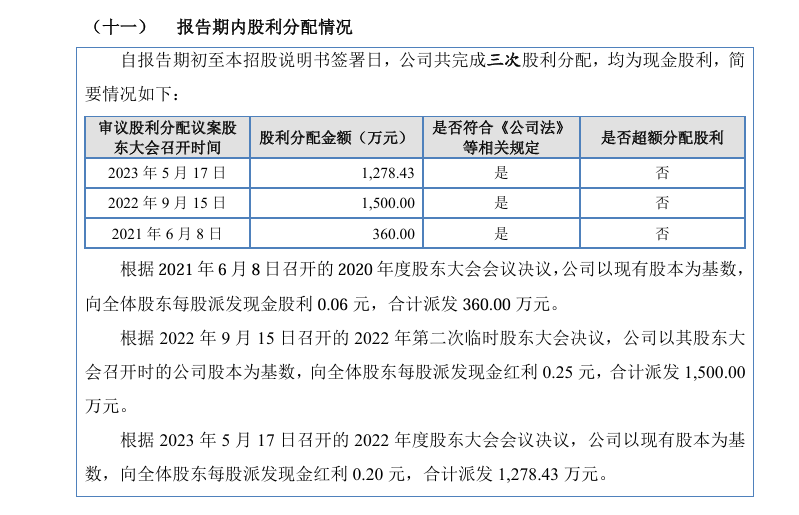

公司上市以来分红比例还行,报告期内每股分了0.51元:

公司2022年才上市,唯一的一份年报也就是2022年年报,后续修改的不多,营业收入调低了1200万,利润调低了200万,但是现金流量等都进行了调整,可见公司财务较为混乱。

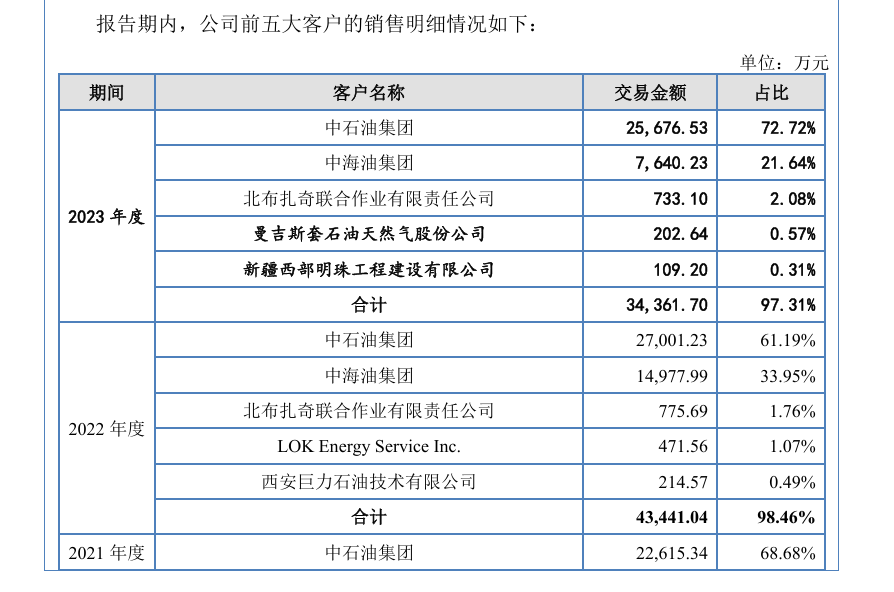

公司主要客户数据如下:

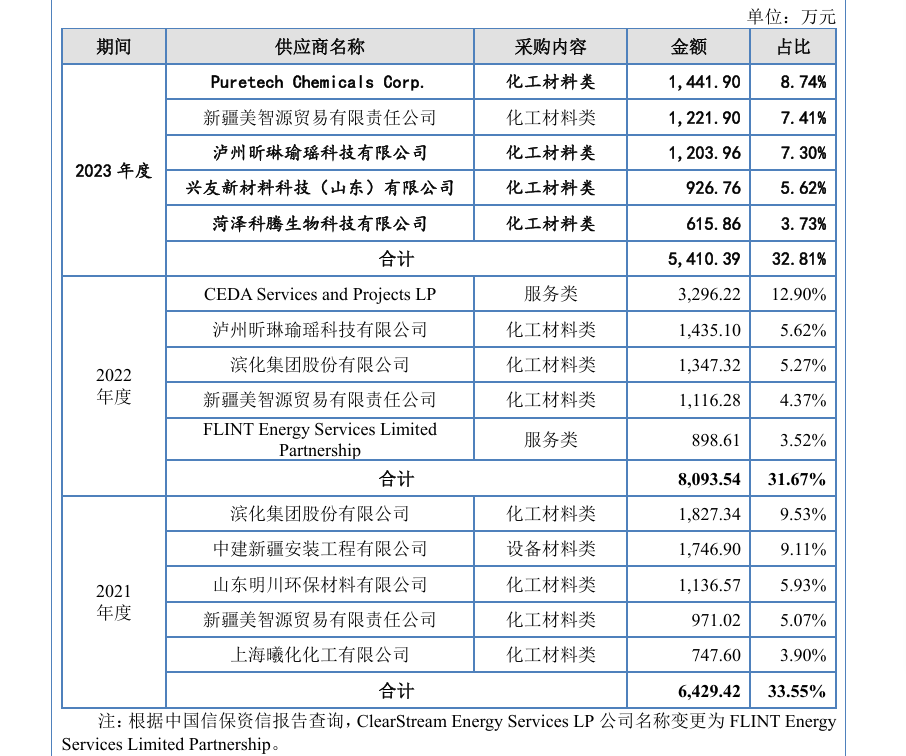

公司主要供应商数据如下:

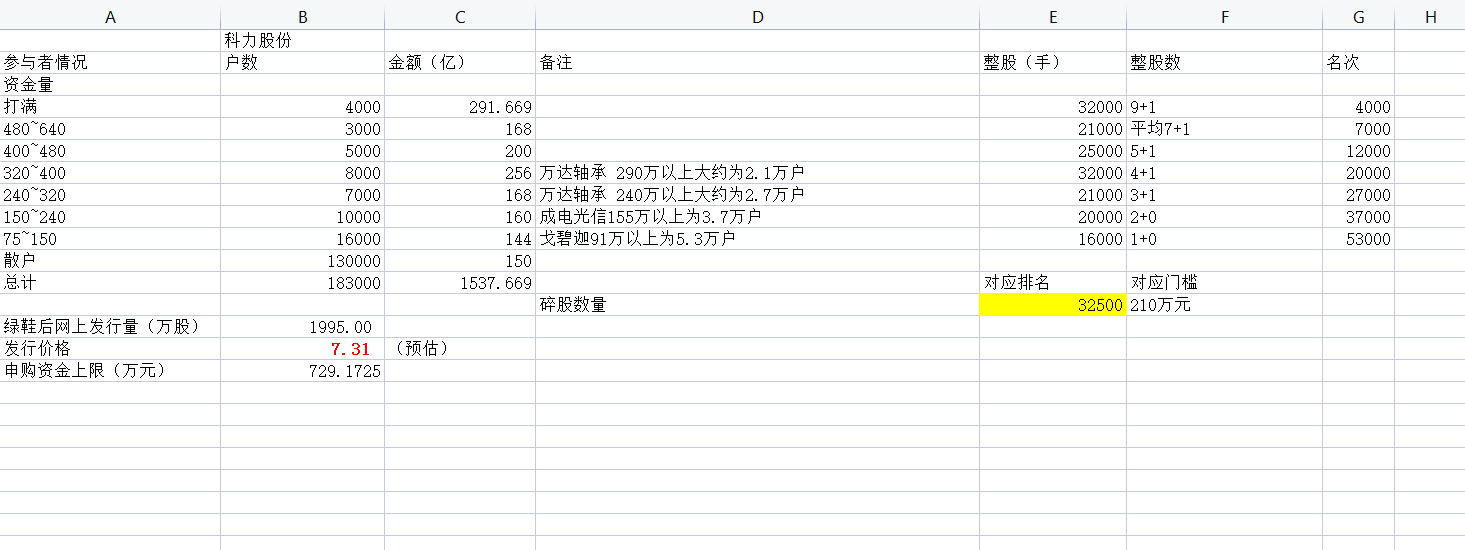

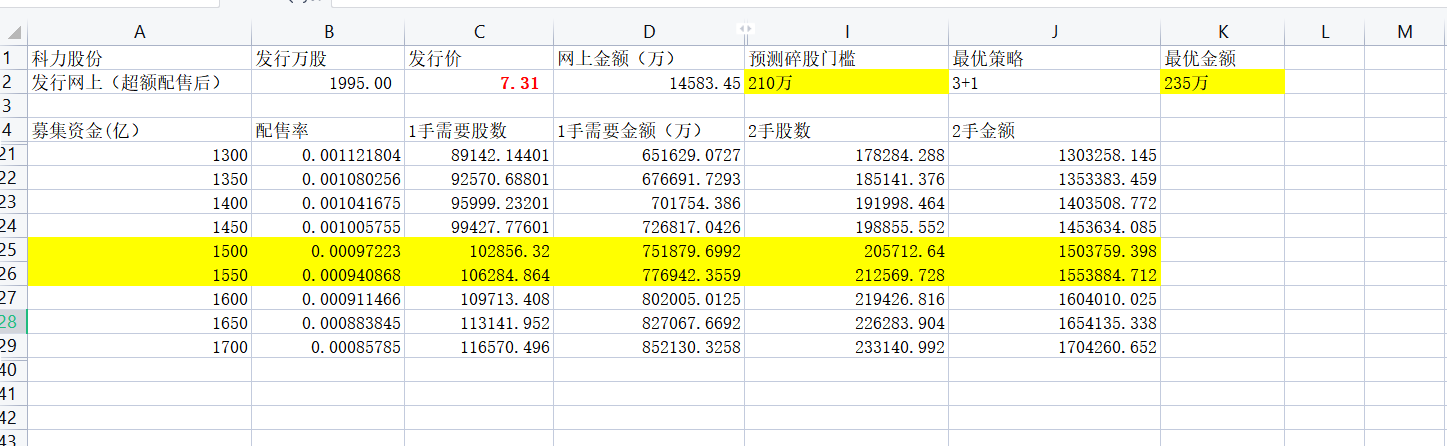

申购资金对应配售情况如下:

如果按照7.31元且不缩股的话,我预测冻结资金如下:

本次冻结资金在1500~1550亿元附近,本次碎股门槛在210万元出头。但是由于单签需要75~78万元,因此3+1就显得性价比很高了。先按照235万分配处理吧。

本文作者可以追加内容哦 !